Consultorio de análisis técnico: Sabadell, PharmaMar, Talgo, Enagás, Mapfre, Elecnor, oro...

José María Rodríguez responde este viernes a sus dudas sobre los diferentes subyacentes

A continuación, damos respuesta a los valores por los que más nos han preguntado a lo largo de la mañana. José María Rodríguez, analista técnico de Bolsamanía, analiza Enagás, índice de semiconductores (SOX), PharmaMar, Sabadell, Mapfre, Elecnor, Talgo y el oro.

IShares PHLX SOX Semiconductor Sector Index Fund

214,820

-

1,34%2,85

- Max: 217,78

- Min: 210,30

- Volume: -

- MM 200 : 445,57

| Short Term | Long Term | |

| Trend | 0 | 0 |

|---|---|---|

| Support | ||

| Résistance |

Buenos días y gracias por su atención. Hace mucho que no oigo nada de Enagás, pero lleva una directriz alcista muy buena. ¿Cómo lo ve para el corto y medio plazo? Gracias. JA.SS.

Estimado inversor, buenas tardes. Enagás lo analizamos recientemente en esta sección y lo cierto es que todo sigue igual, nada ha cambiado. La directriz alcista que vd. comenta de los últimos meses no me dice nada. Para un servidor es un rebote importante dentro de un amplísimo movimiento lateral que viene durando ya 6-7 años. Y, además, el precio cotiza en zona de nadie, a medio camino entra la base (soporte) y la parte alta (resistencia) de este gran lateral. Como resistencias más importantes en este momento tenemos los 19,26 euros, los 20,45 y los máximos históricos en los 23,06 euros. No es un valor que guste ni que me disguste, simplemente no me dice nada. Gracias a usted, un saludo.

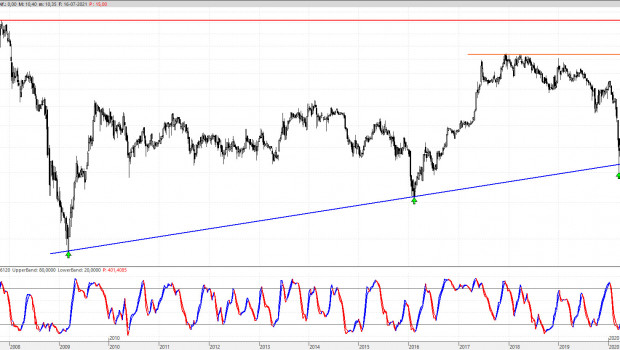

Buenos días, José María. Me gustaría que comentara sus perspectivas sobre el sector de semiconductores (Philadelphia Semiconductor Index (SOX)). Muchas gracias por sus comentarios, que sigo con mucho interés. Saludos. F.CN.

Apreciado lector, buenas tardes. Pues el gráfico lo dice todo. El índice SOX es el pulmón del Nasdaq y si este sube es porque el sector de los fabricantes de chips/semiconductores también lo hace. Esta semana el índice ha marcado otro máximo de todos los tiempos, el enésimo. Y le tenemos dentro de un canal alcista desde principios de año. Como primera zona de soporte tenemos la base del mismo (2.930), así como los mínimos de mayo en los 2.840 puntos. En términos de muy largo plazo tenemos como gran zona de soporte la MM200 semanal, que pasa por el entorno de los 1.800 puntos en este momento. Lo que siempre nos ha demostrado este índice es que cada vez que hay correcciones fuertes, al final terminan siendo grandes oportunidad de compra en términos de medio y de largo plazo. Muchas gracias a usted, un saludo.

Hola, Sr. Rodríguez. Tengo acciones de PharmaMar compradas a principios de junio a 77,50 euros. Creo que es un buen precio para el largo plazo, pero con este título uno nunca sabe. ¿Qué le dicen los gráficos? Gracias por esta sección que nunca me pierdo. Saludos y que pase un buen verano. L.E.

Estimada inversora, buenas tardes. PharmaMar es un valor complicado cuando se pone a caer y lo único que le puedo decir es que tiene una importante zona de soporte en el rango de los 64-66 euros. Aquí confluyen a día de hoy la directriz alcista que une los mínimos crecientes de 2018 y de 2019, así como los mínimos de diciembre y origen del último impulso alcista. Es decir, en cualquier punto del rango de precios mencionado cabría esperar una reacción del precio al alza en la compañía biotecnológica. Por arriba, por el lado de las resistencias, tenemos los 81,50 euros, los 101,34 y los 119 euros. Muchas gracias e igualmente. Un saludo.

Buenas, José María. Tengo acciones de Sabadell compradas a 0,47 euros, justo cuando le leí que había superado la resistencia de los 0,45 euros. ¿Cree que se acabó lo que se daba en este título? ¿Qué soportes y resistencia tengo que vigilar ahora? Un saludo y un millón de gracias. JA.F.

Apreciado lector, buenas tardes. Sabadell es de los valores que mejor ha rebotado en los últimos tiempos desde los mínimos del año pasado. Pero ese se frenado y girado a la baja con violencia desde la zona de control de los 0,67 euros. Aunque hay que decir que consiguió cerrar el hueco bajista semanal de mediados de marzo de 2020, que no es poco. Otra cosa es que además presenta una importante resistencia en la zona de los 0,70 euros, que es por donde pasa en este momento la directriz bajista que une los máximos decrecientes desde 2018. Vamos a ver si el título es capaz de poner a prueba el soporte que tiene en la zona de los 0,50 euros, antes resistencia. Por debajo tenemos otra zona de soporte en el rango de los 0,4250-0,45 euros.

Resumiendo, esperaba algo más de este título desde el momento en el que cerró el hueco bajista semanal de los 0,6664 euros. Pero está claro que hasta que no bata la directriz bajista no tendremos un antes y un después en el valor. Muchas gracias a usted, un saludo.

Buenas, caballero. Tengo acciones de Mapfre que compré en marzo cuando rompió la resistencia de los 1,65 euros. ¿Cómo sigue viendo el valor? ¿Le sigue gustando? Necesitaría parte de la inversión a finales de año y agradecería me dijera dónde cree que puede girarse a la baja o dónde recoger beneficios. Muy agradecido, un saludo.

Estimado inversor, buenas tardes. En principio Mapfre no está haciendo nada que no haya hecho antes durante el rebote. Sube, corrige proporcionalmente y luego vuelve a construir un nuevo tramo alcista. De manera que tenemos mínimos y máximos crecientes desde octubre. En la medida en que siga siendo así no hay nada de lo que preocuparse. Este tiene un importante soporte en el nivel de los 1,64-1,65 eros, antes resistencia. Y por arriba, por el lado de las resistencias, tenemos los máximos anuales (1,8950) y por encima el hueco bajista semanal de los 2,08 euros. Resumiendo, a día de hoy los mínimos y máximos crecientes están ahí y así no se cae. Gracias a usted, un saludo.

Hola, buenos días. Me gustaría que analizara dos valores que durante mucho tiempo han formado parte de las carteras ‘value’ de muchos de los gestores de nuestro país: Talgo y Elecnor. ¿Cree que puede ser un momento interesante para tenerlos en cartera? ¿O llegamos tarde como vd. suele decir en ocasiones? Gracias y que tenga un buen día. T.R.

Apreciado lector, buenas tardes. Si le soy sincero de Talgo esperaba mucho más la verdad. Justo a finales de mayo parecía dar forma a un ‘cabeza y hombros’ invertido de manual, de libro. Pero las importantes caídas de la semana pasada y de esta han dado al traste la formación. Esto no quiere decir que no pueda subir más, pero sí que la figura queda anulada. Como nos gusta recordar siempre que tenemos la ocasión no hay herramienta infalible en los mercados: ni el técnico ni el fundamental. Todo son herramientas para intentar desenvolverse de la mejor manera posible en los mercados, que nunca nos lo ponen fácil. Vamos a ver si el soporte horizontal que tiene el valor en el último mínimo creciente (4,05) consigue frenar las caídas. Por arriba, por el lado de las resistencias, la más inmediata la más importante la tenemos en los máximos anuales (5,13) y por encima el hueco bajista semanal de finales de febrero de 2020 en los 6,02 euros.

En cuanto a Elecnor, al menos podemos decir que es un título alcista. Este se mueve de manera bastante pesada todo hay que decirlo, pero al menos los mínimos y máximos crecientes están ahí, que no es poca cosa. Este tiene una importante resistencia en los máximos de 2017 y de 2018 en los 12,40 euros. Y por encima de esta ya no hay nada hasta los máximos históricos de 2007 en los 15,20 euros. Por abajo, por el lado de los soportes, el más inmediato lo tenemos la zona de los 9,85-9,90 euros. Gracias a usted e igualmente. Un saludo.

Buenas, ¿se le ocurre alguna ventana de ‘trading’ en este momento para entrar apalancado en el oro? Gracias y saludos. J.B.

Estimado inversor, buenas tardes. El oro sigue en fase correctiva desde los máximos históricos de agosto del año pasado. Pero al menos este ya no nos dibuja mínimos decrecientes, que no es poco. En el corto plazo tenemos un soporte, antes resistencia, en los 1.755 dólares. Y por debajo tenemos los mínimos anuales en los 1.676 dólares. Como principales resistencias tenemos todos y cada uno de los sucesivos máximos decrecientes que nos ha ido dejando el precio a día de hoy desde agosto de 2020: los máximos de junio (1.916), los máximos de enero (1.960) y los máximos históricos (2.075).

Con todo, lo realmente importante en mi opinión está en el hecho de ver si el ‘metal precioso’ será capaz de superar los máximos de junio. Si lo hace, cabe apostar por una vuelta a los máximos históricos de cara a los próximos meses. Pero para ello necesitamos construir un primer gran máximo creciente, lago que todavía no tenemos.

Bolsamanía

Nota: La toma de decisiones de inversión debe hacerse de manera responsable y siendo conscientes de los riesgos que se asumen. Web Financial Group no acepta ninguna responsabilidad por el contenido y los análisis del consultorio. Se advierte igualmente que la operativa en el mercado de valores supone un riesgo elevado e implica una vigilancia constante de la posición.