Consultorio de análisis técnico: Abengoa, Santander, Audax, Acerinox, Prosegur y tres títulos más

José María Rodríguez responde a sus dudas sobre los diferentes valores

A continuación, damos respuesta a los valores por los que más nos han preguntado a lo largo de la mañana. José María Rodríguez, analista técnico de Bolsamanía, analiza Acerinox, Renta Corporación, Prosegur, OHL, Santander, Abengoa ‘B’, Audax Renovables y Ence.

Buenos días, José María: ¿Cómo ve a corto y medio plazo los siguientes valores: Acerinox, Renta Corporación y Prosegur? Muchas gracias y un saludo. S.B.

Estimado lector, buenas tardes. Acerinox, que ha rebotado con fuerza en los últimos días, no es un título que a día de hoy pase por el mejor de sus momentos. Como se puede observar en el gráfico semanal el título ha rebotado con fuerza en dos ocasiones (pull back) este año y no ha sido capaz de superar la zona de resistencia que le confiere la base del canal bajista de medio plazo, antes soporte y ahora resistencia. Por abajo, por el lado de los soportes, existe uno muy importante en los mínimos de 2018 (8,30). Luego, en la medida en que este no lo perfore se puede intentar abrir largos en el título con objetivo, nuevamente, en la zona de resistencia de los 9,75-9,80 euros.

En cuanto a Renta Corporación, este título ya lo analizamos en el consultorio del miércoles. Y todo sigue igual, como no puede ser de otra manera. Es un valor impecablemente alcista, como se puede ver fácilmente en el gráfico semanal adjunto desde finales de 2014. Evidentemente, en la medida en que el precio siga construyendo mínimos y máximos crecientes entendemos que la posibilidad de atacar con éxito los máximos históricos (4,55) es un escenario perfectamente posible. Y por encima se colocaría en subida libre absoluta, con la mirada puesta en la parte alta del canal, ahora en los aproximadamente 5,80 euros.

Por último, en cuanto a Prosegur hay que andarse con mucho cuidado. Está perforando la base del canal alcista de largo plazo, aunque por el momento ha respetado el soporte de los 4,10 euros (mínimos de 2018). La perforación de este soporte en velas semanales sería una señal preocupante para la cotizada, pues si nos creemos el canal que se estaría perforando a la baja, cabe esperar importantes caídas para el título en términos de medio plazo. Insisto, es clave que los mínimos del año pasado no se perforen con claridad. Gracias a usted, un saludo.

Buenas tardes, José María. Quisiera preguntarle por un valor en el que estoy pillada: OHL. Las compré a 2,09 euros. Soy nueva y no entiendo mucho. No sé si conservarlas o vender con pérdidas. Gracias por su consejo de antemano. Un saludo. A.A.

Apreciada inversora, buenas tardes. OHL lo analizamos este miércoles (puede leerlo aquí) en Bolsamanía. No es fácil responder a su pregunta, porque sabemos cómo se las gasta este título cuando se pone a caer o a subir. Y no descarto que en el corto plazo pueda seguir escalando posiciones. Pero, aunque lo hiciera, lo que debemos saber es que, a día de hoy, sigue siendo un título claramente bajista en términos de medio y de largo plazo. Como analista técnico y más con esa gran figura de implicaciones bajistas que a día de hoy sigue ahí, no estaría invertido en este título. Pero es que aun cuando rebotara con fuerza seguiría siendo bajista (máximos y mínimos decrecientes). Siento no poder ayudarle más. Gracias a usted, un saludo.

Noticia relacionada

Hola, buenos días. A ver si pudiera analizar Banco Santander y Abengoa ‘B’. Muchas gracias. Un saludo. P.A.

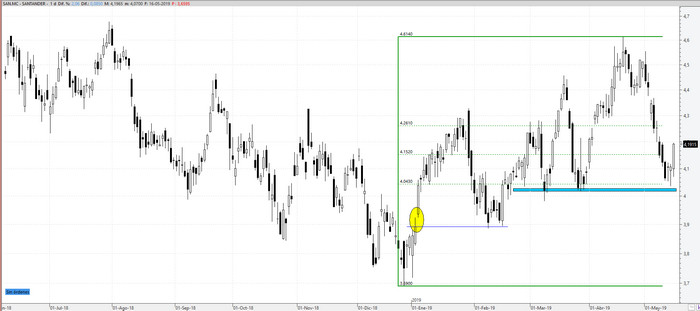

Estimada lectora, buenas tardes. Pues como me gusta decir, si hay un momento para intentarlo por el lado largo (o alcista) es justo ahora, desde la zona de soporte que le confiere el ajuste/retroceso del 61,8% de Fibonacci de toda la subida acumulada desde los mínimos de diciembre. Llama la atención la precisión con la que la caída ha encontrado soporte justo ahí, en los 4,05 euros.

El peligro para Santander vendría si tras el rebote actual, que le puede llevar hacia el hueco bajista de los 4,25 euros e incluso el que presenta más arriba (4,40), se girara de nuevo a la baja llevándose por delante el soporte de los 4,05 euros. En este caso el precio estaría dando forma a un ‘cabeza y hombros’ que le llevaría de nuevo, en teoría, hacia los mínimos de diciembre. Pero lo cierto es que en este momento se nos abre una ventana de trading por el lado largo, ya que por definición el 61,8% de ajuste/retroceso es en teoría zona de soporte de lo más importante.

Abengoa ‘B’ también lo hemos analizado a lo largo de la semana. Dicho esto, las caídas desde los máximos de abril (en consonancia con el mercado) le han llevado a encontrar soporte en la ‘cresta’ del impulso alcista previo, los máximos de enero. O lo que es lo mismo, se puede decir que el título ha realizado un ‘throw back’ a los antiguos niveles de resistencia. Ahora bien, la perforación de este soporte (0,0096) sería una clara señal de debilidad en la cotizada. Digamos que, dentro de la tendencia alcista de muy corto plazo, desde los mínimos de noviembre, hasta ahora Abengoa ‘B’ no lo está haciendo nada mal, aunque sigue siendo claramente bajista en términos de medio y de largo plazo. Y la potencial perforación del soporte mencionada sería un jarro de agua dría para el título, al menos en lo que al corto plazo se refiere. Gracias a usted, un saludo.

Buenos días. Quería preguntarle por Audax Renovables. Parece que está en un pequeño suelo durmiente manteniendo los dos euros. Gracias de antemano y Saludos. A.AG.

Apreciado inversor, buenas tardes. No veo ningún suelo durmiente en Audax Renovables. Dicho esto, el título es alcista. Simplemente le tenemos consolidando (probablemente dentro de un amplio triángulo) desde los máximos de 2018. Las últimas caídas parecen haber encontrado freno a las puertas del importante soporte que presenta en el hueco alcista semanal de los 1,80 euros. A modo de resumen, sigue siendo un claro mantener en cartera. El problema es que la amplitud de los movimientos de este título, tanto al alza como a la baja, pueden no tener implicaciones de ningún tipo dentro de lo que entendemos que es una amplia fase de consolidación (de reacción), proporcionales a las fortísimas subidas previas que llevaron al título desde los 0,4 hasta los 3,3 euros en seis meses. Toca consolidar y en esas se encuentra el título. Como soporte más importante en este momento tenemos los 1,80 euros antes mencionados y como resistencia los 2,80 euros. Gracias a usted, un saludo.

Sr. Rodríguez, buenas tardes. Desearía que, por favor, me expresara la procedencia o no de vender o de mantener 2.000 acciones de Ence que tengo adquiridas al precio de 5,25 euros. Tengo serias dudas e incertidumbres de no saber qué hacer, si venderlas al precio de mercado. He estado estudiando la problemática de la compañía en Pontevedra judicialmente y está pendiente el recurso en la Audiencia Nacional sobre la concesión que le dio el partido de D. Mariano Rajoy en 2016. Espero que cuando pueda, me resuelva mis dudas. Muchas gracias por su amabilidad. J.EC.

Noticia relacionada

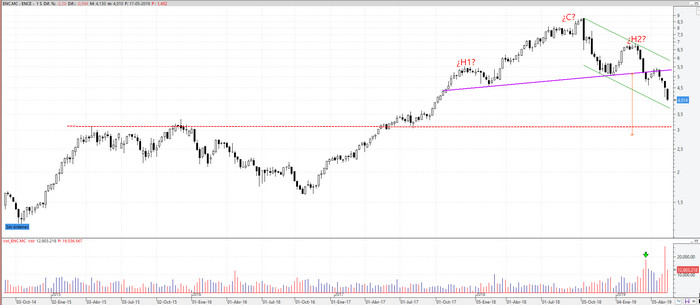

Estimado inversor, buenas tardes. Como analista técnico que soy no le doy vueltas a todas las noticias que se publican sobre la compañía, que son muchas. Porque entiendo que, como bien reza el principal pilar del análisis técnico, todas esas noticias están ya recogidas (en tiempo real) en el precio de la acción. Por lo tanto, me limitaré a analizar lo que hace el precio, que no es otra cosa que el resultado entre la oferta y la demanda. Ence lo hemos analizado en numerosas ocasiones y advertíamos que el gráfico no auguraba nada bueno. Lo que no quita para que, puntualmente, podamos asistir a importantes rebotes contra tendencia. Y más cuando el precio se está aproximando a lo que parece la base de un canal bajista.

Si nos creemos ese gran ‘cabeza y hombros’ la caída le puede llevar a buscar niveles de precio cercanos a los tres euros. Pero es que, además en 2015 el título se topó en un par de ocasiones con la resistencia de los 3-3,30 euros. De ahí que hablemos del nivel de los tres euros (en números redondos) como un objetivo de caída en la que el precio podría terminar encontrando un soporte, un suelo de mercado. Muchas gracias a usted, un saludo.

Bolsamanía

Nota: La toma de decisiones de inversión debe hacerse de manera responsable y siendo conscientes de los riesgos que se asumen. Web Financial Group no acepta ninguna responsabilidad por el contenido y los análisis del consultorio. Se advierte igualmente que la operativa en el mercado de valores supone un riesgo elevado e implica una vigilancia constante de la posición.