Los fondos cotizados (o ETF, por sus siglas en inglés) están a punto de dar el sorpasso definitivo a los 'hedge funds'. En 2015, ya lo hicieron por volumen bajo gestión y ahora están próximos a hacerlo por número de productos registrados en el mundo. Desde la crisis, los inversores internacionales han cambiando su preferencia hacia vehículos más baratos, líquidos, ágiles y transparentes.

Hasta 2015, fuera de los fondos de inversión clásicos, los ‘hedge funds’ eran la opción alternativa favorita para los inversores, sobre todo entre los grandes institucionales. Buscaban en ellos propiedades como la concentración de las posiciones, el apalancamiento o la privacidad para intentar ganar más, a costa de pagar comisiones mucho más altas. Pero el revolcón de 2008 y el escándalo de Madoff supusieron un antes y un después para estos vehículos, que vieron como les salía un duro competidor: los fondos pasivos o indexados.

Noticia relacionada

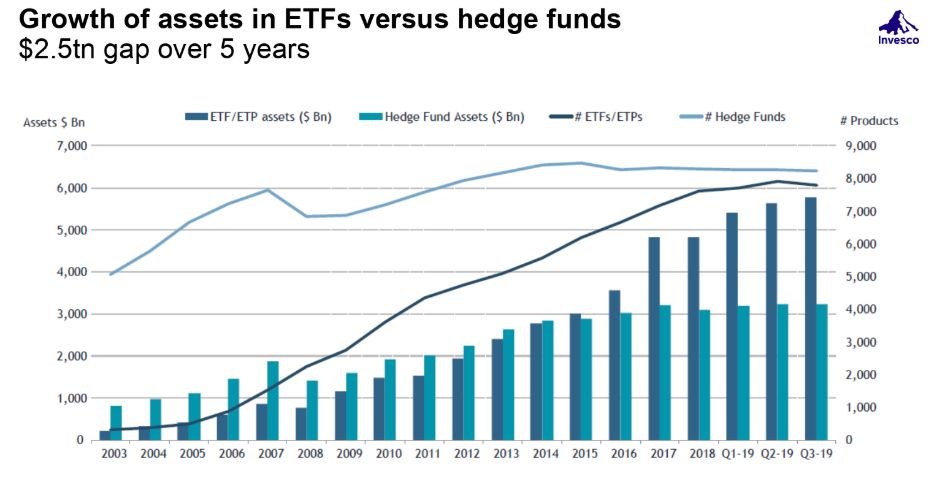

Gracias en parte a su bajo coste, en cinco años los ETF han abierto una brecha de 2,5 billones de dólares en activos bajo gestión frente a los ‘hedge funds’, y les han relegado a la tercera posición, según un estudio de Invesco, una de las mayores gestoras independientes del mundo. En 2015, los ETF -y los ETP, en general- gestionaban tres billones de dólares a nivel internacional, mientras que hoy su patrimonio está por encima de los 5,5 billones. Sin embargo, los ‘hedge funds’ apenas han rebasado el techo de los tres billones, donde siguen anclados.

El sorpasso definitivo podría darse muy próximamente, ya que los ETF también están a punto de adelantar a los ‘hedge funds’ por número de vehículos registrados. Desde 2003, su crecimiento no ha tenido parones, si bien los ‘hedge funds’ siguen siendo los mismos desde 2016. En la actualidad, solo les separan 445 productos listados globalmente: hay 8.242 ‘hedge funds’, por 7.797 ETF o ETP, según Invesco con datos de etfgi.com.

Para 2023, Invesco prevé que los ETF -en sentido amplio- gestionen 1,6 billones de dólares en la región de Europa, Oriente Medio y África (EMEA, en inglés), una previsión que oscila entre los 2 billones, en el rango alto, y los 1,2 billones, en el rango bajo. En la actualidad, su volumen en la región es de 920.000 millones de dólares.

La clase de activo que más rápidamente se está desarrollando es la renta fija, que ya supone un 27% del patrimonio de los ETF en Europa, respecto al todavía mayoritario 63% de la renta variable. Los ETF de materias primas únicamente suponen un 8% por activos.

MENOS IMPUESTOS EN EEUU Y SIN ‘TASA TOBIN’ EN EUROPA

En una presentación en Londres ante periodistas europeos, el responsable de estrategia de producto en Invesco ETF, Matt Tagliani, puso en valor las cuatro grandes virtudes de los fondos cotizados: “eficiencia, transparencia, innovación y liquidez”. Además, explicó tres ejemplos donde se puede ver la versatilidad de los ETF en los mercados internacionales.

El primero de ellos, que los ETF irlandeses con el pasaporte UCITS están sujetos a una retención fiscal reducida del 15% en Estados Unidos, frente al 30% estándar. Por otra parte, los ETF sintéticos pueden capturar hasta el 100% de los dividendos en ciertos índices de Wall Street. En tercer lugar, los ETF no pagan el impuesto sobre transacciones financieras, la famosa ‘tasa Tobin’, en países como Francia, Italia o Irlanda.