La invasión rusa de Ucrania ha provocado un auténtico torbellino en los mercados. Más de 100 días después las bolsas siguen cayendo, y es que los inversores están muy preocupados por el resultado a largo plazo del conflicto, pero también por otros asuntos derivados del mismo, como el fuerte aumento de la inflación y la posible recesión que ya asoma en el horizonte. En un escenario como el actual es importante tomar las decisiones adecuadas. ¿Cómo invertir con éxito ante una crisis así?

Es una pregunta que se hacen muchos inversores y a la que han intentado responder los estrategas de Schroders. Desde la gestora han identificado cuatro factores (con sus correspondientes gráficos) que pueden ayudar a gestionar una cartera de forma adecuada. Son los siguientes:

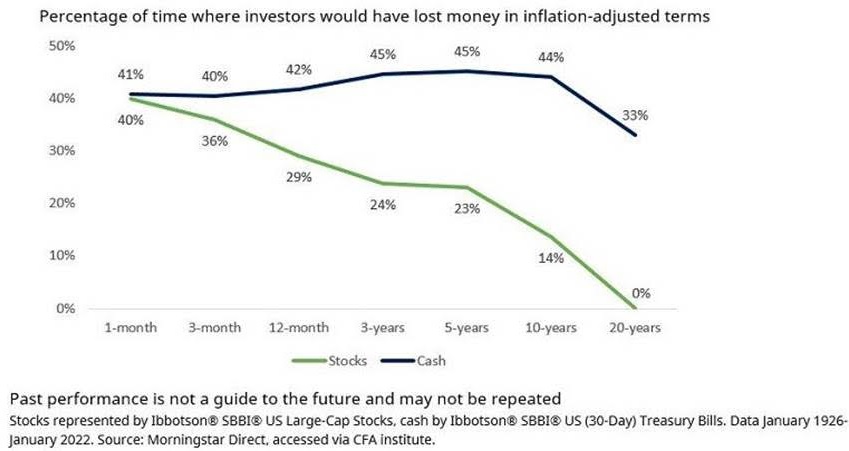

1. La inversión en bolsa es muy arriesgada a corto plazo, pero menos a largo plazo

Schroders se ha basado en 100 años de datos bursátiles en EEUU para llegar a esta conclusión. Como dice Duncan Lamont, responsable de estudios y análisis de la firma, "si se invirtiera durante un mes, se perdería dinero el 40% de las veces en términos ajustados a la inflación, es decir, en 460 de los 1.153 meses de nuestro análisis".

Noticia relacionada

Sin embargo, si el inversor hubiera aguantado durante más tiempo, las probabilidades "cambiarían a su favor". Y es que "en un plazo de 12 meses habría perdido dinero algo menos del 30% de las veces". En este sentido, Lamont afirma que es importante destacar que "12 meses siguen siendo el corto plazo cuando se trata del mercado de valores", por lo que hay que permanecer invertido durante más tiempo.

Por ejemplo, el análisis de Schroders revela que en un horizonte de cinco años esa cifra se reduce al 23%. Y a 10 años es del 14%. "No ha habido ningún periodo de 20 años en nuestro análisis en el que las acciones hayan perdido dinero en términos ajustados a la inflación", destaca la gestora, que también apunta que aunque es algo que no se puede descartar por completo, lo cierto es que la pérdida de capital a largo plazo "es un hecho muy poco frecuente".

¿Y el dinero en efectivo? Pues es una inversión mucho menos segura por las altas posibilidades de que su valor "se vea erosionado por la inflación", algo que ya han comprobado en sus propias carnes los los ahorradores de efectivo con lo ocurrido recientemente.

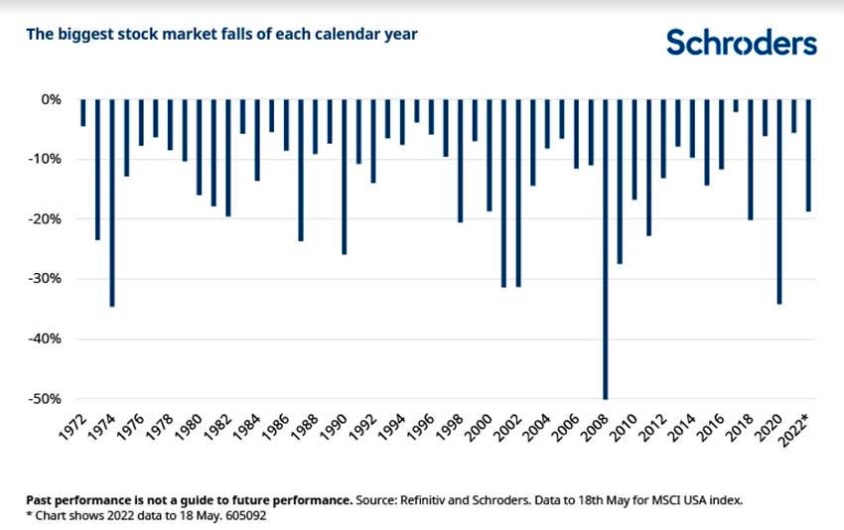

2. Las caídas de más del 10% ocurren en más años de los que no, pero la rentabilidad a largo plazo es sólida

En lo que va de año, la renta variable estadounidense se ha dejado un 19%. Aún queda mucho hasta que acabe el 2022, pero Schroders ha querido hacer un ejercicio para ver cómo han sido las caídas del mercado superiores al 10% en la historia, y así aconsejar a los inversores.

Lamont explica que en EEUU ha habido caídas del 10% en 28 de los 50 años anteriores a 2022. Y en la última década se han dado en 2012, 2015, 2016, 2018 y 2020. "Las caídas más importantes, del 20%, se produjeron en 8 de los 50 años", es decir, "aproximadamente una vez cada seis años". Pero apunta que si este año también se supera esa cota, entonces "serán dos en los últimos tres ejercicios, en 2020 y 2022" (por el coronavirus y la guerra).

"A pesar de estos baches regulares en el camino, el mercado estadounidense ha dado unos beneficios de 11% al año durante este periodo de 50 años en general", recuerda el responsable de estudios y análisis de la gestora, que cree que "el riesgo de pérdida a corto plazo es el precio de entrada para las ganancias a largo plazo que puede proporcionar la inversión en bolsa".

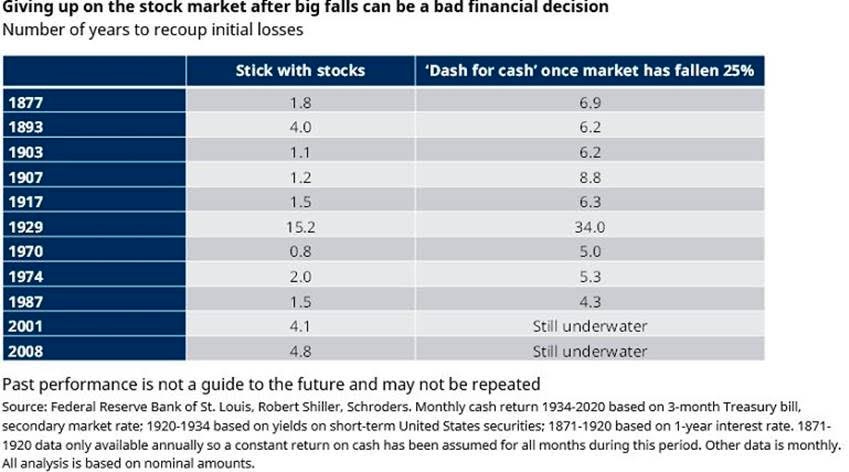

3. Salir del mercado tras grandes caídas puede afectar a tu futuro

Los expertos de Schroders afirman que "el mercado no ha caído demasiado hasta ahora", pero "no se puede descartar que haya más volatilidad y riesgo" de aquí a final de año. Y si eso ocurre, puede resultar mucho más difícil para los inversores no dejarse llevar por las emociones y caer en la tentación de abandonar las acciones y lanzarse a por el efectivo.

Pero eso sería un error. Y es que el análisis de la gestora muestra que, históricamente, esa ha sido "la peor decisión financiera que un inversor podría haber tomado" porque "garantiza prácticamente que se tardará mucho tiempo en recuperar las pérdidas".

Hay dos ejemplos que pone Lamont para ilustrar esta situación. En primer lugar dice que los inversores que se pasaron al efectivo en 1929, tras la primera caída del 25% de la Gran Depresión, tuvieron que esperar hasta 1963 para "volver al punto de equilibrio". En cambio, "si hubiesen permanecido invertidos en el mercado de valores habrían vuelto al punto de equilibrio a principios de 1945". Recuerda que la bolsa acabó cayendo más de un 80% durante esa crisis, por lo que muchos podrían pensar que el cambio a dinero en efectivo podría haber evitado las peores pérdidas durante el desplome, y sin embargo "resultó ser, con mucho, la peor estrategia a largo plazo".

Y algo similar ocurrió con la crisis de las puntocom. El gestor dice que en aquel momento, un inversor que se decantase por el efectivo en 2001, tras el primer 25% de pérdidas en el desplome de las puntocom, se encontraría con que su cartera no se habría recuperado a día de hoy.

Por tanto, afirma Lamont, "el mensaje es claro: salir del mercado de valores en favor del efectivo en respuesta a una gran caída del mercado es muy malo para la riqueza a largo plazo".

4. Los periodos de mayor volatilidad han sido mejores para la bolsa de lo que cabría esperar

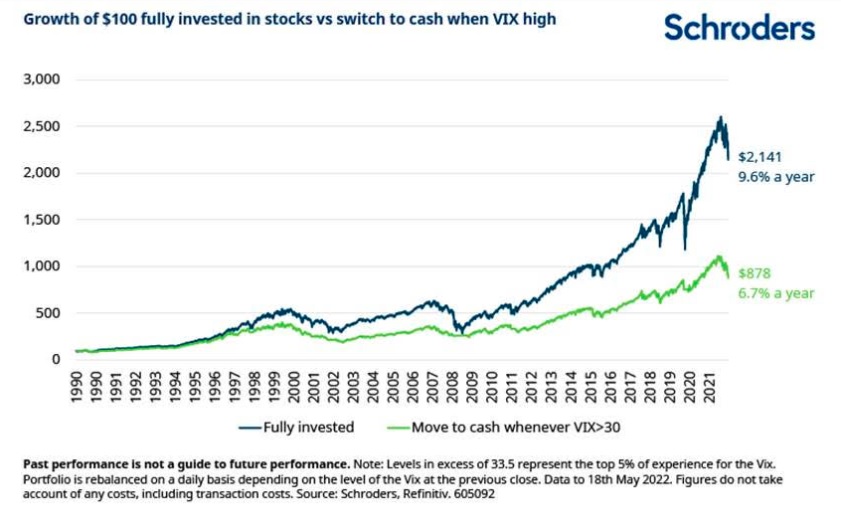

Por último, desde Schroders destacan que la combinación de la guerra de Rusia y Ucrania, el aumento de la inflación y el endurecimiento de la política monetaria han hecho subir el índice Vix, el conocido como 'indicador del miedo' del mercado de valores. El Vix es en realidad una medida de la cantidad de volatilidad que los operadores esperan para el índice estadounidense S&P 500 durante los próximos 30 días.

Aunque ha tocado máximos en las últimas semanas, Lamont afirma que no debería ser razón para abandonar la renta variable, porque "históricamente ha sido una mala idea para los inversores vender durante los periodos de mayor temor".

En Schroders han hecho una simulación con una estrategia que apostaba por el cambio, vendiendo acciones (S&P 500) y dirigiéndose al efectivo cuando el Vix superaba los 30, y que luego volvía a invertir en acciones cuando el Vix volvía a caer por debajo. "Con este enfoque los resultados obtenidos habrían sido inferiores al de una estrategia que permaneciera continuamente invertida en acciones en un 2,9% anual desde 1991 (6,7% anual frente al 9,6% anual, sin tener en cuenta los costes), destaca la gestora.

"Como ocurre con todas las inversiones, el pasado no es necesariamente una guía para el futuro, pero la historia sugiere que los periodos de mayor temor, como el que estamos viviendo actualmente, han sido mejores para la inversión en bolsa de lo que cabría esperar", concluye Lamont.