Más liquidez y menos deuda privada de Estados Unidos. Esa es la recomendación para 2019 que están dando estos días las boutiques de fondos a sus clientes más conservadores, los que ponen gran parte o todo su patrimonio en renta fija. Según los gestores, la bola de crédito en EEUU es una burbuja y vuelve a estar en máximos, por lo que piden precaución.

En una jornada sobre la gestión independiente ante el nuevo entorno económico, entre cuyos organizadores estaba Mutuactivos (grupo Mutua Madrileña), profesionales de distintas firmas de inversión han advertido del complicado entorno que se avecina para el próximo año en el mundo de los bonos, más cuando el BCE, si nada impide que se cumpla el programa de ruta de Mario Draghi, realizará su primera subida de tipos de interés oficiales entre el tercer y el cuarto trimestre.

“Es una locura que el bono alemán a diez años esté cotizando por debajo del 0,4%. Sigue habiendo miedo a la ruptura del euro y seguimos lastrados por la visión anglosajona, que es muy negativa sobre el euro”, cree José Ramón Iturriaga, gestor de Abante Asesores.

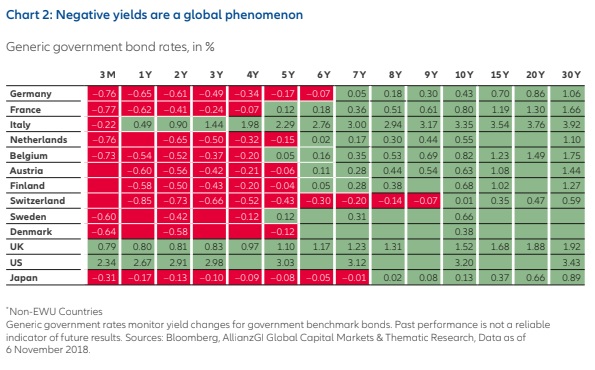

Según un informe reciente de Allianz Global Investors, en torno a un 36% de los distintos bonos que conforman la curva de deuda de los principales países desarrollados tiene un interés negativo todavía. “Los bonos soberanos cotizan demasiado caros”, afirma Ann-Katrin Petersen, estratega de inversión de la gestora alemana.

El consenso de gestores independientes coincide en que, en los fondos conservadores, hay que tener liquidez. “Te cuesta dinero, pero no te hace perder”, aclara David Ardura, director de Gestión de Gesconsult. La referencia es la tasa de facilidad de depósito que tiene establecida el BCE, en el -0,4%. “Si suben los tipos y aumentan los diferenciales, es bueno conservar liquidez para jugar oportunidades”, asegura.

Además de tener cash, la otra advertencia de los expertos a los inversores es ser precavidos con la deuda privada, sobre todo con la estadounidense. Según Juan Cruz, socio y director de Inversiones de Cygnus, en renta fija corporativa “hay una burbuja brutal”. Como pone en contexto, “la bola de crédito en EEUU es una burbuja y está en máximos otra vez, mientras que los spreads están muy bajos y artificialmente intervenidos”.

CREAR VALOR Y SER INDEPENDIENTE EN ESTE ENTORNO DE DUDAS

Ante este entorno, Juan Aznar, presidente ejecutivo de Mutuactivos, cree que lo mejor que pueden hacer los inversores es buscar gestores que creen valor a través de sus fondos y que sean independientes. Para el directivo, crear valor no es lo mismo que ser value investor. “Significa dar una rentabilidad o un crecimiento por encima del mercado de forma sostenida y no hacer gestión indexada”, según Aznar. Y por independiente entiende aquellas firmas cuyos ejecutivos son propietarios del capital de la gestora o bien no tienen una “red de distribución comercial cautiva”.