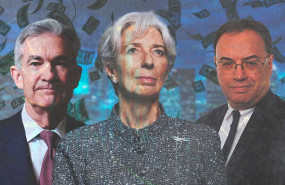

¿Cómo afrontar lo que queda de año en los mercados? Este es el interrogante que todos los inversores tratan de despejar en los poco más de dos meses que le quedan a este 2024. Para Fidelity, la clave la tienen los bancos centrales.

En su último informe mensual, los expertos de la firma estadounidense señalan que las bolsas vienen de cerrar un mes de septiembre tradicionalmente malo que, sin embargo, ha sido positivo para dos grandes mercados: el estadounidense y el chino. El motivo no es otro que los recortes de los tipos de interés llevados a cabo por la Reserva Federal (Fed) y el Banco Popular de China (PboC, por sus siglas en inglés), cuya política monetaria expansiva "fue bien acogida por los inversores".

Por si fuera poco, el gigante asiático también anunció una serie de estímulos orientados a reactivar su lánguida economía, entre los que destaca una emisión de deuda de más de 2 billones de yuanes (unos 260.000 millones de euros) y la creación de una línea de 'swaps' y de refinanciaciones que permitirán a los inversores obtener liquidez del banco central a través de la colateralización de activos para comprar acciones.

Según Fidelity, este mecanismo elevará la liquidez y permitirá un mayor apalancamiento a los inversores, lo que ayudará a crear un suelo para las valoraciones de las acciones. Por esta razón, explican, algunos comentaristas se refieren a estos movimientos como "la put del banco central chino". Del mismo modo, estos expertos subrayan que las medidas han sido "cuidadosamente diseñadas" y destacan que su anuncio pocos días después de que la Fed iniciara su ciclo de recorte de tipos "puede no ser una coincidencia", ya que "da margen" a Pekín para relajar la política monetaria sin afectar negativamente a su moneda.

Sin embargo, el problema de fondo de los mercados chinos persiste: la atonía económica, especialmente en torno a su sector inmobiliario. "Las autoridades tienen que ir más allá y sacar la artillería en forma de gasto público para que las acciones del país pasen de un rebote a corto plazo a un mercado alcista a largo plazo. Las autoridades han dado señales de que está al caer y, de ser así, podríamos ver por fin una mejora de los fundamentales macroeconómicos y del crecimiento de los beneficios. Mientras tanto, en China sigue habiendo valores de alta calidad a precios baratos", señala Fidelity.

RENTA VARIABLE: TOKIO GANA A LONDRES

En este contexto, Fidelity apunta que sus modelos sistemáticos de renta variable son positivos y favorecen a los dos mercados mencionados, pero también al japonés. En el lado negativo, estos expertos se vuelven "negativos" con la renta variable de Reino Unido.

Noticia relacionada

En lo tocante al País del Sol Naciente, la firma estadounidense es clara: "Todos los factores se alinean en favor de Japón". Los indicadores macro son positivos, como el comportamiento relativo de las acciones de crecimiento frente a las que cotizan con descuento, algo que hace referencia a la confianza del mercado. Por otro lado, los indicadores fundamentales, como el flujo de caja libre/precio (un indicador de valoración que refleja la resistencia de un mercado) y la prima de riesgo a largo plazo, que implica un exceso de rentabilidad esperada, son superiores a los de sus homólogos. "También calculamos los beneficios retenidos normalizados por el precio de los distintos mercados para comparar el potencial de recompras y crecimiento, y Japón sale favorecido", apuntan estos estrategas.

Sin embargo, no es oro todo lo que parece. Un motivo de cautela, apuntan estos expertos, es la reciente revalorización del yen tras la sorprendente subida de tipos del Banco de Japón (BOJ, por sus siglas en inglés) en julio, un indicador negativo para las economías exportadoras como la nipona. No obstante, en tipos de cambio ponderados por intercambios comerciales, que miden mejor la fortaleza a medio plazo de una divisa, el yen sigue teniendo una ligera ventaja sobre otros mercados desarrollados. "Utilizando esta información, nuestro modelo mostró que la respuesta del mercado a la decisión del Banco de Japón fue extrema, lo que, junto con otros factores, alumbró un mejor punto de entrada en las acciones japonesas", explican los expertos de Fidelity.

En Reino Unido la película es bien distinta. Si bien los indicadores fundamentales son, "en general, neutros", la firma estadounidense destaca que las señales macroeconómicas y conductuales son indudablemente "negativas". Por ello, aunque el Reino Unido está "barato frente a otros mercados atendiendo a los múltiplos", la propuesta de valor es "peor" cuando se compara la rentabilidad por beneficios histórica con sus homólogos. Además, la libra esterlina también está "demasiado fuerte a la vista de las características del mercado".

"Aunque algunos indicadores están mejorando en el Reino Unido, es prematuro cambiar la visión de conjunto. La prima de riesgo a largo plazo ha pasado a ser positiva recientemente, respaldada por la bajada de tipos del Banco de Inglaterra en julio, pero necesitaríamos ver movimientos posteriores para que la diferencia fuera significativa", apuntan estos analistas. En este sentido, será clave el presupuesto de octubre que presente el Gobierno laborista de Keir Starmer.

RESTO DEL MUNDO

Por otro lado, Fidelity cree que la renta variable estadounidense podría hacerlo bien en los próximos meses, especialmente si la Fed cumple el guion y baja los tipos en 25 puntos básicos (pb) en cada una de las dos reuniones restantes de 2024, ya que los mercados esperan que la reducción de los costes de financiación se traslade a consumidores y empresas.

Sin embargo, el sentimiento sigue viéndose afectado por las incertidumbres en torno a las elecciones estadounidenses, la nueva escalada del conflicto en Oriente Medio, la fortaleza del yen, las tensiones en el mercado laboral estadounidense y la presión deflacionista en China, que sigue necesitando soluciones provenientes del gasto público. Por ello, los expertos de Fidelity aconsejan una 'fuerte infraponderación' con los valores de este mercado.

En cuanto a Europa, los datos macroeconómicos siguen siendo algo pobres, pero la relajación monetaria del Banco Central Europeo (BCE), así como los estímulos chinos, dan alas a la esperanza de que la inflación siga convergiendo hacia el objetivo del BCE y de que la demanda china se reactive. Con todo, estos expertos advierten que el crecimiento es muy débil, lo que puede ser un motivo de preocupación de cara a los próximos trimestres. España, Francia y Países Bajos vuelven a recibir una calificación de 'neutral', mientras que Alemania e Italia caen a 'infraponderación'.

En los mercados emergentes, las medidas de China han copado la atención de una región asiática muy dispar. Por un lado, Australia e India parecen bien posicionadas por el interés de los inversores institucionales nacionales y extranjeros, mientras que mercados más dominados por los valores tecnológicos, como Taiwán o Corea del Sur, sufrieron por el alejamiento de los inversores de los valores de gran capitalización y relacionados con la inteligencia artificial (IA), debido a la preocupación por las altas valoraciones y el giro a la baja de los precios de los chips de memoria, cuyo ciclo, considera Fidelity, ha tocado techo. Ello ha empujado a estos analistas a reiterar su consejo de 'infraponderar' este mercado.

En la región EMEA, Sudáfrica se situó entre los mejores mercados después de que el banco central recortara los tipos de interés por primera vez en cuatro años y apuntara a unas perspectivas de inflación más optimistas. Por el contrario, Latinoamérica se vio lastrada por Brasil, después de que su banco central subiera los tipos de interés 25 pb para contrarrestar las crecientes presiones en las cuentas públicas.

"Pensamos que las probabilidades de que surjan desajustes en los mercados durante el próximo trimestre son elevadas, lo que ofrecerá oportunidades pasajeras para beneficiarse del potente riesgo direccional", concluyen.