La crisis del coronavirus está sirviendo para constatar algunas teorías que antes sonaban con fuerza en los mercados financieros. Por ejemplo, que los fondos alternativos sirven para descorrelacionarse con la bolsa y los bonos o que las empresas sostenibles son más rentables. Diversos estudios confirman que los primeros solo han caído un 6% en el trimestre, mucho menos que otros activos financieros, y que las segundas también lo han hecho mejor que sus índices respectivos de renta variable y renta fija.

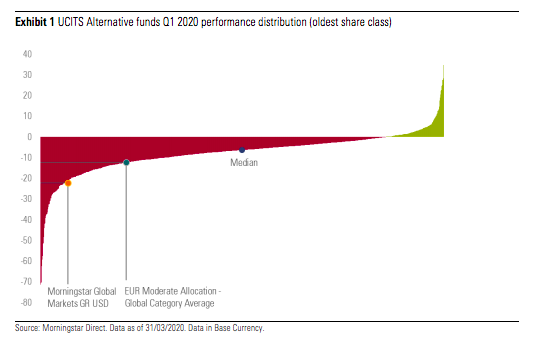

El estudio 'Liquid Alternatives’ Pandemic Test', elaborado por Morningstar, pone de manifiesto que los fondos alternativos europeos regulados por UCITS -los que sí son líquidos- no se han salvado de las caídas, ya que el promedio de estos fondos ha registrado una pérdida del 6% en el primer trimestre. Sin embargo, la mayoría ha podido mantenerse mejor que sus homólogos de renta variable o mixtos, con caídas medias superiores al 20% (en dólares) y al 10% (en euros), respectivamente, y alrededor de uno de cada siete fondos ha conseguido terminar el trimestre en territorio positivo.

Francesco Paganelli, analista de Morningstar, advierte sobre la fuerte dispersión de rentabilidades a causa de la alta volatilidad en áreas como el ‘global macro’ o el ‘long-short equity’, lo que pone de relieve “la necesidad de una cuidadosa selección de gestores en este complejo sector”. No todas las inversiones alternativas líquidas son iguales. Las categorías de futuros sistemáticos, ‘global macro’ y volatilidad han tenido la mayor proporción de fondos en verde a cierre de marzo: un 32%, un 25% y un 24%, respectivamente. Por el contrario, las categorías de ‘long-short credit’, multiestrategia y ‘event-driven’ han terminado con la menor proporción de fondos en positivo: un 11%, un 7% y un 0%, respectivamente.

El universo de los UCITS alternativos ha crecido exponencialmente en la última década y “está más globalizado que nunca en términos de participantes en el mercado”. Pero “sigue siendo joven y en evolución”, donde alrededor de la mitad de los fondos existentes hoy en día se lanzaron durante o después de 2016. “Como tal, muchas estrategias tienen una historia limitada y solo unas pocas pueden reclamar un historial que abarque un ciclo completo de mercado”, pone en contexto Paganelli.

LAS EMPRESAS SOSTENIBLES PASAN LA PRUEBA DE FUEGO

Las otras beneficiadas de la crisis del coronavirus son las empresas con altos estándares de sostenibilidad. Un estudio de Fidelity -‘Sacar ventaja en una crisis: ser sostenible y batir al mercado’- concluye que el comportamiento de una compañía en los mercados y su calificación ESG (con los criterios medioambientales, sociales y de buen gobierno corporativo, por sus siglas en inglés) muestran una correlación positiva.

Noticia relacionada

La gestora americana ha comparado la evolución de más de 2.600 empresas durante las últimas semanas de estrés de mercado usando su sistema propio de calificaciones de sostenibilidad, una escala que comprende calificaciones altas (A, B), medias (C) y bajas (D, E). En los 36 días transcurridos entre el 19 de febrero y el 26 de marzo, el S&P 500 cedió un 26,9%. Entretanto, la cotización de las empresas con calificación A se comportó de media un 3,8% mejor que el S&P 500, mientras que las empresas con calificación E se comportaron de media un 7,4% peor.

Este ha sido el primer desplome bursátil generalizado de la era de la inversión sostenible. “Cuando pusimos en marcha este estudio, nuestra tesis de partida era que las empresas con buenas características de sostenibilidad cuentan con mejores equipos directivos y, por lo tanto, debían comportarse mejor que el mercado, incluso en una crisis. Los datos que obtuvimos refrendaron esta opinión”, sostiene Jenn-Hui Tan, responsable mundial de Inversión Sostenible de Fidelity.

En la renta fija, ocurrió lo mismo. Los bonos de las 149 empresas con calificación A rentaron un -9,23% de media, frente al -13,16% de las empresas con calificación B y un -17,14% de las empresas con calificación C. La sostenibilidad pasa así de moda a realidad en los fondos, y todo en plena crisis del Covid-19.