La mayor decisión que debe tomar una familia y una pareja es si hace la declaración de la renta de forma conjunta o individual. Dependiendo de la opción que elijan pagarán más o menos. Estas son las reglas especiales para quienes se decante por tributar de forma conjunta.

Si estás casado o vives con tus hijos puedes optar a realizar la declaración conjunta como unidad familiar o hacer el IRPF de forma individual, cada miembro por separado. La elección del sistema es clave, ya que las deducciones y, sobre todo sus límites, operan de forma diferente dependiendo de si tributas conjunta o individualmente.

En el caso de la declaración conjunta, Hacienda establece una serie de reglas especiales destinadas a favorecer esta fórmula. Esta son las que se aplican en la renta 2014.

Mínimo por contribuyente

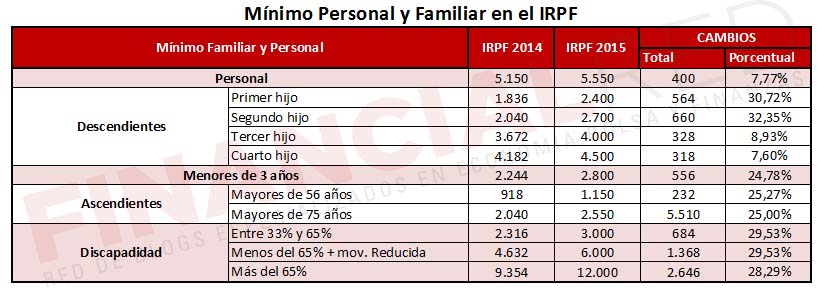

El mínimo por contribuyente se mantiene en los 5.151 euros al año, independientemente del número de miembros de la unidad familiar. En este sentido, para la cuantificación por edad y discapacidad Hacienda tiene en cuenta las circunstancias personales de cada cónyugue. Recuerda que estas cuantías no se aplicarán por hijos.

Reducción de la base imponible

Esta es la mayor ventaja de tributar de forma conjunta. Hacenda prima a los matrimonios no separados legalmente con una reducción de 3.400 euros en la base imponible. Dicho de otra forma, si declaras de forma conjunta, será como si la pareja hubiese ganado 3.400 euros menos para Hacienda.

Esta reducción puede ayudar a que tributes en un tramo más bajo del impuyesto y hacer así que el tipo impositivo medio sea menor.

Aportaciones a los planes de pensiones

En este caso, los límites máximos de reducción por planes de pensiones se mantendrán individualmente a cada partícipe de la unidad familiar. Esto quiere decir que cada contribuyente podrá reducir de la base imponible la menor de las cantidades entre 10.000 euros o el 30% de su base imponible si es menor de 50 años o 12.500 euros o el 50% de su base imponible si supera esa edad.

El hecho de mantener los máximos individuales facilita que ambos puedan desgravar por sus planes de pensiones por lo que cada uno aporta y no por el conjunto, lo que podría dar lugar a situaciones en las que un contribuyente aporte más que otro. Este sería el caso de un matrimonio en el que una de las personas aporta por encima de los 10.000 euros -13-000 euros- y la otra por debajo -7.000 euros-. En caso de que se sumasen los mínimos, entrarían dentro de los límites, pero al hacerse de forma individual, el primero de ellos los supera y no puede desgravar por el total.

Reducción en familias monoparentales

Las unidades familiares monoparentales, es decir, solo con el padre o la madre y con hios menores, disfrutarán de una reducción de 2.150 euros anuales, que no será aplicable si el contribuyente convive con el padre o la madre de alguno de los hijos de la unidad familiar.

Lo que no cambia

Lo que has visto hasta ahora son las reglas especiales, pero no las únicas que debes tener en cuenta a la hora de elegir. Hay otras dos cuestiones que se mantienen para las declaraciones conjuntas e individuales y que conviene que tengas en cuenta.

- La obligación de declarar. El hecho de hacer la declaración de forma conjunta no implica que se alteren los límites por los cuales la unidad familiar está obligada a declarar. Es decir, no se multiplicarán por dos las cuantías que hacen que una persona deba presentar el IRPF. Aquí te contamos cuando una persona está obligada a presentar la declaración.

- Deducción por vivienda. Con la deducción por vivienda ocurre lo mismo que con la obligación de declarar. No por tributar de forma conjunta se multiplica por dos la base máxima de la deducción, que se mantiene en 9.040 euros para ambas modalidades. Esto hace que, en caso de hipoteca, sea más ventajoso optar por la tributación individual siempre y cuando ambos cónyuges obtengan rentas.

Y si todavía no te decides, descubre ventajas y desventajas de la tributación individual y conjunta.

Imagen – Surkov Vladimir en Shutterstock

¿Algo que añadir? ¡No te cortes!