Una de las mayores armas de los inversores es que pueden compensar sus ganancias patrimoniales con las pérdidas que hayan sufrido, pero no todo vale. Hacienda limita las inversiones y gastos que entran dentro de esta categoría. ¡Te contamos cuáles son!

Hacienda clasifica los ingresos que obtienes a lo largo del año entre las rentas del trabajo y las rentas del ahorro, a las que se podrían añadir las actividades económicas. Como su propio nombre indica, las primeras hacen referencia al salario y demás ingresos que se obtienen como trabajador por cuenta ajena y a las que algunos suman también los trabajos como freelance.

Los rendimientos por actividades económicas se podrían considerar como las rentas rentas del trabajo para los autónomos, ya que es en ese apartado donde deben consignar las sus cuentas anuales con los ingresos y gastos que han tenido o, lo que es lo mismo, su ‘salario’. En el lado contrario nos encontramos con las rentas del ahorro, que hacen mención a las inversiones que se realizan -excluidas las que tienen que ver con emprender y montar un negocio-, al rendimiento que se obtiene por el ahorro.

Las rentas del ahorro se dividen entre rendimientos de capital -intereses en depósitos y cuentas, por ejemplo- y las ganancias y pérdidas patrimoniales. Éstas últimas son una suerte de cajón de sastre tanto para inversiones propiamente dichas como los rendimientos de fondos de inversión, acciones, ETFs, letras del tesoro… -prácticamente todo menos seguros de vida-ahorro y planes de pensiones-, como para los cambios patrimoniales cuando, por ejemplo, vendemos una vivienda en propiedad. Casi cualquier inversión que hagas o ganancia no salarial que tengas en la renta 2015 caerá en este caso.

¿Qué es una ganancia o pérdida patrimonial?

Las ganancias y pérdidas están reguladas en los artículos del 33 al 39 de la Ley de IRPF que establece que, con carácter general, “son ganancias y pérdidas patrimoniales las variaciones en el valor del patrimonio del contribuyente que se pongan de manifiesto con ocasión de cualquier alteración en la composición de aquél, salvo que por la Ley del IRPF se califiquen como rendimientos”.

Esta definición es suficientemente amplia como para englobar prácticamente cualquier alternación en el patrimonio por la venta de casi cualquier cosa. En este sentido, son alternaciones en la composición del patrimonio las transmisiones (ventas de objetos), los premios y las pérdidas justificadas que no tengan que ver con el consumo y el juego. Por fortuna, Hacienda establece varias exenciones a lo que se considera y no se considera una ganancia.

Qué no son ganancias o pérdidas

Hacienda también establece claramente varios supuestos en los que no se considerará que existe alteración patrimonial en la renta 2015 y son los siguientes:

- En los supuestos de división de la cosa común.

- En la disolución de la sociedad de gananciales o en la extinción del régimen económico matrimonial de participación.

- En la disolución de comunidades de bienes o en los casos de separación de comuneros.

Si se da uno de estos casos, la Agencia Tributaria entenderá que aunque haya un cambio de patrimonial real, no debe computarse a efectos del impuesto.

Un ejemplo

La mejor forma de que lo entiendas es a través de un ejemplo que tiene que ver con el segundo punto, el de la disolución de la sociedad de gananciales o el divorcio. Cuando un matrimonio se separa y uno vende al otro su parte de la casa o cuando siemplemente se separan y dividen los bienes que tienen en conjunto, Hacienda entiende que existe una ganancia patrimonial y por lo tanto no habrá que tributar por ella en el IRPF.

Lo mismo ocurre con las comunidades cuando se produce la división de la cosa común y cada uno de los comuneros se convierte en dueño exclusivo de la parte que le corresponda del bien en concreto.

Si necesitas más información sobre las implicaciones fiscales del divorcio, aquí te lo contamos todo.

Excepciones a la norma general

Al margen de los supuestos que ya hemos explicado, la Ley de IRPF añade otras excepciones en la que no habrá pérdida patrimonial. Se trata de las pérdidas patrimoniales no justificadas, las debidas al consumo, las que sean transmisiones lucrativas o liberalidades y las que pérdidas en el juego que excedan a las ganancias obtenidas durante el año fiscal.

El caso más significativo es el de las pérdidas patrimoniales debidas al consumo y que son las que se aplican, por ejemplo, a la venta del coche de segunda mano. Y es que habitualmente cuando se traspasa un vehículo usado el valor de la venta será menor que el de la compra -salvo los casos en los que se haya comprado un coche para reparar y vender posteriormente, por ejemplo-.

Se podría pensar que es posible incluir esa pérdida patrimonial en la declaración de la renta por la diferencia entre el valor de compra y el valor de venta. Nada más lejos de la realidad. En este caso Hacienda entiende que la depreciación del valor está ligada al consumo y por lo tanto que no se puede computar como pérdida para restarlo a las ganancias. De esta forma, evita que se pueda sacar partido fiscal por la venta del coche.

Exención por reinversión

En el caso de las ganancias patrimoniales también hay excepciones y exenciones. La más usada es la exención por reiniversión que se aplica en varios elementos como la vivienda o los fondos de inversión, por poner dos ejemplos.

En el caso de la vivienda, habrá ganancia patrimonial pero estará exenta de tributar cuando se venda la vivienda habitual para comprar otra casa de la misma consideración, es decir, también habitual. Esto es lo que se aplica en la mayoría de los casos donde se transmite una vivienda que no es de inversión o que no tiene que ver con una herencia. Hacienda permite así no pagar impuestos por vender la casa si después se compra otra. Eso sí, recuerda que sólo se refiere a la vivienda habitual. Aquí tienes más información sobre cómo funciona esta exención.

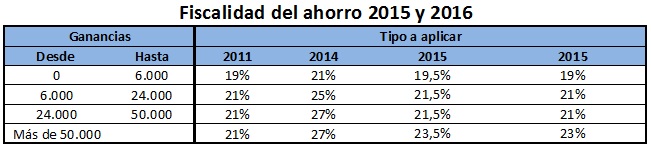

Algo parecido ocurre con los fondos de inversión. Este producto financiero cuenta con la enorme ventaja fiscal de que no tiene que tributar por los traspasos entre fondos. Dicho de otra forma, si vendes las participaciones de tu fondo de inversión y obtienes beneficios, tampoco tendrás que pagar impuestos si utilizas el dinero para comprar otro fondo de inversión. Esto permite que el beneficio logrado se incremente sólo por los impuestos que estás dejando de pagar y que son los siguientes:

Cómo compensar pérdidas y ganancias patrimoniales

Ahora que ya tienes más cláro qué es y que no es una ganancia o pérdida patrimonial llega el momento de explicar cómo compensar las pérdidas patrinomiales en la renta 2015.

Se entiende como compensar una pérdida con una ganancia la posibilidad de restar lo que has perdido en una operación a lo que has ganado en otra a la hora de hacer el cómputo de lo que pagarás como renta del ahorro. Si por ejemplo ganaste 1.000 euros con un fondo pero perdiste 200 euros con una acción será como si sólo hubieses ganado 800 euros a efectos del impuesto.

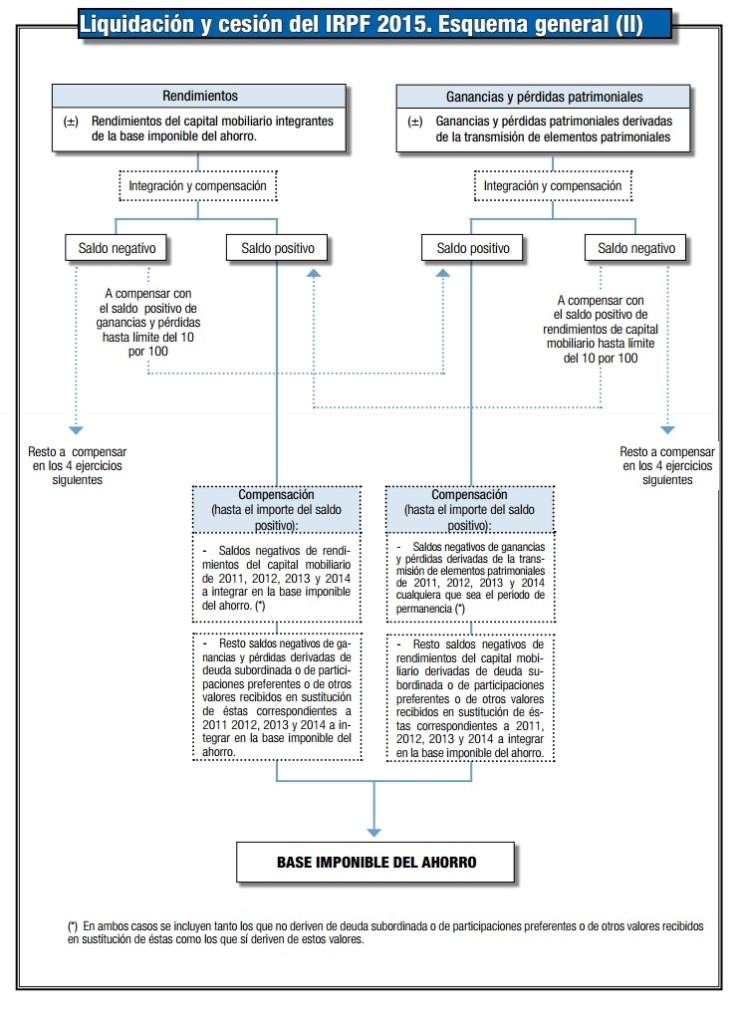

El siguiente cuadro resume el funcionamiento general:

La normativa cambia en este ejercicio respecto al año anterior en dos aspectos fundamentales:

- Desparacen los límites temporales

- Se permite compensar ganancias patrimoniales con rendimientos de capital en las rentas del ahorro.

Sin límites temporales

Para la renta 2014 se recuperó una antigua norma según la cual las ganancias y pérdidas patrimoniales sólo se podían compensar en periodos de generación iguales. En este caso concreto se estableció un límite temporal de 12 meses para tratar de luchar contra la especulación.

La consecuencia es que las ganancias generadas en menos de doce meses sólo se podían compensar con las pérdidas generadas en ese mismo periodo y además no tributaban según los tipos del ahorro. Mientras, las generadas a más de un año sólo podían compensarse con las del mismo periodo.

En la renta 2015 no existen límites y es posible compensar pérdidas sin importar cuándo se generaron es decir, si el fondo estuvo en nuestra cartera dos mesesk, un año o 10 años, por poner un ejemplo.

Compensar todo tipo de pérdidas

Como ya hemos visto, las ganancias y pérdidas patrimoniales se integran en la base del ahorro. Hasta ahora, cuando el saldo era negativo, es decir, cuando habíamos perdido dinero con nuestras inversiones en fondos, acciones y otros activos considerados renta patrimonial teníamos podíamos trasladar ese capital a los siguientes años y compensarlo hasta en los cuatro siguientes ejercicios.

La reforma fiscal de 2015 cambia la norma y permite, además, compensar ese saldo negativo, esas pérdidas, con las ganancias obtenidas por rendimientos de capital mobiliario, que como ya hemos visto es el otro componente de la renta del ahorro. La normativa marca un límite el 25% de las pérdidas con carácter general, pero establece un periodo transitorio para la renta 2015, renta 2016 y renta 2017.

Durante la renta del año pasado, el actual y el siguiente ejercicio el porcentaje de compensación quedará limitado al 10% para la renta 2015, 15% para la rena 2016 y 20% para la renta 2017.

Como hasta ahora, si el resultado siguiese siendo negativo, el excedente podrá trasladarse a los cuatro siguientes ejercicios fiscales.

Imagen – Ventura, spectrumblue Shutterstock

¿Algo que añadir? ¡No te cortes!