La declaración de la renta suele deparar sorpresas todos los años y una de las más desagradables afecta a quienes están o han estado en paro. Cuando llega el momento de rendir cuentas a Hacienda descubren que su factura es positiva y deben abonar importantes cantidades a la Agencia Tributaria. Y es que el paro en la declaración de la renta computa como rendimiento del trabajo.

Cuando una persona se queda en paro lo último en lo que le apetece pensar es en los impuestos. Afloran en la mente otras cuestiones como reincorporarse al mercado laboral o hacer cuentas para cuadrar el presupuesto familiar con la caída de los ingresos. En este punto, el error de la mayoría de contribuyentes es pensar que los ingresos que perciben como prestación por desempleo no tienen implicaciones fiscales, porque sí que las tienen y son importantes.

¿Hay que declarar el paro en la renta?

Lo primero que hay que tener claro sobre la prestación por desempleo y el IRPF es que este tipo de ingreso no está exento de declarar. En otras palabras, los parados habrán de rendir cuentas con Hacienda por el dinero del paro en la declaración de la renta.

Desde el punto de vista de la declaración de la renta, el paro tiene la consideración de rendimiento del trabajo. En este sentido, su tratamiento fiscal será el mismo que el de un salario al uso, como el que tendría la nómina al uso. Es decir, para el IRPF la prestación por desempleo es como el dinero del trabajo. Lo mismo ocurre con el subsidio por desempleo, al que accederán los parados que no tengan derecho a la prestación.

Así, la prestación por desempleo en el IRPF se sumaría a la nómina llegado el momento de hacer la renta 2017.

El desconocimiento de cómo funciona el paro en el IRPF hace que la mayoría de desempleados ni se plantee que deberá pagar impuestos por el dinero que ha cobrado.

Esto tiene una doble implicación. Por una parte, afecta a toda la estructura de ingresos. Y es que ese dinero se suma a las rentas de trabajo con su cotización a la seguridad social y su retención de IRPF ya incluidas. Por otra parte, otra puede incidir en la obligación de declarar, como vamos a ver un poco más adelante.

Las retenciones de IRPF en el paro

En el primero de los casos, lo que debemos saber es que parte del dinero del paro se destina al pago de la Seguridad Social y otra muy pequeña a las retenciones a cuenta del IRPF.

Las retenciones de IRPF son las que hacen que después Hacienda nos devuelva o no dinero al hacer la declaración de la renta. Para que lo entiendas mejor, las retenciones de IRPF sobre el paro y sobre cualquier ingreso en general se calculan en función del dinero que la Agencia Tributaria estima que habrá que pagar al hacer la renta. Si el cálculo es correcto, no habrá que pagar nada. El problema es que casi nunca es así.

En este sentido, si Hacienda ha retenido de más, nos devolverá ese dinero que nos pertenece al hacer la renta. En caso contrario, si nos ha retenido de menos, habrá que abonar esa diferencia.

Cuánto IRPF debe retener el SEPE por el paro

El SEPE está sujeto a la misma normativa fiscal que una empresa a efectos de calcular la retención de IRPF del paro. Esto quiere decir que el porcentaje a retener se calcula el función del importa total que cobrarás como parado a lo largo de todo el año.

Lo que ocurre es al tratarse de un segundo pagador puede rebajar la retención hasta el mínimo e incluso eliminarla. Por eso normalmente, la prestación por desempleo apenas incluye retención de IRPF y si lo hace suele ser del mínimo del 2%.

Cómo afectan las retenciones del paro al IRPF

Como la prestación por desempleo apenas sí tiene retenciones de IRPF, esto implica que, el porcentaje restante que se debería practicar de retención deberá correr a cargo del contribuyente. Es decir, después habrá que devolver a Hacienda la cantidad no retenida hasta alcanzar la escala fiscal que corresponda. La medida tiene su lógica, pues se supone que a una persona en paro no le sobran los recursos y necesitará que se adelante todo el dinero que pueda tener a su alcance, que es precisamente lo que hace Hacienda al reducir las retenciones de IRPF.

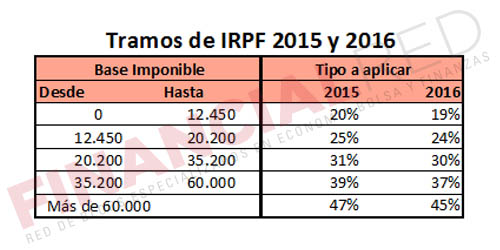

¿Y cuál es esta escala fiscal? ¿Cuánto habrá que pagar por el paro en la renta? La cantidad a pagar será laque marquen las tablas de IRPF vigentes en cada ejercicio fiscal. Y es que, al computar como renta del trabajo, tributa sobre los tipos de IRPF generales después de aplicar los mínimos familiares y otras deducciones. ENLACE

Estos son los vigentes para la renta 2017, que son las mismas que en 2016.

Hay que recordar que estos tipos son progresivos. En otras palabras, que si has ganado 32.000 por el salario y el paro no pagarás un 30% en la renta. De hecho, sólo pagarás ese 30% por los 12.000 euros que van desde los 20.000 euros hasta los 32.000 que cobraste. De nuevo, todo esto sin descontar mínimos familiares ni retenciones de IRPF que puedas practicarte. Aquí puedes ver las deducciones más importantes y las deducciones específicas para parados en la renta.

En este sentido, las opciones del parado a efectos de IRPF pasan por dos: ahorrar esa diferencia por su cuenta o pedir al SEPE que aumente la retención.

Cómo solicitar al SEPE mayor retención de IRPF sobre el paro

Pedir al Servicio Público de Empleo Estatal (SEPE) que aumente las retenciones de IRPF de la prestación por desempleo es similar a hacerlo a la empresa. Para ello bastará con rellenar el modelo 145 de Hacienda ENLACE –aquí puedes ver cómo rellenarlo- en sus oficinas.

Para que tenga efecto al mes siguiente es necesario entregar el modelo 145 cinco días antes de del final de mes. De esta forma te asegurarás de que en tu próxima paga del paro se aplique la retención que quieres.

Cómo pedir el certificado de retenciones al SEPE

Si no estás seguro de cuál es tu retención sólo debes mirar la ‘nómina’ de la prestación por desempleo que envía el SEPE todos los meses. Allí verás claramente qué tipo de retención sobre la renta aplica el paro.

¿Y si lo que necesitas es el certificado de retención del paro? Puedes pedir el certificado de retenciones por teléfono en el 901 11 99 99 o a través de la página del SEPE en el apartado de prestaciones. Para descargarlo en el momento necesitarás contar con un certificado digital o DNI digital. En caso contrario, el SEPE te lo enviará a casa.

La prestación pode desempleo y la obligación de hacer la renta

El primer efecto del paro en la declaración de la renta es, en cierto sentido, complementario al segundo y suele ser el causante de que muchas personas sin empleo deban pagar importantes cantidades a Hacienda. Además, también centraliza la mayoría de quejas de los contribuyentes. Estamos hablando de la obligación de hacer la declaración de la renta por tener más de un pagador.

Y es que, a efectos fiscales, la Seguridad Social, y más concretamente el Servicio Público de Empleo Estatal o SPEE, se considera un pagador más. Si el dinero cobrado tiene la consideración de un salario más ¿por qué no iba la Seguridad Social a ser como una empresa en términos de la declaración de la renta?

Esto es precisamente lo que ocurre, de forma que quienes hayan percibido el paro y además hayan trabajado pasarán a tener dos pagadores en el IRPF y es muy posible que estén obligados a presentar la declaración de la renta.

Hay que recordar que, como norma general, existen una serie de límites en los ingresos y su procedencia para estar exento de tributar. Como ya hemos visto, la prestación por desempleo no está exenta de tributar en la renta. En otras palabras, debes incluirla en tu IRPF. Otra cosa es que te obligue a presentar la renta.

A efectos prácticos, hay un límite de 22.000 euros que obliga a hacer la declaración se establece sólo cuando hay un solo pagador. Si sólo hemos trabajado para una empresa, no habrá problemas y bastará con aplicar esa cuantía. Lo mismo sucede cuando llevamos todo el año cobrando el paro. El motivo es que sólo habremos tenido un pagador.

El problema surge para los contribuyentes con más de un pagador -para Hacienda hay más de un pagador cuando hay un CIF diferente, incluidos los de las administraciones públicas-. En este caso, el límite es de 11.200 euros cuando el segundo pagador y siguientes aporten más de 1.500 euros en total. El paro tiene condición de segundo pagador, así que se aplicarían estos límites el año que te quedaste en paro.

Paro y renta: ¿Obligado a declarar? Tres casos concretos

Para verlo más claro vamos a poner tres ejemplos concretos.

Juan ha estado trabajando hasta noviembre en su empresa, con la que ha ganado 9.000 euros brutos y en diciembre ha cobrado el paro por 800 euros. Cuenta con dos pagadores a efectos de IRPF, pero entre ambos no supera los 11.200 euros, por lo que no estaría obligado a trabajar.

Pedro ha estado trabajando hasta mayo, cobrando de su empresa 10.000 euros brutos al año. Entre junio y septiembre ha cobrado el paro por valor de 4.000 euros y después ha vuelvo a ser contratado hasta final de año cobrando otros 3.000 euros. En total, Pedro ha cobrado en todo el ejercicio 17.000 euros. Si hubiese tenido un solo pagador no estaría obligado a declarar, pero al contar con tres pagadores y haber percibido del segundo y siguientes más de 1.500 euros -ha cobrado 7.000 euros en este supuesto- sí estaría obligado a declarar.

María ha estado trabajando hasta noviembre con un salario de total para el año de 18.000 euros y después ha cobrado 1.000 euros de paro. En este caso cuenta con dos pagadores y supera los 11.200 euros, pero al no superar los 1.500 euros el segundo pagador no estaría obligada a declarar. Y es que si no se alcanza esa cantidad de 1.500 euros, se tiene en cuenta el límite general de 20.000 euros, al que María no llega.

La indemnización en el IRPF

Quienes han perdido su empleo no sólo cobrarán el paro, sino que también percibirán una indemnización por parte de la empresa. El dinero de las indemnizaciones también tributa en la declaración de la renta, aunque existe un mínimo exento por la que no se pagarán impuestos.

Esta cantidad exenta de declarar asciende a 180.000 euros. Sólo cuando se supere esa cantidad habrá que tributar en la declaración de la renta. Además, incluso si se supera esa cantidad ni siquiera habrá que pagar por el total que exceda, ya que se podrá aplicar una reducción del 30% a la cuantía excedente. Esta norma se aplica sólo a las indeminizaciones posteriores al 1 de agosto de 2014. Las anteriores se regirán por la legislación vigente en ese momento.

El siguiente cuadro resume la situación en ambos casos.

En este artículo te lo contamos todo sobre como incluir la indemnización por despido en la renta.

¿Te ha quedado claro? Si es así ayúdanos a difundirlo compartiendo en redes sociales. Y si no, puedes preguntarnos lo que quieras dejando un comentario y trataremos de responderte.

Imagen superior – BoBaa22 en Shutterstock

¿Algo que añadir? ¡No te cortes!