Nos adentramos en la fiscalidad del seguro para hablar de uno de los más contratados: el seguro de vida.

¿Cómo tributa el seguro de vida? ¿Hay que pagar impuestos por ese dinero? Eso es lo que vamos a ver.

Un seguro de vida, varias fórmulas de contratación

Lo cierto es que este producto financiero puede contratarse bajo diferentes fórmulas, la más clásica, en la que la aseguradora pagará una cantidad de dinero en caso de fallecimiento. En otras palabras, el clásico seguro con indemnización en caso de fallecimiento o de incapacidad.

Sin embargo, existen otras modalidades de seguros de vida como PPA y PIAS, que en realidad son productos de ahorro e inversión a largo plazo. También están los Unit Linked, que están mucho más destinados a la inversión, pero que no dejan de ser seguros de vida.

Te contamos las diferencias entre las pólizas de vida puras y las de vida y ahorro. También como tributan los seguros de vida en la declaración de la renta según sea su condición.

Cómo funcionan los seguros de vida

Y es que, el seguro de vida es uno de los productos más generalizados, sobre todo teniendo en cuenta que su contratación suele ser requisito imprescindible que nos concedan una hipoteca, o por lo menos, para que la bonifiquen.

En este sentido, la Ley define al contrato de seguro como «aquel por el que el asegurador se obliga, mediante cobro de una prima y para el caso de que se produzca el evento cuyo riesgo es objeto de cobertura, a indemnizar, dentro de los límites pactados, el daño producido al asegurado, o a satisfacer un capital, una renta u otras prestaciones convenidas».

En el caso del seguro de vida, el asegurador se compromete a pagar una indemnización, capital o renta a cambio de una prima en caso de muerte o supervivencia a fecha fija. Esto es precisamente lo que convierte al seguro de vida en una herramienta que no solo asegura a nuestros allegados un dinero en caso de fallecimiento, sino que también puede servir como producto de ahorro a largo plazo para obtener una renta para la jubilación.

A la hora de hablar de seguros de vida desde el punto de vista fiscal debemos distinguir primero entre los seguros de vida que se usan para ahorrar y los que no. La tributación de los seguros de vida al uso, como el que está en la hipoteca, la puedes ver en el último punto del artículo.

Ahora vamos a empezar con los impuestos por el seguro de vida y ahorro. En este caso, tal y como ocurre con la fiscalidad de los planes de pensiones, hay que diferenciar entre las aportaciones que se realizan y las prestaciones que después recibiremos.

Las primeras se refieren al dinero que se invierte en el seguro y las segundas a la recuperación de ese capital.

Fiscalidad de las aportaciones al seguro de vida -ahorro ¿Desgravan?

Las aportaciones o primas satisfechas que se pagan de forma mensual o anual a cualquier seguro de vida no gozan de ninguna deducción en la base imponible del IRPF ni dan derecho a ningún tipo de reducción.

Para que lo entiendas mejor, no vas a poder desgravar las aportaciones a PIAS, Unit Linked y otros seguros de ahorro.

Existe una excepción a esta regla y son las de los Planes de Previsión Asegurados o PPA, que permiten una reducción de los rendimientos de trabajo hasta determinados límites. En este sentido, la fiscalidad de las aportaciones es similar a la de los planes de pensiones. Si tienes dudas, aquí puedes ver cómo tributan los planes de pensiones en la renta.

Fiscalidad de las prestaciones

Las prestaciones del contrato de seguro están sujetas al pago de diferentes impuestos en función de la contingencia que se produzca y de los elementos personales que contenga. Es decir, los impuestos a pagar cambian dependiendo de si el pago es por invalidez, por fallecimiento o por supervivencia. Además, también cambian los impuestos dependiendo de quién cobre el seguro de vida.

Así habrá que diferenciar cuando el tomador del seguro no es la misma persona que el beneficiario, en cuyo caso deberá tributar en el Impuesto de Sucesiones y Donaciones y cuando ambos coinciden, en cuyo caso habrá de tributarse en el IRPF.

Dicho de otra forma, si se hereda un seguro de vida porque el titular ha fallecido, el dinero se integra en la herencia y se paga el Impuesto de Sucesiones.

Por el contrario, si se cobra el seguro de vida por invalidez o, porque se rescata ese ahorro, habrá que tributar por él en la declaración de la renta.

Además, también hay que distinguir la forma del cobro de la prestación o contingencia. Es decir, si esta se produce en forma de capital o como una renta.

Vamos a ver ambos casos.

Cuando tomador y beneficiario son la misma persona

Esto sucede generalmente cuando se contrata un seguro de vida que pagará una cantidad al alcanzar cierta edad en lugar de hacerlo en caso de muerte. Deberemos diferenciar cuando la prestación se cobra en forma de capital y cuando se hace en forma de renta.

Rescate como capital

Si se cobra en forma de capital, se considerará un rendimiento de capital mobiliario y, por lo tanto, se integrará en la renta del ahorro. Se aplicará una fiscalidad similar a la del resto de productos financieros, que establece los siguientes tipos del ahorro para la renta.

Base imponible del ahorro en el IRPF:

- Entre 0 a 6.000 €, el tipo impositivo será del 19%.

- Entre 6.000,01 € y 50.000 €, el tipo impositivo será del 21%.

- Entre 50.000,01 € y 200.000 €, el tipo impositivo será del 23%.

- Entre 200.000,01 € y 300.000 €, el tipo impositivo será del 27%

- Más de 300.000,01 €, el tipo impositivo será del 28%.

El beneficio se calculará restando al capital obtenido las primas satisfechas y la aseguradora practicará una retención de IRPF del 19% sobre el rendimiento.

Existe una excepción para los seguros de vida de capital diferido y las primas satisfechas antes del 31 de diciembre de 1994 que se hubieran generado antes del 20 de enero de 2006, a las que gracias al Régimen Transitorio se les podrá aplicar una reducción del 14,28% por cada año que exceda de dos, entre el abono de la prima y el 31-12-1994.

Rescate como renta

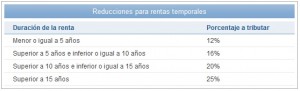

Las prestaciones cobradas en forma de renta también se consideran rendimientos de capital mobiliario y se integrarán en la base imponible del ahorro para tributar al 19%. Sin embargo, en este caso deberemos aplicar a cada anualidad unos porcentajes en función de los años de duración de la renta, tal y como muestra la siguiente tabla, cortesía de Finanzas para todos:

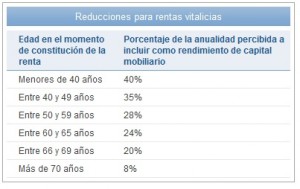

En el caso de las rentas vitalicias inmediatas, el cálculo cambia y se considerará rendimiento del capital mobiliario el resultado de aplicar a cada anualidad unos porcentajes que dependen de la edad que tuviera el beneficiario en el momento de la constitución de la renta, tal y como muestra la siguiente tabla:

En el caso de rentas diferidas, lo primero será determinar el rendimiento de capital mobiliario, algo que se hará a través de los porcentajes aplicables a las rentas temporales o vitalicias ya indicados y que se incrementará en la rentabilidad obtenida hasta el momento de la constitución de la renta.

Por otra parte, en los mencionados PPA y los PIA el dinero cobrado se considera rendimiento del trabajo. Si necesitas más información sobre cómo tributan estos y otros productos de ahorro para la jubilación y a largo plazo, aquí los analizamos todos.

Tomador y beneficiario son diferentes personas

Cuando tomador y beneficiario son diferentes personas, se tributará en el Impuesto de Sucesiones y Donaciones.

En este caso, las cantidades percibidas de los seguros de vida se sumarán a los bienes heredados a la hora de calcular el impuesto. En este sentido, el impuesto recoge una exención para el dinero de los seguros de vida cuando el beneficiario es el cónyuge, un ascendiente o un descendiente de hasta 9.195,49 euros por heredero de forma general, cifra que varía según cada comunidad autónoma.

Y es que, conviene recordar que el Impuesto de Sucesiones está cedido a las comunidades autónomas, que pueden establecer reducciones y exenciones a la cuota, algo que hace por ejemplo Madrid para las donaciones entre familiares.

Aquí puedes ampliar información sobre cómo funciona y cuánto se cobra en cada comunidad.

El seguro de vida no inversor

¿Y los seguros de vida que no están ligados al ahorro? Llegados a este punto hablamos de los seguros de vida al uso, aquellos que se contratan para que, en caso de fallecimiento o invalidez, la familia reciba una compensación económica.

Desde el punto de vista fiscal, estos seguros no se incluyen en la declaración de la renta, ya que son parte de las rentas exentas de tributar siempre que deriven de familiares de primer grado.

Esto quiere decir que no podrás desgravar en la renta por el seguro de vida, pero tampoco habrá que pagar por él.

La razón es que tampoco tendrás que incluir el dinero que recibas de este seguro en caso de fallecimiento del titular. Eso sí, habrá es que pagar en el Impuesto de Sucesiones, tal u como hemos comentado.

La excepción de la hipoteca

Existe una excepción a los seguros de vida en el IRPF y es la que marca la hipoteca. Los seguros de vida vinculados a la hipoteca pueden desgravarse en el IRPF o, siendo más correcto, la cuantía que se pague puede incluirse dentro de la deducción por adquisición de vivienda habitual.

Esta deducción permite desgravar hasta el 15% de las cantidades destinadas a la compra de vivienda habitual sobre una base máxima de 9.040 euros, siempre que la vivienda se haya adquirido antes del 1 de enero de 2013. Si al contratar el préstamo hipotecario el banco te obligó a firmar también un seguro de vida, lo primero que debes saber es que posiblemente puedas cancelarlo si lo estimas oportuno, y lo segundo que el dinero de la prima podrás sumarlo a las cuotas de la hipoteca a la hora de calcular la base de la deducción.

¿Te ha quedado claro? Si no así solo tienes que preguntarnos ¡Ayúdanos a compartirlo en redes sociales!

Imágenes – CebotariN y Shutter_M en Shutterstock

¿Algo que añadir? ¡No te cortes!