Prácticamente cualquier entrega de dinero está sujeta al pago de impuestos a través del Impuesto de Donaciones. La creencia general es que hay un mínimo exento. Te descubrimos si es así

¿Quien no ha recibido dinero de sus padres en algún momento? No hablamos ya de la paga, sino de un regalo especial para celebrar los 18 años, al haberse graduado o, simplemente, una ayuda para casarse. Pues bien, en teoría todas estas donaciones forman parte del Impuesto de Sucesiones y Donaciones, se aplica tanto a las herencias como a las donaciones inter vivos.

La pregunta que surge inmediatamente después de escuchar esta afirmación es ¿Hay que pagar impuestos por todas las cantidades que se reciben? ¿Existe un mínimo exento de declarar en las donaciones?

El mito del mínimo exento en las donaciones

La lógica nos dice que debería existir un mínimo exento en las donaciones. Y es que de otra forma habría que pagar impuestos por los regalos de boda y muchos otros presentes, por no mencionar los ‘empujones’ financieros que a veces ofrecen los familiares más pudientes como, por ejemplo, una vivienda de una abuela en favor del nieto o de sus hijos –aquí te contamos cómo tributa la compra de una casa a los hijos–

Sin embargo, la ley no siempre cuadra con la lógica y la realidad es que con los textos en la mano, toda donación debería tributar. Se trata de algo parecido a lo que ocurre con los autónomos y lo que se denomina autoconsumo, que incluye también los servicios gratuitos que prestan a amigos. Si, por ejemplo, un informático autónomo arregla un ordenador a un amigo usando sus herramientas de trabajo, en teoría debería incluirlo como un ingreso de autoconsumo en sus cuentas, por más que el pago haya sido la compañía y una cerveza en el mejor de los casos.

Lo que ocurre con las donaciones es que por un lado el impuesto está cedido a las comunidades autónomas, que pueden establecer y de hecho establecen exenciones para determinadas situaciones. Por otro lado, Hacienda es consciente de que resulta imposible seguir la pista a todas las entregas de bienes y servicios que se hacen de forma gratuita y tampoco puede destinar muchos recursos a la búsqueda de este tipo de infracciones.

Límite de 3.000 euros

Uno de los mitos más extendidos es que no hay que tributar en el impuesto de donaciones por cantidades inferiores a los 3.000 euros. Nada más lejos de la realidad. Esta cifra y este bulo están relacionados con las obligaciones de los bancos de informar a Hacienda de los movimientos en cuenta de los ciudadanos.

Por ley, los bancos deben informar a Hacienda de todos los ingresos y retiradas de efectivo que superen los 3.000 euros, entre otras cosas. Por eso mismo, si un padre ingresa más de esa cantidad en la cuenta de su hijo, la Agencia Tributaria lo sabrá, pedirá explicaciones y hará tributar en el Impuesto de donaciones.

La donación inter-vivos frente a la herencia

Lo primero que debemos de saber es que la donación inter vivos puede ser una alternativa a la herencia cuando se trata de grandes patrimonios, pues permite fraccionar la donación y beneficiarse así de un gravamen inferior en Impuesto sobre Sucesiones y Donaciones. Precisamente para evitar este tipo de truco, Hacienda toma en cuenta todas las transmisiones y donaciones inter vivos que se realicen entre un mismo donante y un donatario a efectos del cálculo, considerándose como una a efectos de liquidación del impuesto.

El funcionamiento del impuesto es similar en el caso de las donaciones y las sucesiones, es decir, las herencias. Esto quiere decir que cada comunidad puede establecer y, de hecho, así lo hacen una serie de bonificaciones a la cuota final. En casos como el de Madrid se establece una bonificación del 99% de la cuota del impuesto cuando la donación se produce entre familiares.

Precisamente por esto es importante saber cómo funciona el impuesto para entender si existen o no mínimos exentos. ¡Os lo explicamos!

¿Qué cantidades se tienen en cuenta en el Impuesto de donaciones?

Como ocurre en el caso de las sucesiones, a efectos del cálculo del impuesto se tendrá en cuenta el valor de los bienes o servicios donados menos los gravámenes o cargar a las que estuviese sujeto.

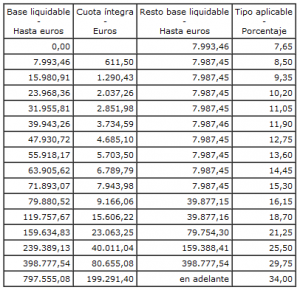

A partir de ahí, la cuota tributaria será el resultado de aplicar a la base liquidable el porcentaje que cada comunidad autónoma hubiese establecido. Si la región en concreto no contase con legislación propia al respecto se utilizarán la tabla nacional, que marca un tipo que va desde el 7,65% hasta el 34% dependiendo de las cantidades o el valor de los bienes donados.

La tabla a aplicar es la siguiente:

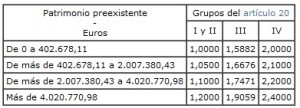

Después habrá que tener calcular la cuota tributaria a través del coeficiente multiplicador, que también depende del grado de parentesco como muestra la siguiente tabla:

Los grupos a los que se refiere el artículo 20 marcan la relación entre el donante y el donatario y son los siguientes:

- Grupo I: formado por descendientes y adoptados menores de 21 años.

- Grupo II: formado por descendientes y adoptados de veintiuno o más años, cónyuges, ascendientes y adoptantes.

- Grupo III: formado por colaterales de segundo y tercer grado, ascendientes y descendientes por afinidad.

- Grupo IV: formado por colaterales de cuarto grado, grados más distantes y extraños.

El papel de las Comunidades Autónomas

Como ocurre con otros tantos tributos, las diferencias entre comunidades autónomas en lo referente al Impuesto de Sucesiones y Donaciones son enormes. Cada región puede establecer las bonificaciones que considere oportunas sobre la cuota, lo que resulta en pagar más o menos impuestos. Si nos atenemos al caso de las donaciones en Madrid, si la donación se produce dentro del ámbito familiar existe una bonificación del 99% en la cuota del impuesto. Así por ejemplo, si un hijo recibe una empresa valorada en 360.000 euros dejaría de pagar 70.731 euros para pagar sólo 707 euros.

No hay que olvidar que las comunidades autónomas disponen de un plazo de cuatro años para exigir el pago del impuesto.

Sanciones por presentar el Impuesto de Donaciones

Tanto si sabías que debías tributar como si creías que estabas exento por ser una cantidad inferior a 3.000 euros, lo cierto es que Hacienda puede sancionarte por incumplir con tus obligaciones fiscales.

A la sanción económica se le sumarán los recargos e intereses de demora por el tiempo que haya pasado desde que nació la obligación de declarar. La siguiente tabla resume las multas y sanciones.

Imagen – Shutterstock

¿Algo que añadir? ¡No te cortes!