Es la estrella de la declaración de la renta 2015 para la mayoría de los contribuyentes y una de las principales fórmulas para pagar menos a Hacienda. La deducción por vivienda habitual permite desgravar por la compra la compra de un piso, siempre que cumpla con unos requisitos. Pero es que además también se puede desgravar por el alquiler, tanto el inquilino como el arrendador, por rehabilitación y por el dinero depositado en las cuentas vivienda. Os las explicamos todas al detalle.

Entre las diversas fórmulas para pagar menos impuestos en la renta 2015, la desgravación por la vivienda habitual es una de las más comunes. España es un país comprador y buena parte de la población está endeudada con una hipoteca para poder tener su vivienda, pero no sólo es posible pagar menos cuando se compra la casa.

El concepto de vivienda habitual

La declaración de la renta 2015 prevé diversos motivos por los que será posible desgravar parte de la inversión en la vivienda habitual. De todas formas, primero conviene definir qué se entiende por vivienda habitual a efectos tributarios. Para que un inmueble tenga esa consideración debe reunir los siguientes requisitos:

- Que constituya su residencia durante un plazo continuado de al menos tres años desde su compra

- Que el contribuyente la habite de manera efectiva y con carácter permanente en un plazo no superior a doce meses, contados desde la fecha de adquisición o la terminación de las obras.

- Se asimilan a la vivienda habitual a efectos de la deducción los anexos y plazas de garaje adquiridas conjuntamente con la vivienda.

Si se cumplen estos requisitos se podrán practicar deducciones por la vivienda habitual en caso de:

- Adquisición y rehabilitación de una nueva vivienda habitual -sólo si la compra es anterior al 1 de enero de 2013-

- Construcción o ampliación

- Dinero depositado en una cuenta ahorro vivienda

- Adecuación de la vivienda por motivos de minusvalía

La deducción por adquisición

A efectos de hablar de la deducción por vivienda habitual conviene diferenciar entre quienes compraron su casa antes del 1 de enero de 2013 y quienes lo hicieron con posterioridad a esa fecha. Y es que las medidas de ahorro fiscal aprobadas por el Gobierno en los Presupuestos Generales del Estado 2013 (ver documento) incluyeron el fin de esta ventaja fiscal por la compra de vivienda para quienes no hiciesen efectiva la adquisición con anterioridad a 2012.

Quienes puede desgravar en la renta 2016

Los diferentes cambios en la fiscalidad sobre la vivienda obligan a aclarar quienes pueden y quienes no pueden deducir por su casa en la renta 2015. Este es el resumen de la situación:

- Compras anteriores al 1 de enero de 2013. Pueden deducir por la adquisición de vivienda, como veremos más adelante.

- Compras posteriores al 1 de enero de 2013. No puede desgravar por la adquisición con carácter general.

- Deducciones autonómicas. Dependerá de la normativa concreta de cada región.

Casa comprada antes de 2013

La adquisición es el motivo más extendido para desgravar por la vivienda habitual. Existen una serie de deducciones que el contribuyente puede practicar sobre las cantidades satisfechas para la compra de la casa cuando esta se ha producido mediante financiación ajena, es decir, cuando hemos tenido que pedir una hipoteca. En realidad lo que se puede deducir de su base es un porcentaje del pago anual que realiza a la entidad de crédito. Por desgracia, la Agencia Tributaria establece una serie de límites a las cantidades que se pueden desgravar.

Dentro del Real Decreto-ley 20/2011, de 30 de diciembre, de medidas urgentes en materia presupuestaria, tributaria y financiera para la corrección del déficit público, más conocido como el de la subida del IRPF de 2012 se recuperó la deducción por adquisición universal y con carácter retroactivo. Dicho de otra forma, eliminaba el límite de 24.000 euros fijado por el Gobierno de Zapatero para poder deducir por la casa. Como consecuencia, actualmente todo el mundo con derecho a desgravar por la compra de la vivienda puede hacerlo sin límites en función de su salario.

El porcentaje en concreto a deducir es de un 15% sobre las cantidades aportadas con un límite máximo de 9.040 euros, lo que a efectos reales arroja una deducción máxima de 1.356 euros. Esto quiere decir que por más que aportemos 20.000 euros a la compra de vivienda, sólo podremos aplicar la deducción sobre los primeros 9.040 euros.

Entre las cantidades a desgravar se debe incluir el capital amortizado, los intereses satisfechos y los gastos derivados de la financiación. Estos últimos se refieren, por ejemplo, al seguro de vida ligado a la hipoteca que el banco obligó a contratar e incluso el seguro de hogar siempre que fuese una imposición de la entidad para poder acceder al préstamo hipotecario para comprar el piso.

Casa comprada después del 1 de enero 2013

La Ley de Presupuestos Generales del Estado 2013 eliminó la deducción por compra de vivienda habitual para todas aquellas adquisiciones posteriores al 1 de enero de 2013. Es decir, que quienes hayan comprado su casa a partir de esa fecha no pueden disfrutar de ningún tipo de ventaja fiscal.

A efectos prácticos esto supone la pérdida de hasta 1.356 euros en ventajas fiscales cada año.

Existe una excepción a esta norma general, y es la de quienes compraron su casa en construcción y esta no terminó de edificarse en 2012. En estos casos, siempre que la compra-venta se cerrase en 2012, podrán deducir aunque terminen de firmar todos los papeles en 2013 o más adelante.

Además, sí que podrás acceder a las deducciones por compra de vivienda en el tramo autonómico siempre que tu región las mantenga. En el siguiente apartado verás como todavía son muchas las que permiten pagar menos por este concepto para quienes comprar su casa en 2015.

Deducciones autonómicas por la compra de vivienda

Buena parte de las comunidades autónomas se reservan deducciones específicas para quienes compraron su vivienda con y sin restricciones sobre el año en el que se produjo la operación. Hacemos un repaso a todas ellas.

Andalucía

Por inversión en vivienda habitual protegida. El 2% del dinero aportado para adquisición o rehabilitación sobre una base máxima de 9.040 euros para viviendas compradas antes del 1 de enero de 2013. Los ingresos de la unidad familiar no podrán superar 5,5 veces el IPREM.

Por inversión en vivienda habitual por personas jóvenes. El 3% del dinero sobre una base de 9.040 euros y también para adquisiciones anteriores a 2013. Para poder acceder a ella la suma de las casillas 380 y 395 de la renta 2015 no podrá superar los 19.000 euros en tributación individual ni los 24.000 en conjunta.

Aragón

Por adquisición de vivienda habitual por víctimas del terrorismo. El 3% del dinero aportado para compras anteriores a 2013.

Por adquisición o rehabilitación de vivienda habitual en núcleos rurales. La deducción será del 5% de dinero invertido por menores de 36 años en el momento de devengo del impuesto. Se entiende por núcleo rural el municipio con menos de 3.000 habitanes. La desgravación sólo está disponible para quienes el resultado de sumar las casillas 380 y 395 y restar las 455 y 457 sea inferior a 21.000 euros en tributación individual y 35.000 en conjunta.

Asturias

Por adquisición o adecuación de vivienda habitual para personas con discapacidad. El 3% de las cantidades invertidas para contribuyentes con un grado de discapacidad de un 65% o superior sobre una base máxima de 13.664 euros.

Por adquisición o adecuación de la vivienda habitual para contribuyentes con los que convivan sus cónyuges, ascendientes o descendientes con discapacidad. El 3% de las cantidades invertidas para contribuyente cuyo cónyuge, acendientes o descendientes acrediten un grado de discapacidad de un 65% o superior sobre una base máxima de 13.664 euros. Para poder acceder a esta deducción, los padres, hijos o pareja deben convivir en la vivienda un mínimo de 183 días al año. La deducción es incompatible con la deducción por vivienda en Aragón para personas con discapacidad.

Por inversión en vivienda habitual que tenga la consideración de protegida. Se podrán deducir 113 por cada contribuyente que tenga derecho a percibir subvenciones o ayudas económicas para la adquisición o rehabilitación de la vivienda habitual.

Islas Baleares

No cuenta con deducciones por estos conceptos.

Canarias

Por inversión en vivienda habitual. La deducción por la casa en Canarias se calcula sobre la base imponible según figura en la casilla 380 e la renta 2015. Si esta es inferior a 12.000 euros se podrá desgravar el 1,75% y si está entre 12.000 y 24.017,2 euros, el 1,55%. Cuando supere ese último número ya no se podrá desgravar por vivienda en Canarias.

Cantabria

No contempla deducciones por este concepto.

Castilla-La Mancha

No contempla deducciones por este concepto.

Castilla y León

Por adquisición o rehabilitación de vivienda por jóvenes en núcleos rurales. El 5% del dinero destinado ese año a la compra por menores de 36 años siempre que sea su primera vivienda habitual y se encuentre en un municipio con menos de 10.000 habitantes No computarán los municipios con más de 3.000 habitantes que estén a menos de 30 kilómetros de la capital de la provincia (MIRAR CUALES SON). La base de la deducción será de 9.040 euros y sólo podrán acceder a ella quienes acrediten un resultado inferior a 18.900 euros en tributación individual o 31.500 en conjunta para el resultado de restar la casilla 463 a la suma de las 380 y 395 de la renta 2015.

Por adquisición de vivienda de nueva construcción para residencia habitual. Se podrá deducir el 7,5% siempre que se trate de la primera vivienda y que el visado de construcción se obtuviese entre el día 1 de septiembre de 2011 y el día 31 de diciembre de 2012. La base de la deducción será de 9.040 euros.

Cataluña

En Cataluña denominan a esta ventaja de forma muy práctica como tramo autonómico de la deducción por vivienda habitual. Consiste en una deducción del 7,5% del dinero aportado con carácter general y del 15% cuando el comprador sea una persona con discapadidad.

La vivienda tendrá que hacer sido adquirida antes del 1 de enero de 2013.

Extremadura

Los jóvenes y las víctimas del terrorismo podrán deducir el 3% del dinero aportado a la compra de vivienda nueva o rehabilitación de la vivienda habitual y el 5% cuando se adquiera en municipios con una población inferior a 3.000 habitantes, aunque este último caso sólo se aplica a compras posteriores al 1 de enero de 2015.

La base máxima de la deducción es de 9.040 euros y la edad máxima permitida de 36 años.

Por adquisición o rehabilitación de segunda vivienda en medio rural existe una deducción del 5% del dinero invertido al año hasta un máximo de 300 euros. Se considera medio rural todo municipio con una población inferior a 3.000 habitantes.

Sólo se aplicará sobre compras posteriores al 1 de enero de 2015.

Galicia

No contempla deducciones por este concepto.

Madrid

No contempla deducciones por este concepto.

Región de Murcia

Los menores de 35 años podrán desgravar el 5% del dinero invertido en la adquisición, construcción, ampliación o rehabilitación de vivienda habitual. Para poder beneficiarse de ella la base imponible según la suma de las casillas 380 y 39 de la renta 2015 no podrán superar los 24.017 euros y la base del ahorro deberá ser inferior a 1.800 euros.

A esta hay que sumar la deducción según el régimen transitorio para quienes aplicaron la deducción de 2001 a 2013, que podrán aplicar una deducción del 2% para las viviendas de nueva construcción con carácter general y del 3% cuando el resultado de restar la casilla 463 a la casilla 380 sea inferior a 24.200 euros y que la cifra de la casilla 395 no supere los 1.800 euros.

La Rioja

Cuentan con una deducción por inversión en adquisición de vivienda habitual para jóvenes del 3% del dinero sobre una base máxima de 9.040 euros

El porcentaje de la deducción se eleva al 5% para lo jóvenes cuya base liquidable no supere los 18.030 euros en declaración individual ni los 30.050 en conjunta.

En cualquier caso, hay que ser menor de 36 años para poder desgravar.

También cuentan con una desgravación por compra de segunda vivienda en el medio rural que será del 7% de lo invertido con un máximo de 450,76 euros al año sobre una base máxima de 9.040 euros.

Comunitat Valenciana

En Valencia existe una desgravación por primera adquisición de su vivienda habitual por contribuyentes menores de 35 años. Se trata de una deducción del 5% de la inversión siempre que sea la primera compra da casa y que la suma de la base imponible y general no sea superior a 14.910,28 euros, el doble del IPREM. En este caso el tope se mantendrá tanto en tributación individual como conjunta.

Los valencianos también podrán desgravar un 5% de la compra por parte de personas con discapacidad y 102 euros por contribuyente en la adquisición o rehabilitación de vivienda habitual procedentes de ayudas públicas. Esta última deducción es incompatible con la primera.

La compra de segunda vivienda en el IRPF

En el caso de la compra de una segunda vivienda para convertirla en vivienda habitual la deducción funciona de forma diferente y no se podrá empezar a aplicar la deducción por vivienda habitual hasta que la inversión no supere las cantidades invertidas en la anterior vivienda. Es decir, si una persona se ha deducido durante varios años 50.000 euros por la compra de un piso no podrá volver a desgravar por este motivo hasta que no haya invertido más de 50.000 euros en la nueva.

Conviene recalcar que sólo se puede deducir en la compra de una segunda vivienda cuando esta sea para vivienda habitual. Es decir, las segundas residencias (por ejemplo, la casa de la playa o de la sierra), no dan derecho a deducción. Las obras de adecuación de la vivienda por motivos de minusvalía tributan de forma similar, sólo que en este caso la base máxima es de 12.020,24 euros. Además, hay que tener en cuenta que ambas deducciones son compatibles.

Como es lógico, las compras realizadas a partir del 1 de enero de 2013 no pueden acogerse a esta deducción, ya que se aplica la norma general que hemos explicado anteriormente. A efectos prácticos lo que quiere decir es que debes pensarte muy bien el cambiar de casa porque al precio del inmueble deberás sumar la pérdida al hacer la declaración de la renta, que recodemos que está cifrada en un máximo de 1.356 euros.

Rehabilitación de vivienda habitual

Reformar la vivienda habitual también da derecho a deducción pero sólo por las cantidades pendientes de amortizar de ejercicios anteriores y únicamente bajo determinados supuestos recogidos en el Real Decreto-ley 6/2010 de 9 de abril y el Real Decreto 2066/2008, de 12 de diciembre así como en la Ley de IRPF y siempre que la obra se iniciase antes del 1 de enero de 2013. Al igual que ocurre con la compra de vivienda habitual, la normativa vigente eliminó en 2013 la posibilidad de desgravar por reformas que se realizasen a partir del 1 de enero de ese año.

Esto no quiere decir que en la renta 2015 no se pueda desgravar por las reformas, sólo que éstas deberán haberse iniciado en 2012 y que sólo podremos deducir la cantidades que excedentes de la renta 2012 y 2013. Para entender cómo funciona, nada como recordar el funcionamiento de esta deducción en 2012 recuperando un texto que elaboramos en su momento:

Hasta la última reforma sólo se podía deducir las obras de rehabilitación estrictamente imprescindibles para la conservación del piso y las ya mencionadas de adaptación de vivienda por motivos de minusvalía, pero ahora los supuestos se han ampliado enormemente. Actualmente se puede deducir por cualquier obra que “que tenga por objeto la mejora de la eficiencia energética, la higiene, salud y protección del medio ambiente, la utilización de energías renovables, la seguridad y la estanqueidad, y en particular la sustitución de las instalaciones de electricidad, agua, gas u otros suministros, o favorezcan la accesibilidad al edificio o las viviendas, en los términos previstos en el Real Decreto 2066/2008, de 12 de diciembre, por el que se regula el Plan Estatal de Vivienda y Rehabilitación 2009-2012, así como por las obras de instalación de infraestructuras de telecomunicación realizadas durante dicho período que permitan el acceso a Internet y a servicios de televisión digital en la vivienda habitual del contribuyente”.

Tras el último cambio fiscal, las deducciones que se pueden practicar por este concepto se amplían siempre que la reforma se lleve a cabo antes de 2012. La deducción será del 20% en todos los casos, pero tal y como ocurre con la vivienda habitual, se reduce progresivamente la base sobre la que practicarla hasta que desaparece en los 71.007,2 euros. La distribución es la siguiente:

- Si la base imponible es igual o inferior a 53.007,20 € anuales, el limite son 6.750 € anuales.

- Si la base imponible esta entre 53.007,21 y 71.007,20 el limite será el resultado de 6.750 – 0,2 x (Base Imponible – 33.007,20).

La deducción puede practicarse durante un plazo de cuatro años a razón de los citados 6.750 euros por año, lo que hace que la cantidad máxima a deducirse sea de 20.000 euros.

Adecuación de la vivienda

Otra cuestión diferente son las otras de adecuación de la vivienda habitual de personas con discapacidad. En este caso se podrán incluir las cantidades satisfechas por las obras de adecuación que comenzasen antes del 1 de enero de 2013 y que terminen antes de 2017 con un límite de 12.080 euros.

Alquiler de vivienda

Alquilar la vivienda habitual es otro elemento que permite deducir al arrendatario y restar parte de sus gastos al arrendador. En el primero de los casos, la deducción por alquiler opera de forma similar a la deducción por compra, sólo que dividida en una parte estatal y otra autonómica.

La deducción para el inquilino

Como en su momento ocurrió con la compra de casa, el alquiler de vivienda también ha desaparecido con carácter general. Pero antes de entrar en materia, conviene recordar que la deducción por alquiler de vivienda en el caso del inquilino se compone de dos tramos, uno estatal y otro autonómico. Esto quiere decir que una deducción se aplica en todo el territorio nacional y la otra depende de cada Comunidad Autónoma. La deducción del tramo estatal mantiene los mismos baremos que la deducción por vivienda, sólo que el porcentaje a deducir es del 10% sobre las cantidades aportadas siempre que la base imponible no supere los 24.107 euros.

La base máxima de la deducción es de 9.040 euros, pero sólo quienes acrediten una base imponible general inferior a 12.000 euros podrán disfrutar de ella. Esta cuantía se irá reduciendo progresivamente conforme aumente la base imponible del inquilino hasta desaparecer en los citados 24.107 euros. En este post puedes encontrar la fórmula concreta ENLACE que hace que cuanto más ganes, menos puedas desgravar por la vivienda.

A la deducción general, aplicable en todas las comunidades autónomas salvo País Vasco y Navarra, por contar con las competencias fiscales transferidas, se podrán sumar las deducciones autonómicas por vivienda. La mayoría de comunidades dispone de deducciones adicionales para el arrendamiento. Aquí puedes consultarlas y ver si está la tuya.

La renta 2014 marcó el último ejercicio para desgravar por alquiler de forma general. Los cambios de la reforma fiscal han hecho que la deducción por alquiler desaparezca en 2015, de forma que sólo podrán seguir desgravando los alquileres firmados antes del 1 de enero de 2015. Quienes hayan firmado su alquiler más tarde no podrán disfrutar de esta ventaja fiscal.

Reducción de beneficios para el arrendador

En el caso del arrendador, es decir, quien pone en alquiler la vivienda, no existen deducciones como tales en el IRPF, pero sí la posibilidad de minorar las ganancias que obtiene y tributar por la diferencia entre gastos e ingresos. Dicho de otra forma, a lo que cobran por el alquiler podrán restar una serie de cantidades por los conceptos marcados por Hacienda y que en unas líneas te contaremos.

En este sentido, lo primero que deben saber es que están exentos de pagar el IVA, siempre que la casa se use para vivienda habitual.

Además también pueden deducir los costes derivados de alquilar la casa como los intereses de la hipoteca, tasas estatales, gastos de administración o conservación, entre otros, que se restarán del beneficio obtenido por el alquiler. Este es el listado orientativo proporcionado por Hacienda.

AÑADIR LISTADO

Adicionalmente, pueden aplicar una reducción del 100% sobre la renta obtenida cuando se alquila a menores de 30 años que cumplan unas determinadas condiciones económicas. En caso contrario la reducción será sólo del 60%.

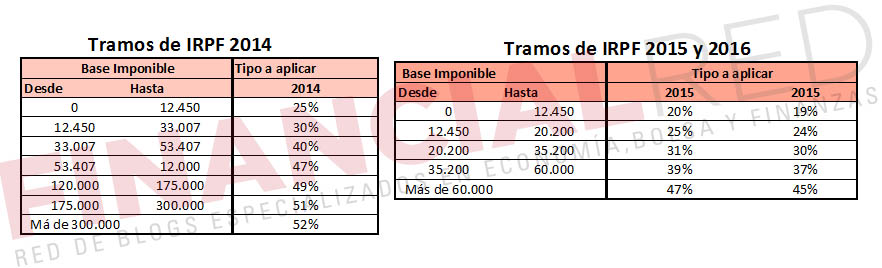

Para entenderlo mejor, si una persona ha ganado 12.000 euros por el alquiler a un inquilino mayor de 30 años pero ha tenido que pagar 3.000 euros para poder alquilar la vivienda por IBI y otros gastos similares, sólo tributará por 9.000 euros en el IRPF y sobre esta cantidad podrá aplicar además una reducción del 60%. Es decir, a efectos prácticos pagará impuestos por 5.400 euros. ¿El tipo? El que general que marcan las tablas de IRPF y que es el siguiente:

Por supuesto, si el inquilino es menor de 30 años y sus ingresos superan el IPREM, no tendrá que pagar nada por el beneficio obtenido, de ahí que muchos caseros prefieran alquilar a personas jóvenes. Eso sí, en caso de que se trate de estudiantes es muy fácil que no exista reducción al no tener ingresos.

Estas son las cuestiones habituales aunque después existen multitud de casos concretos que pueden generar dudas. Muchos de ellos ya han sido tratados en los comentarios de este post, pero siempre estamos abiertos a responder a más preguntas, tanto en este mismo hilo como en el de «Dudas sobre la renta» situado en la parte superior del blog.

Uno de ellos sería, por ejemplo, el de la posibilidad de seguir deduciendo por tu vivienda habitual cuando además alquilas una habitación a una persona.

Deducción de gastos del hogar para autónomos 2015-2016

La declaración de la renta de los trabajadores autónomos es ligeramente diferente a la del resto de contribuyentes, como explicamos en este artículo. Sin embargo, estas diferencias no afectan a las deducciones por vivienda con carácter general. Lo que sí puede el autónomo es incluir parte de los gastos del hogar en su declaración de IRPF.

En concreto, una reciente sentencia del Tribunal Supremo permite que los trabajadores por cuenta propia que tienen en casa su oficina puedan incluir como gastos deducibles de su actividad la parte correspondiente a los suministros del hogar aunque éstos no sean exclusivos de la misma. Dicho de otra forma, si el despacho supone un 10% de la superficie de la vivienda, podrán restar a sus ingresos ese porcentaje de los suministros del hogar como la electricidad o internet, por poner algunos ejemplos.

En el caso de la hipoteca no podrían incluir esa cantidad si además están ya desgravando por ella al hacer el IRPF porque en ese caso la deducción sería doble.

Imagen -Flickr y Gyuszko-Photo en Shutterstock

¿Algo que añadir? ¡No te cortes!