Las deducciones en la declaración de la renta te ayudarán a pagar menos impuestos. Estas son las que puedes aplicar en la declaración de 2015.

Las deducciones en la declaración de la renta 2015 son una de las fórmulas que tiene el Estado para incentivar determinadas actividades, premiar determinadas situaciones o ayudar a determinados colectivos. Para el contribuyente, la traducción inmediata es que le permitirán pagar menos impuestos al hacer el IRPF, aunque para eso debe preocuparse por conocer cuáles hay y aplicarlas.

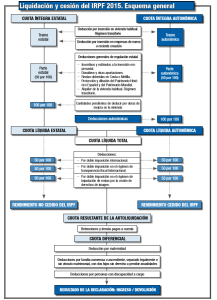

Lo primero que hay que tener en cuenta es que en la renta 2015 existen deducciones estatales y autonómicas. Como su propio nombre indica, las primeras se aplican en todo el territorio nacional y las segundas dependerán directamente de cada región. Esta es la forma que tiene Hacienda de adaptar la declaración de la renta a las particularidades de cada área.

La traducción es que hay reducciones y desgravaciones que sólo afectarán al resultado de una de las dos partes de la declaración de IRPF 2015.

Con esto en mente, también hay que tener claro cómo funciona el IRPF y que en términos generales, Hacienda nos devolverá o dejará de pagar en función de las retenciones de IRPF que haya realizado previamente.En este sentido, muchas de las deducciones estarán íntegramente ligadas a estas retenciones, de forma que por mucho que deduzcamos, la devolución de la renta no podrá superar el dinero que nos han retenido en la nómina a lo largo del año. Y es que normalmente las retenciones sobre tu salario y rentas serán las que determinen cuánto te devolverá como máximo Hacienda.

Ahora que ya sabes cómo funciona la declaración de la renta y cómo se aplican las deducciones de IRPF, ya sólo nos queda destacar las que podrás aplicar en la Campaña de la renta 2015 -la que haremos en 2016, ya que la declaración se hace de un año para otro. Es más, puedes usar esta información para planificar tu renta 2016 -ejercicio en curso- y así pagar menos impuestos también este año porque para la renta 2015 sólo resta rellenar el documento de IRPF Modelo 100 y hacerlo bien.

Hay que tener en cuenta que existen una serie de deducciones generales a la cuota estatal que, como su propio nombre indica, se aplican en todo el Estado menos Navarra y País Vasco, por tener estas competencias transferidas. A estas habrá que añadir las autonómicas, que dependen de Comunidad Autónoma y que puede ampliar o limitar las deducciones sobre determinadas actividades o pagos. Estas deducciones se restan íntegramente de la cuota que hay que abonar por el impuesto o IRPF.

Con esto bien claro, sabiendo cómo funciona la declaración de la renta y cómo se aplican la deducciones de IRPF, ya sólo nos queda destacar las que podrás aplicar en la Renta 2014 -la que haremos en 2015- y las que podrás aplicar en la Renta 2015 -que haremos en 2016 y que se refiere a lo que hagamos este año-.

Estas son las deducciones actuales en la renta 2015 que nos ayudarán a pagar menos impuestos.

Gastos deducibles y reducciones a los rendimientos del trabajo

Los rendimientos laborales presentan importantes novedades en 2015 con nuevas reducciones y la inclusión de un apartado de gastos deducibles con carácter general.

Gastos deducibles

El apartado gastos deducibles se refiere a una cuantía fija de 2.000 que se aplicará con carácter general a los rendimientos del trabajo y que puede verse incrementada en función de las circunstancias.

La primera de ellas es el incremento por movilidad geográfica que sumaría 2.000 euros adicionales. Para acceder a él es necesario estar desempleado y aceptar un trabajo que implique un cambio de residencia hacia otro municipio. Aquí puedes ampliar información al respecto.

También hay un incremento de 3.500 euros anuales para trabajadores activos con discapacidad, que puede ser de 7.500 euros cuando además necesiten la ayuda de tercerras personas de terceras personas y acrediten movilidad reducida, o un grado de discapacidad igual o superior al 65%.

Además, se podrá aplicar una reducción del 30% por rendimientos que tengan un período de generación superior a dos años siempre que se imputen a un único periodo impositivo y no se hayan tenido otros rendimientos similares en un plazo de 5 años.

Deducción por adquisición de vivienda habitual

La deducción por vivienda habitual sigue siendo una de las más habituales pese a las restricciones que existen a su aplicación desde 2013. Con carácter general permite deducir el 15% de las cantidades destinadas a adquisición de vivienda sobre una base de máxima de 9.040 euros, lo que deja la deducción máxima en 1.356 euros.

Esta deducción se aplicará sólo sobre la vivienda habitual y no sobre segundas residencias, como puede ser la casa de la playa. Las cantidades que pueden incluirse dentro de la misma incluyen el dinero de la hipoteca así como los de los seguros ligados a la misma y otros gastos que se producen al comprarla.

En la renta 2015, la deducción por adquisición de vivienda habitual está restringida a quienes compraron su piso antes del 1 de enero 2013. Las personas que adquirieron su vivienda con posterioridad no podrán desgravar nada por su casa.

¿Necesitas más información? Aquí te lo explicamos todo

Deducción por alquiler de vivienda habitual

La deducción por alquiler afecta al arrendatario pero no al arrendador. Es decir, el inquilino puede deducir en la renta 2015 el alquiler que paga, pero no así el casero lo que ingresa. En realidad quien pone su piso en alquiler podrá restar al dinero que reciba cualquier gasto que haya tenido que soportar para poder alquilar el piso como la comunidad de vecinos o los intereses de la hipoteca -ojo, sólo los intereses. Como novedad negativa, el casero ya no podrá aplicar la reducción del 100% por alquiler a menores de 30 y tendrá que conformarse con el 60%, que ahora es universal –aquí puedes ampliar información y descubrir qué impuestos pagarás como casero-.

Por su parte, los arrendatarios podrán deducirse con carácter general el 10,05% de las cantidades pagadas en concepto de alquiler de vivienda habitual siempre que la base imponible sea inferior a 24.020 euros. El impuesto en este punto está configurado de forma regresiva y sólo las rentas inferiores a 12.000 euros podrán aplicar la base de deducción máxima de 9.015 euros. A partir de ahí esta cantidad irá menguando hasta eliminarse en los mencionados 24.020 euros. A esta deducción se puede sumar la que práctica cada comunidad autónoma, que en muchos casos elevan la edad de quienes alquilan hasta los 35 años.

Además, existen ciertos límites que se aplicarán por primera vez en la renta 2015 y que conviene conocer. La deducción en la renta 2015 por alquiler de vivienda sólo estará disponible para los alquileres anteriores a 2015. Ocurre como con la desgravación por compra de vivienda. Si alquilaste casa como inquilino en 2014 podrás seguir desgravando por ella normalmente. Sin embargo, si te has mudado de alquiler en 2015 no podrás desgravar con carácter general.

Eso sí, no dudes en repasar las deducciones autonómicas porque tu comunidad puede que sí incluya alguna ayuda fiscal en el IRPF.

¿Necesitas más datos? Aquí puedes descubrir cómo funciona esta deducción para el inquilino y qué comunidades autónomas suman deducciones habituales.

Deducciones por donativos

Ser dadivoso y ayudar a determinadas causas tiene premio en forma de deducción en la declaración de la renta 2015. Las desgravaciones por donativo son una de las novedades en la renta 2015 no porque antesno existieses, sino porque cambia y mejora su fiscalidad.

Con carácter general será posible desgravar el 50% de los primeros 150 euros que se destinen a ONGs y fundaciones. A partir de ahí el resto de donaciones deducirán un 27,5%.

Existe una excención. Y es que se aplicará un tipo incrementado a las donaciones a una misma entidad por tercer año consecutivo siempre que en los dos anteriores se haya incrementado también la cuantía de la donación. Este premio a la fidelidad y la perseverancia se traduce en un tipo de deducción del 32,5% sobre las cantidades aportadas.

En el caso de las denominadas como actividades prioritarias de mecenazgo la deducción asciente a un 55% sobre los primeros 150 euros y un 32,5% sobr eel resto de aportaciones. De nuevo, existe un tipo incrementado que en este caso es del 37,5%.

Además, se sustituye la anterior deducción por afiliación a partidos políticos con una nueva que pertirá desgravar el 20% de as cuotas de afiliación y las aportaciones a Partidos Políticos, Federaciones, Coaliciones o Agrupaciones de Electores sobre una base máxima de 600 euros y que deberá consignarse en la casilla 639 de la renta 2015.

Deducción para madres trabajadoras

Las mujeres trabajadoras, tanto por cuenta ajena como por cuenta propia, podrán aplicar una deducción de 1.200 euros en el IRPF. En realidad, se trata de una minoración o reducción sobre la base diferencial del IRPF que puede aplicarse al hacer la declaración de la renta o de forma anticipada.

Quienes lo deseen podrán solicitar el pago adelantado de esta cantidad a razón de 100 euros al mes. Después, al hacer el IRPF deberán acordarse de marcar que ya han cobrado este dinero para evitar una doble deducción y la posterior multa.

La ayuda está disponible para las mujeres que trabajen y tengan a cargo niños menores de tres años, tanto si son sus madres biológicas como si se trata de adopciones o de casos de acogimiento.

Deducción por familia numerosa y personas discapacitadas

Unúa de las ltimas deducciones en añadirse y también de las que más polémica está generando. En concreto, se trata de una ayuda de hasta 1.200 euros a familias numerosas o con ascendientes o descendientes con discapacidad que cumplan determinados requisitos y que sirve para minorar la cuota diferencial. Su funcionamiento es similar al de la deducción por maternidad e incluso permite solicitar su cobro anticipada. Aquí te explicamos cómo hacerlo ENLACE

La cuantía de la ayuda se aplica or el hecho de ser familia numerosa o por acada descendiente o ascendiente a cargo con una discapacidad. En el caso de familia numerosa se asimilarán como tal las familias monoparentales con más de un hijo a cargo siempre que no reciban una pensión de alimentos. Este último grupo es el que más problemas presenta según Gestha, ya que muchos habrían percibido ya el abono anticipado de la ayuda de forma irregular.

Deducción por actuaciones para la protección del Patrimonio Histórico Español y el Patrimonio Mundial

Esta es una de las deducciones en principio reservadas para las rentas más altas, ya que invertir en patrimonio histórico no es precisamente barato.

La deducción por actuaciones para la protección del Patrimonio Histórico Español y el Patrimonio Mundial y supone una desgravación del 15% de las inversiones o gastos para la adquisición de bienes del Patrimonio Histórico España que estuviesen fuera de nuestras fronteras, conservación, reparación, restauración, difusión y exposición de los bienes de su propiedad que estén declarados de interés cultural y la rehabilitación de edificios.

En cualquier caso y para evitar excesos, la deducción no podrá superar el 10% de la base liquidable..

Deducción por planes de pensiones

La fiscalidad de los planes de pensiones no permiten una deducción propiamente dicha, sino que sirven para reducir la base imponible general en función de las aportaciones realizadas. Dicho de otra forma, cuanto más aportes, más reducirás tu factura fiscal.

Con la entrada en vigor de la reforma fiscal existe un único límite a las cantidades que se pueden aportar al plan de pensiones y que serán de 8.000 euros sin importar la edad de los partícipes. A cambio de esta concesión, a partir de 2015 se podrán recuperar las aportaciones realizadas una vez hayan transcurrido 10 años sin tener que esperar a la jubilación.

Lo que sí sigue vigente es el porcentaje máximo que podrá desgravarse en relación a la base imponible y en el que sí se aplica un límite de edad. En concreto, Los menores de 50 años podrán deducir la menor de las siguientes cantidades: el límite de 8.000 euros de aportación máxima o el 30% de sus ingresos; y los mayores de 50 años podrán deducir la menor de las siguientes cantidades: el límite de 8.000 euros o el 50% de sus ingresos.

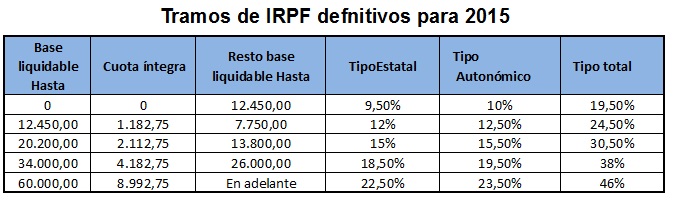

Para que entiendas mejor cómo funciona la fiscalidad de los planes de pensiones y cómo afectan al resultado del IRPF, imagina que tu base imponible es de 40.000 euros. Sin invertir en planes de pensiones tu tipo marginal, el más alto que pagarás por tu dinero, será del 35,5%. Sin embago, como has invertido el máximo de 8.000 euros en el plan, para Hacienda es como si tu base imponible fuese de 32.000 euros, por lo que bajas de escala y tu tipo máximo se limita al 30,5%.

Un vistazo a las tablas de IRPF te ayudará a verlo más claro.

Recuerda que el IRPF es un impuesto progresivo.

Deducción por inversión empresas de nueva creación

Una de las novedades de la renta 2013 que se mantiene en la renta 2014 y 2015 es la deducción por inversión en empresas de nueva o reciente creación. La medida permite a Business Angels e inversores, tal y como contempla la La Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores y su internacionalización, deducir el 20% de la cuota estatal de IRPF por sus aportaciones. La base máxima de la deducción es de 50.000 euros y se compone por el valor de las acciones adquiridas, lo que coloca en 10.000 la deducción máximas

Para poder beneficiarse de ella, la empresa deberá ejercer actividad económica más allá de la gestión de un patrimonio moviliario o inmobiliario y no contar con una cifra de fondos propios superior a 40.000 euros al inicio del ejercicio fiscal.

Además será necesario conservar las participaciones durante por lo menos cuatro ejercicios y que el porcentaje en la empresa de las acciones del contribuyente y sus familiares en línea directa o colateral no podrá superar el 40%.

Deducción por incentivos y estímulos a la inversión empresarial en actividades económicas

Esta es una deducción limitada a los autónomos y emprendedores dados de alta en el régimen de estimación directa. Gracias a ella podrán

Deducción por rentas obtenidas en Ceuta o Meilla

Esta deducción se limita a quienes vivan o hayan vivido en Ceuta o Melilla. Si la estancia fue inferior a tres años se podrá deducir el 50% de la suma de las cuotas íntegras estatal y autonómica. Para un plazo superior, se mantendrá la deducción siempre que al menos la tercera parte del patrimonio neto esté en las cuidades autónomas.

Entran dentro del impuesto los rendimientos del trabajo, actividades econónicas, ganancias patrimoniales, alquileres y rentas de sociedades.

Los contribuyentes no residentes en Ceuta y Meilla podrán aplicar una deducción del 50% de la parte que corresponda.

Deducción por obras de mejora de vivienda

Esta deducción sólo se aplica a las cantidades pendientes de deducir de obras emprendidas antes de diciembre de 2012 y que finalicen antes de 2017.

Aquí puedes ampliar información al respecto y acceder a las deducciones autonómicas por reformas.

Deducciones autonómicas

Al margen de las deducciones estatales, cada comunidad autónoma tiene la potestad de incluir otras adicionales para adecuar el impuesto a las particularidades de su región. Aunque existen importantes disparidades en ámbitos como la educación, hay algunas deducciones que sí se repiten en la mayoría.

En estos casos lo que se conserva es el elemento que da lugar a la deducción, pero no así las cuantías, que sí suelen variar. Éstas son las deducciones autonómicas más recurrentes:

- Deducción por adopción y nacimientos múltiples. Es quizás la más repetida y está presente en casi todas las regiones. La cuantía va desde los 150 hasta los 300 euros. Aquí puedes ver cuáles tiene tu región.

- Deducción por alquiler de vivienda. La mayoría de comunidades añade su propia deducción para los inquilinos, en algunos casos relacionadas con el arrendamiento de determinado tipo de vivienda o sólo para jóvenes. Descubre cuáles aplica tu CCAA.

- Deducción por acogimiento de menores. En caso de tener que acoger a un menor, se podrán practicar deducciones en la mayoría de comunidades.

- Deducción por gastos escolares. Hay varias comunidades donde podrás deducir parte del material escolar, desde el uniforme hasta lo libros pasando por las clases de inglés. Descubre cómo funciona y cuáles la aplican.

- Deducción por gastos de guardería y cuidado de menores. Es una de las más repetidas, aquí puedes ver cuáles la tienen y a cuánto asciende.

- Deducción por inversión en empresas. Se suma a la del tramo estatal. Estas son las que lo aplican.

- Deducción para personas con discapacidad. La mayoría de regiones cuentan con ayudas fiscales por este concepto y mejoras de algunas de las que ya practican en otros ámbitos. Descubre cuáles

Si necesitas más información sobre las deducciones que se practican en tu comunidad puedes consultar el Manual de la Renta de la AEAT aquí o los siguientes enlaces:

Imagen – Images of Money y Brian A Jackson en Shutterttock

¿Algo que añadir? ¡No te cortes!