Empiezan a ser recurrentes los casos de futbolistas investigados por Hacienda. ¿Tanto les gusta evadir impuestos? Analizamos la fiscalidad de los futbolistas y de los deportistas de élite para que entiendas cómo tributan y cuántos impuestos pagan.

Para empezar, debes tener claro que no es lo mismo un futbolista como Messi o Cristiano Ronaldo o un jugador de baloncesto como Sergio Llull y Juan Carlos Navarro que otro como Ruth Beitia. El motivo no sólo es la diferencia de ingresos, sino el hecho de ser o no residente, representar a la selección nacional y disfrutar de una beca ADE, entre otras cosas.

Por eso mismo, vamos a tratar de diferenciar cada uno de los casos para que entiendas mejor cómo funcionan los impuestos de los futbolistas y los impuestos de los deportistas de élite en general.

El caso Messi y ahora el de CR7 han puesto las cuentas del fútbol y en este caso concreto, las de los futbolistas, en el disparadero. El astro argentino ha sido imputado por un supuesto delito de fraude fiscal cifrado en cerca de cuatro millones de euros, que es la cantidad que habría eludido pagar a Hacienda. Para ello se habría valido de un complejo mecanismo para ceder sus derechos de imagen a sociedades instrumentales radicadas en paraísos fiscales al tiempo que formalizaba contratos de prestación de servicios con otras corporaciones situadas en Reino Unido y Suiza, dos países más permisivos en la gestión financiera.

Por su parte, CR7 habría utilizado supuestamente cuentas en paraísos fiscales para facturar 150 millones de euros sin pasar por la caja fiscal.

El caso Messi y el caso Cristiano Ronaldo nos llevan a preguntarnos por los impuestos a los que deben hacer frente los futbolistas y si esa carga es tan elevada como para plantearse defraudar o, como parece que ha ocurrido con distintos futbolistas, cambiar de equipo. Los futbolistas deben pagar impuestos como cualquier otro ciudadano y no hay ninguna ley específica que se aplique a este colectivo.

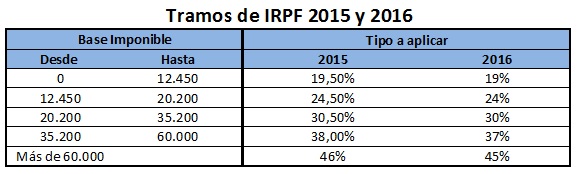

Lo que sí ocurre es que al tener salarios elevados suelen tener que hacer frente a los tramos de IRPF más elevados según la escala que se muestra en la siguiente tabla:

Si atendemos a la lista de los deportistas mejor pagados vemos como Leo Messi gana más de con unos ingresos de 41,3 millones de dólares, de los cuáles 20,3 millones están relacionados con la ficha y primas que recibe y 21 millones con derechos de imagen y publicidad.

Con el actual sistema tributario Messi tendría que pagar el 45% de sus ingresos en impuestos y al residir en Cataluña, este porcentaje se eleva al 53%. Es decir, que sin contar otros elementos, el argentino pagaría en ìmpuestos la friolera de cerca de23,12 millones de euros.

La Ley Beckham y los futbolistas extranjeros

Un tanto diferente es el caso de Cristiano Ronaldo y algunos de los deportistas extranjeros que llevan tiempo en nuestro país y se han beneficiado de la ya extinta Ley Beckham. La Ley 35/2006, de 28 de noviembre, ideada para atraer el talento extranjero, era en realidad una reducción al tipo general del IRPF hasta dejarlo en el 24% para los extranjeros que viniesen a trabajar al territorio nacional con un contrato de trabajo bajo el brazo y no hubiesen residido en España en los últimos diez años. De esta forma, mientras que un futbolista nacional tributaría al tipo máximo (52%), los extranjeros lo harían al 24%.

En 2012 se cambió la Ley Beckham para ‘atacar’ precisamente este tipo de casos y se determinó que los extranjeros cuyos ingresos superasen los 600.000 euros deberían tributar al tipo normal y no podrían beneficiarse de esta medida. Quienes no alcanzasen esa cifra podrían hacerlo. Sin embargo, la ley no se aplicó de forma retroactivo.

Esto ha permitido que CR7 o Kaká, por poner dos ejemplos significativos, hayan seguido tributando al 24% durante un tiempo. El problema surge cuando ahora, ya que la Ley Beckham sólo se aplica durante los primeros cinco años en España. Una vez superado este periodo se empezará a cotizar normalmente. Como es lógico, esto supone doblar la factura fiscal de muchos futbolistas, lo que hace que en muchos casos opten por emigrar o que el club, que habitualmente se hace cargo de estos pagos, desista de pagar sus fichas al ser ya demasiado caras.

Si tomamos a CR7 como ejemplo, el crack luso ingresaba en 2013 44 millones de dólares, de los cuáles 23 estaban ligados al fútbol por 21 que llegaban de publicidad y derechos de imagen. Gracias a la Ley Beckham sólo tenía que pagar 10,56 millones de dólares. Sin ella el pago de impuestos ascendería hasta los 22,88 millones de dólares. De ahí que en su momento la cuestión fiscal se plantease como un escollo para su continuidad en el Madrid.

Finalmente, CR7 decidió quedarse y recientemente ha renovado su compromiso con la entidad blanca, aunque ahora se enfrenta a un dilema fiscal mayor por haber desviado parte de sus ingresos para evadir el pago de impuestos, supuestamente.

La discrepancia con los derechos de imagen

Para evitar el menoscabo a sus finanzas los futbolistas suelen contar con empresas y Sicav que gestionan sus cuentas. Y es en este punto es donde entran en juego los derechos de imagen. Para la mayoría de futbolistas éstos suponen un ingreso adicional que complementa la ficha. En el caso de las grandes estrellas los derechos de imagen pueden superar ampliamente la ficha.

Para evitar el menoscabo a sus finanzas los futbolistas suelen contar con empresas y Sicav que gestionan sus cuentas. Y es en este punto es donde entran en juego los derechos de imagen. Para la mayoría de futbolistas éstos suponen un ingreso adicional que complementa la ficha. En el caso de las grandes estrellas los derechos de imagen pueden superar ampliamente la ficha.

Messi, CR7 y Neymar son tres buenos ejemplos, pero no los únicos. Piensa que Sergio Ramos llevaba botas negras porque no consigue que nadie le pague los dos millones de euros por temporada que estima que cuesta vestir sus pies.

El tema de los derechos de imagen es lo que llevó a Hacienda a investigar a Xabi Alonso. El motivo es que la gestión de los derechos de imagen es bastante compleja a efectos fiscales. La mayoría de futbolistas cede sus derechos a empresas que se encargan de sacar el máximo partido a la proyección pública del deportista y cobran una cantidad por ello.

Derechos de imagen como rendimiento del trabajo

Existen algunas reglas básicas en este punto, de forma que hay determinados derechos de imagen que están ligados al club, como lo son los íntegramente relacionados con su actividad laboral. Por ejemplo, salir entrenando con la equipación del club o en ruedas de prensa. En este caso, aunque el futbolista lo cobre aparte, se considerarán rendimientos del trabajo.

Derechos de imagen como rendimiento de capital

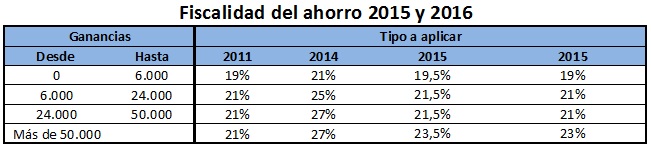

Otra cuestión diferente son los anuncios que hace para otras marcas. En ese caso el prisma es diferente y la fiscalidad de los futbolistas les permite incluirlo como rendimiento de capital mobiliario. La diferencia es sustancial. Para empezar, se aplicarán los tramos de IRPF del ahorro, que son diferentes a los generales.

La ley del deporte de 1985 y su posterior modificación en 1996 permite a los futbolistas y deportistas en general redistribuir sus ingresos para evitar el palo fiscal al hacer la declaración de la renta. En concreto, establece que un 85% de los ingresos debe tributar en el IRPF, pero permite que un 15% se vaya al Impuesto de Sociedades, donde los tipos son todavía más bajos. Por eso la mayoría de deportistas de élite cuentan con empresas a su nombre.

Para que lo entiendas mejor, un futbolista que haya cobrado 20 millones de euros pagará 17 millones al tipo máximo de la renta (45%) y los tres millones restantes al 25% del tipo de Sociedades. La diferencia es de 600.000 euros a favor del deportista.

Hacienda ha puesto el foco en los derechos de imagen precisamente porque permiten pagar menos impuestos y porque algunos deportistas han creado entramados fiscales para maxmizar su uso. Lo que la AEAT está revisando es cuánto cobra el futboilista por la cesión de sus derechos de imagen a su sociedad o al club y la propia naturaleza de la sociedad que gestiona estos derechos.

Tal y como explica Manuel Alonso, experto de Baker&McKenzie, en Marc, lo que Hacienda busca son discrepancias entre lo que cobra el futbolista por ceder sus derechos y su valor real de mercado. En realidad, no es diferente de lo que hace cuando busca errores en la venta de un coche de segunda mano o de una vivienda por debajo del valor de mercado. La diferencia es que en el segundo caso cuenta con las tablas Granvan y el valor de tasación de la vivienda para determinar el valor mínimo.

Si los precios marcados por el futbolista son notoriamente inferiores, interviene.

Además, también vigila las operaciones vinculadas, ya que muchos futbolistas utilizan a familiares para gestionar sus derechos de imagen y realizar operaciones en su nombre. Esto es lo que, por ejemplo, le ha pasado a Raúl y la sociedad patrimonial que administra su madre.

Por último, también se asegura que la empresa tiene actividad real y no es solamente una sociedad instrumental. Y es que si se creó para gestionar los derechos del futbolista, eso es lo que debe hacer

Las dietas y primas de los futbolistas

Las primas y dietas no están exentas del pago de impuestos. Las que los futbolistas reciban de los clubes formarán parte de su salario, como ocurre con las dietas de cualquier trabajador.

Sin embargo, existen otras dietas que hasta ahora venían tributando de forma diferente: las que reciben los deportistas por parte de la Federación Española al representar a su país.

En este caso Hacienda ha ‘atacado’ el tema no por el lado del fútbol, sino por el del baloncesto. La Agencia Tributaria exige que los jugadores de la ÑBA paguen por las dietas que reciben mientras están concentrados con la selección.

Hasta 2016 el fisco había permitido incluir esas primas dentro de los 60.001 euros exentos que contempla el artículo 4 del RD 439/2007 de 30 marzo al considerarlas ayudas económicas de tecnificación y formación deportiva a los deportistas de alto nivel.

El problema en este caso es que la ley sólo considera exentas las ayudas “financiadas directa o indirectamente por el Consejo Superior de Deportes, por la Asociación de Deportes Olímpicos, por el Comité Olímpico Español o por el Comité Paralímpico Español”. Hasta ahora los deportistas intepretaban que al estar la Federación de Balonces subvencionada por el CSD en parte, se podría considerar una ayuda indirecta.

Hacienda ha revocado esta consideración, como también ha hecho con la interpretación 85/15 referida a los derechos de imagen.

La cláusula de rescisión, ingreso para el futbolista

Si eres de los que sigue el fútbol seguro que alguna vez te has pregunta por qué es el futbolista quien debe depositar su cláusula de rescisión en la Liga y no el club que le compra. El motivo es que los derechos federativos son suyos y que, además, existen diferencias fiscales entre el traspaso entre clubes y que el abono de la cláusula de rescisión

A efectos fiscales esto también tiene su implicación. Y es que Hacienda interpretaque la cláusula supone un salario mayor para el deportista y tributa como rendimiento del trabajo. Es un dinero sobre el que después deberá abonar impuestos.

Lo que ocurre es que ese ingreso que le hace el club comprador al futbolista cuadra después con una salida de capital proporcional.

Especialmente cuidadosos deben ser los deportistas en los casos en los que las salidas de un determinado club se produzcan a través del pago de cláusulas de rescisión, dado que éstas suponen para el deportista la consideración de mayor salario y, por lo tanto, van a esta sujetas a tributación como rendimientos del trabajo a un tipo máximo del 45%. Dicho de otro modo, aunque el dinero no pase por las manos del deportista y vaya de un club a otro, el deportista debe tener en cuenta que para él supone un ingreso sobre el cual deberá pagar impuestos.

Además, en el caso del traspaso se pagará el 21% de IVA en lugar del 45% de IRPF por el pago de la cláusula.

Fiscalidad de los deportistas de élite

Todo lo que hemos contado hasta ahora es de aplicación a los impuestos que paga un deportistas de élite profesional. La diferencia de un nadador o un regatista respecto al fútbol, baloncesto y el resto de deportes más populares es la vía por la que obtiene sus ingresos.

En estos casos al salario del club, que tributaría como renta del trabajo, o a su salario como empleado se unirían las ayudas que pueda percibir en forma de beca ADO o similares. Además, tampoco hay que olvidarse de los premios que pueda obtener por su participación en competiciones nacionales e internacionales.

En España las becas ADO de ayuda para la preparación de los Juegos Olímpicos reparte ayuda a los deportistas con opciones de conseguir un resultado relevante en los JJ.OO., a entrenadores que ayuden a su preparación y al desarrollo de Planes Especiales para mejorar la preparación de los deportistas.

En 2015 repartió 497 becas, de las cuales 363 fueron a parar a deportistas. Su importe total fue de 8.929.190 euros y la deportista que ma? ayudas recibió fue Mireia Belmonte con 88.700 euros. ¿Cómo tendría que tributar ese dinero? Básicamente según lo que marca el artículo 4 del RD 439/2007 del que ya hemos hablado. Es decir, los primeros 60.000 euros estarían exentos y el resto se integraría dentro de las rentas del trabajo para tributar según los tramos de IRPF correspondientes.

A este dinero hay que sumar el logrado en función de los resultados. El Comité Olímpico Español desembolsa 94.000 euros por medalla de oro en prueba individual, 48.000 euros por la de plata y 30.000 euros por la de bronce. Este dinero tampoco está exento de tributar en el IRPF, aunque sí existen un umbral que quedará fuera de la renta.

La fiscalidad de las becas de los deportistas es ligeramente diferente de la que se aplica a las becas de estudio, por ejemplo. En su caso, se aplica una excención sobre 60.100 euros anuales. De esta forma, no pagarán impuestos si no superan esa cantidad.

Premios en el extranjero, también tributan

¿Qué ocurre cuando se gana un premio en el extranjero? En ese caso es muy fácil que el deportista termine pagando impuestos en el país en el que compitió.

Para evitar la doble imposición habrá que recurrir al Convenio fiscal que España haya firmado con el país. El mismo indicará la forma de proceder.

De esta forma, al final de año podrá recuperar parte de los impuestos que haya pagado o de la retención de IRPF que le hayan reclamado en el país correspondiente.

Cuando el deportista se marcha al extranjero

¿Y si el deportista ficha por un equipo de otro país? Hasta hace poco era raro ver a deportistas españoles en clubes extranjeros. Hoy en día es más habitual que nuestros atletas emigren en busca de pastos más verdes y países donde su deporte esté más profesionalizado.

¿Cómo actuar en estos casos? Para empezar habrá que valorar si se trata o no de un desplazamiento permanente o si serán sólo unos meses para entrenar, por ejemplo.

En el primero de los casos podrá considerarse un desplazado a efectos de la declaración de la renta. Lo que no debe perder de vista es que todavía mantendrá obligaciones fiscales en España después de su marcha, sobre todo el ejercicio en el que abandone el país. Además, mientras mantenga intereses económico en el país deberá presentar la declaración de la renta de no residentes.

Por lo demás, pagará sus impuestos en el país en el que resida. Así es como trabajan deportistas de élite como los hermanos Gasol, cuya residencia fiscal está en EE.UU. Y otros desplazados.

Imágenes– rahego en Flicke, elaboración propia y Pixabay

¿Algo que añadir? ¡No te cortes!