La crisis ha puedo de relieve más que nunca las diferencias autonómicas en cuanto a IRPF desatando una suerte de lucha por ser la comunidad autónoma que menos impuestos paga en la declaración de la renta. Dentro de nuestro repaso de las tablas autonómicas de IRPF le llega el turno a Andalucía, donde trataremos de responder a la pregunta de cuánto IRPF pagan los andaluces.

La crisis ha puedo de relieve más que nunca las diferencias autonómicas en cuanto a IRPF desatando una suerte de lucha por ser la comunidad autónoma que menos impuestos paga en la declaración de la renta. Dentro de nuestro repaso de las tablas autonómicas de IRPF le llega el turno a Andalucía, donde trataremos de responder a la pregunta de cuánto IRPF pagan los andaluces.

La cuantía que se paga en la declaración de la renta en cada comunidad está determinada por el conocido como tramo autonómico de IRPF que no es sino el reflejo de la cota de poder del gobierno regional en este impuestos. Para entenderlo, conviene recordar que el IRPF se compone de un tramo autonómico común a todo el estado salvo Navarra y País Vasco y de otro autonómico, que se aplica sobre una parte de las rentas del contribuyente.

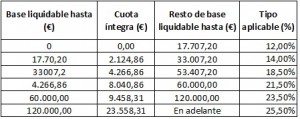

En el caso de Andalucía las tablas de IRPF son las siguientes:

Con estos tramos, el tipo marginal máximo en el IRPF se coloca en el 56%, entre los más altos del país.

Por su parte los tramos estatales de IRPF a aplicar en 2014 son los siguientes:

La siguiente infografía desglosa de forma más concreta dónde se paga más IRPF en España (pinchar para hacer más grande):

Deducciones autonómicas

Más allá de las tablas autonomícas de Andalucía los habitantes también pueden disfrutar de una serie de deducciones en el IRPF que sólo se aplican en la región y que, de forma resumida, son las siguientes:

- Para los beneficiarios de las ayudas familiares: 50 euros por hijo menor de tres años y 50 euros por hijo que integre la unidad familiar cuando se tuviera reconocido el derecho a percibir ayudas por parto múltiple. ´Los ingresos anuales no podrán superar 11 veces el salario mínimo interprofesional.

- Para los beneficiarios de las ayudas a viviendas protegidas: 30 euros para quienes hayan percibido subvenciones en cuyo caso sus rentas no podrán superar 5,5 veces el IPREM.

- Para los beneficiarios de las ayudas a viviendas protegidas: se podrá deducir el 2% de las cantidades aportadas para la adquisición o rehabilitación de vivienda sobre una base máxima de 9.040 euros.

- Por cantidades invertidas en el alquiler de la vivienda habitual: la deducción es del 15% de las cantidades aportadas con un máximo de 500 euros anuales. Sólo podrán acceder los menores de 35 años cuyas rentas no superen los 19.000 euros en tributación individual y 24.000 en conjunta.

- Para el fomento del autoempleo cuando se haya causado alta en el censo en los ejercicios 2001 y 2012: la deducción es de 400 euros por contribuyente siempre que la actividad se desarrolle en Andalucía y se mantenga durante un mes y de 600 euros para los mayores de 45 años con estos requisitos. Pendiente de recuperarse en 2013.

- Por inversión en la adquisición de acciones y participaciones sociales como consecuencia de acuerdos de constitución de sociedades o ampliación de capital en las sociedades mercantiles: se podrá deducir el 20% de las cantidades invertidas.

- Por adopción internacional: está bonificada con una deducción de 600 euros por cada hijo siempre que la adopción sea internacional.

- Por contribuyentes con discapacidad: la deducción es de 100 euros por contribuyente con una discapacidad igual o superior al 33%. La base imponible no podrá superar los 19.000 en tributación individual y los 24.000 euros en tributación conjunta.

- Para el padre o madre de familia monoparental con ascendientes mayores de 75 años: la deducción es de 100 euros siempre que tengan hijos menores de edad o mayores de edad incapacitados judicialmente. La suma de las bases imponibles no podrá superar los 80.000 euros en tributación conjunta y los 100.000 en tributación conjunta.

- Por asistencia a personas con discapacidad: la cuantía será de 100 euros por cada persona con discapacidad. La suma de las bases imponibles no podrá superar los 80.000 euros en tributación conjunta y los 100.000 en tributación conjunta.

- Por ayuda doméstica: la deducción es del 15% con un máximo de 250 euros sobre el importe satisfecho por el empleador a la Seguridad Social. Está limitado a determinado tipo de familias.

- Para trabajadores con gastos de defensa jurídica de la relación laboral: el importe satisfecho por este concepto hasta un máximo de 200 euros.

- Para contribuyentes con cónyuges o parejas de hecho con discapacidad: hasta 100 euros por cónyuge siempre que no sea declarante del impuesto y que su grado de discapacidad sea superior al 65%. Las bases imponibles no podrá superar los 19.000 euros en tributación individual y 24.000 en tributación conjunta.

¿Algo que añadir? ¡No te cortes!