Vemos los impuestos como un gasto necesario pero ¿Y si también fuesen fuente de ahorro en la renta? Se puede pagar menos impuestos de forma legal. La clave está en planificar el IRPF con suficiente antelación y aplicar una serie de trucos para deducir gastos y retrasar el paso por la caja de Hacienda.

El principal problema por el que la mayoría pagará de más en la renta es que actúan cuando no deben. En otras palabras, confunden ahorrar en la renta con hacer la declaración de la renta. Se trata de cosas bien diferente.

Cuándo actuar para pagar menos impuestos

Lo más normal es pensar en ahorrar en impuestos cuando llega el momento de hacer la declaración de IRPF. La realidad es que en ese punto las opciones de ahorro serán más bien limitadas. Y es que, cuando se trata de optimizar la factura fiscal hay que diferenciar entre ahorrar planificando el pago de impuestos y ahorrar al hacer el IRPF. La primera de las opciones es la más interesante.

Ahorrar planificando el pago de impuestos

La declaración de la renta se paga de un año para otro. Así, en 2023 hemos presentado la renta 2022 relativa al ejercicio fiscal de 2022 y será en 2024 cuanto llegue la campaña de la renta 2023. Desde un punto de vista técnico, esto quiere decir que el pago de la renta se devenga a abril del año siguiente, el mes en el que empieza la campaña de la renta.

Planificar a lo largo del año la renta es lo que de verdad nos permitirá ahorrar en el IRPF y pagar menos impuestos llevando a cabo acciones para desgravar gastos, por ejemplo. Más adelante te damos trucos para ahorrar en la renta que sí funcionan.

Ahorrar al hacer la renta

También es posible ahorrar en impuestos al rellenar el IRPF. El único inconveniente es que aquí las opciones serán más limitadas. La razón es que al hacer la renta nos limitaremos a poner lo que hemos hecho durante el año fiscal. Si no has aportado a un plan de pensiones, no podrás deducir aunque nos te hubiese venido bien, por ejemplo.

Esto no quiere decir que no se puedan hacer hacer cosas para rebajar la factura fisca en el IRPF. Simplemente seránmenos efectivas y más limitadas.

Trucos para pagar menos impuestos legalmente

Ahora que ya tienes claro que el momento para planificar el pago de impuestos es ahora y no cuando hagas el IRPF vamos a ver qué herramientas puedes usar para lograrlo.

Estas son las fórmulas para ahorrar impuestos en la renta que mejor funcionan.

Invertir en planes de pensiones

La fiscalidad de los planes de pensiones es su gran baza como producto de ahorro a largo plazo. Y es que, los planes de pensiones tributan de forma diferente al resto de fórmulas de inversión a excepción de los PPAs.

A efectos de pagar menos en la renta, los planes de pensiones permiten desgravar en el IRPF. El dinero que inviertas lo podrás restar a tu base imponible y ahorrar. A modo de ejemplo, si has aportado 1.500 euros a tu plan y has ganado 30.000 euros, Hacienda te permitirá minorar esos 1.500 euros, de manera que será como si solo hubieses ganado 39.500 euros.

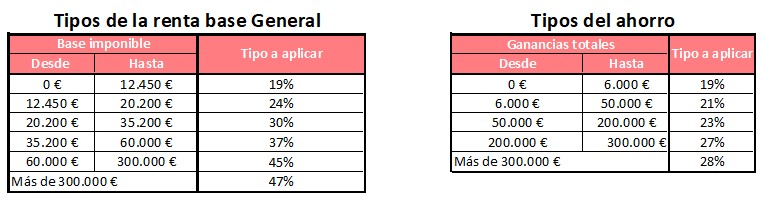

El IRPF es un impuesto progresivo. Por eso, ahorran más con planes de pensiones quienes tienen rentas más altas. Si no lo ves claro, sólo tienes que fijarte en las tablas de IRPF para entenderlo.

Esos sí, estas ventajas fiscales de los planes de pensiones durante las aportaciones desaparecen en el momento del rescate. Los planes de pensiones guardan una desagradable sorpresa al recuperar el dinero que te hará pagar muchos impuestos. Aquí puedes ver por qué: cómo tributa el rescate del plan de pensiones.

Espera a rescatar tu plan de pensiones

La mayoría de ahorradores se jubilará y rescatará de forma inmediata el plan de pensiones. Parece lógico hacerlo así, ya que el plan debe servir como complemento a la pensión pública para poder disfrutar de una jubilación mejor.

El problema es que la lógica y la fiscalidad no siempre van de la mano. Recuperar el plan de pensiones el mismo año que te jubilas puede hacer que pagues más impuestos, especialmente si lo haces en forma de capital.

El motivo es que el dinero del plan se suma a las rentas del trabajo, es decir, a tu salario y también a la pensión. Normalmente tus ingresos serán mayores el año de jubilación, cuando todavía percibes un sueldo, que cuando te has jubilado y sólo has cobrado la pensión pública.

Hacer aflorar ganancias para compensar con pérdidas y viceversa

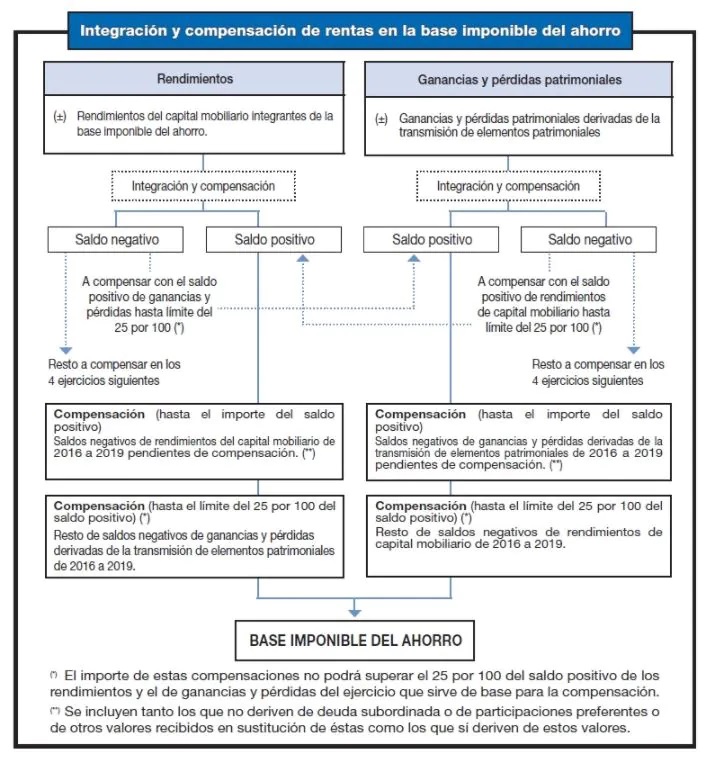

Si eres de los que dices no quiero pagar impuestos de más y has perdido dinero con tus inversiones, puedes sacar partido al hacer la renta. La mayoría de productos de ahorro permiten compensar pérdidas con ganancias en el IRPF. En otras palabras, al incluir tus inversiones podrás restar el dinero que has perdido al dinero que ganado, de manera que sólo pagarás impuestos por el beneficio real.

Hacienda permite compensar ganancias y pérdidas patrimoniales entre sí. Estas son las que se refieren a acciones, fondos de inversión, ETFs o inversión en forex, entre otras.

Además, en la renta también podrás restar pérdidas patrimoniales a un 20% de los rendimientos de capital mobiliario, que incluye los dividendos, bonos e intereses de cuentas bancarias, principalmente.

El ahorro fiscal en será de entre un19% y un 23% dependiendo de la escala del ahorro en la que te encuentres.

Como ejemplo, si has perdido dinero con acciones de Meta (Facebook), podrás restar ese dinero a lo que hayas ganado con otras acciones o con un fondo de inversión. Incluso podrás restar el dinero a los dividendos que te ha pagado otra acción.

La clave para pagar menos impuestos aflorando pérdidas está en hacer números. Si has perdido dinero en bolsa con una operación pero vas ganando con otra o tienes un fondo en positivo, puedes cerrar esa operación o recuperar el dinero del fondo y ahorrarás en el IRPF.

Este cuadro resume cómo funciona el proceso de compensar pérdidas y ganancias patrimoniales.

Amortizar pérdidas de hace cuatro años (2019 para la renta 2023)

La ventaja anterior se puede aplicar durante cuatro años cuando acumulas pérdidas no compensables en un ejercicio. Para que lo entiendas mejor, si pierdes dinero en el total del año al invertir tus ahorros, podrás compensar esas pérdidas con las ganancias de los cuatro siguientes ejercicios.

A efectos prácticos, si has tenido pérdidas en 2019, 2020, 2021 o 2022, puedes imputarlas en para pagar menos impuestos en la renta 2023. De hecho, si este año no compensas las pérdidas de 2019 ya no podrás hacerlo. En esta tesitura, hacer aflorar ganancias para ahorrar impuestos es más casi una obligación.

Transforma tus ganancias en rentas vitalicias

Las personas mayores de 65 años pueden ahorrar en impuestos si transformar una ganancia patrimonial en una renta vitalicia.

Esto aplica tanto a la venta de la vivienda como a la venta de fondos de inversión o acciones.

Y Al hacerlo, la ganancia obtenida estará exenta de tributar en la renta. Es decir, si has ganado 50.000 euros por la venta de la casa, no pagarás impuestos por ese dinero y lo mismo con acciones, por ejemplo.

Eso sí, existe un límite de 240.000 euros para esa excepción.

Por otro lado, recuerda que eso no quiere decir que no vayas a pagar impuestos. Sí que lo harás por la propia renta vitalicia y el dinero que recibas a través de ella, aunque cuanto mayor seas, menos pagarás.

Este es el porcentaje exento de tributar en una renta vitalicia según la edad a la que contrates.

- Con menos de 40 años, el 60%.

- Desde los 40 y hasta 49 años, el 65%.

- Entre los 50 y los 59 años, el 72%.

- Desde los 60 y hasta los 65 años, el 76%.

- Entre los 66 y los 69 años, el 80%.

- A partir de los 70 años, el 92%.

Usa los coeficientes de abatimiento

Esta es una estrategia para ahorrar en la renta al tributar por las venta de bienes que se adquirieron antes de 1995.

Al hacer la renta es posible aplicar una serie de coeficientes con los que pagar menos impuestos, aunque existen un límite de 400.000 euros por contribuyente a lo largo de la vida.

Esto puede ser útil si has vendido o planeas vender tu casa.

Haz obras en casa para mejorar la eficiencia energética

Hay reformas que desgravan en el IRPF. En concreto, al hacer la renta podrás deducir una parte del dinero de las obras que hayan servido para mejorar la eficiencia energética de la vivienda.

Una forma de pagar menos en la renta es hacer ciertas reformas en casa, con lo que conseguirás un ahorro doble: el fiscal y el de ahorro en energía.

Actualmente hay tes deducciones diferentes:

- Deducción del 20% por obras de mejora que reduzcan la demanda de calefacción y refrigeración hasta un máximo de 5.000 euros. Es para para obras que reduzcan la demanda energética en un 7% en la vivienda habitual.

- Deducción del 40% por obras de mejora que reduzcan el consumo de energía primaria no renovable hasta un máximo de 7.500 euros. Es para obras que reduzcan un 30% el consumo de energía primaria no renovable, o mejoren la calificación energética alcanzando las letras «A» o «B» en vivienda habitual.

- Deducción del 60% por obras de rehabilitación energética de edificios hasta 15.000 euros. Es para reformas que reduzcan un 30% el consumo de energía primaria no renovable, o mejoren la calificación alcanzando las letras «A» o «B» en edificios de uso predominante residencial.

Compra un vehículo eléctrico enchufable

Comprar un vehículo eléctrico enchufable tiene premio fiscal. Permite deducir un 15% en el IRPF sobre una base máxima de 20.000 euros. Esto quiere decir que puede reducir tu factura fiscal en 3.000 euros.

A esta deducción se añade un 15% de lo que inviertas en la instalación de sistemas de recarga de batería para vehículos no afectas a una actividad económica.

La deducción máxima sumando ambas será de 4.000 euros al año.

Esta es una forma de optimizar tus impuestos y pagar menos en el IRPF apoyando el medioambiente.

Esta medida está vigente en 2023 y también lo estará durante 2024.

Amortizar hipoteca anticipadamente

Quienes compraron su casa antes de 2013 todavía pueden desgravar por la vivienda en la renta. En concreto, la deducción máxima es de un 15% de la hipoteca más los seguros asociados sobre una base máxima de 9.040 euros. En términos económicos esto supone un ahorro fiscal de 1.356 euros en la renta.

Si no has pagado el máximo de 9.040 por la casa en 2022 puedes amortizar anticipadamente parte de la hipoteca para llegar a esa cuantía y pagar menos impuestos. El ahorro fiscal en este caso es del 15% por cada euro que aportes de más.

Además, los matrimonios pueden duplicar la deducción si optan por hacer la declaración individual. En ese caso cada uno podrá desgravar sobre la base de 9.040 euros.

Invertir en empresas de nueva creación o del MAB

La inversión en start ups tiene premio fiscal en lo que se conoce como la deducción para business angels. En concreto, podrás desgravar un 30% del dinero destinado a la compra de acciones en empresas de nueva creación sobre una base máxima de 60.000 euros.

Esa cifra aumentará con la entrada en vigor de la nueva ley de Startups.

Para poder aplicar esta deducción las empresas deben cumplir una serie de requisitos. De forma resumida, los fondos propios de la compañía no podrán superar los 400.000 euros, tampoco podrá estar cotizada en ningún mercado, incluido el MAB y deberá tratarse de una empresa con actividad económica.

A estas deducciones estatales por invertir en empresas para ahorrar en la renta se suman las autonómicas, que sí permiten pagar menos por invertir en empresas de la región que coticen en el MAB. Eso sí, ambas deducciones no son compatibles.

Cambia parte del salario en metálico por beneficios en especie

Una opción útil si te toca renegociar tu salario o cambias de empresa, aunque también puedes pedir que se aplique en tu bonus. Básicamente se trata de cambiar pagos en metálico por determinados beneficios que no tendrás que incluir después al hacer la declaración de la renta.

Esto es precisamente lo que ocurre con los seguros de salud y con otros pagos en especie como los cheques gourment. Aquí puedes ver cuáles son las rentas en especie que no tributan en el IRPF.

Recopila y guarda tus facturas

El IRPF permite multitud de deducciones, sobre todo cuando hay hijos de por medio. Busca y reúne todas tus facturas de material escolar, ropa, calzado e incluso clases de idiomas. Llegado el momento podrás utilizarlas para pagar menos impuestos.

Haz un donativo

Otra fórmula de pagar menos impuestos es planificando tus donativos. Los donativos desgravan y su fiscalidad ha cambiado a mejor.

Ahora mismo podrás desgravar hasta el 80% de lo que hayas donado dependiendo del caso. En este sentido, Hacienda distingue entre las donaciones superiores e inferiores a 150 euros.

Por lo que dones hasta 150 euros Hacienda permite desgravar el 80% de lo apartado a la ONG o fundación.

Cuando has superado los 150 euros en donativos puedes seguir desgravando, aunque menos. En este caso puedes deducir el 35% de lo aportado con carácter general. Ese porcentaje se eleva al 40% cuando has colaborado con la misma ONG los dos años anteriores.

Con esta fórmula podrás pagar menos impuestos legalmente y contribuir a una buena causa.

Recuerda que por mucho que dones, la deducción no podrá superar el 10% de la base liquidable general del IRPF.

Revisa el alquiler que cobras si está en zonas tensionadas

Las nuevas reducciones en arrendamientos de inmuebles permite aplicar diferentes reducciones en función de la situación de la casa.

Puedes reducir un 90% dela renta si has formalizado un nuevo contrato en una zona de mercado residencial tensionado con una rebaja del 5% en los ingresos respecto al anterior contrato.

También puedes aplicar una reducción del 70% si la persona a la que alquilas tiene entre 18 y 35 años o un 60% si has rehabilitado la vivienda en los últimos dos años.

Imputa las ayudas públicas en cuatro ejercicios

Determinadas ayudas públicas se pueden imputar a lo largo de 4 años en lugar de hacerlo en el ejercicio en el que se reciben.

Esta es una de las recomendaciones del Consejo General de Economistas REAF para planificar el pago de la renta.

Este sería el caso de las ayudas a de los planes estatales para el acceso por primera vez a la vivienda en propiedad o de las ayudas públicas en concepto de compensación por defectos estructurales de construcción de la vivienda habitual, que se destinen a la reparación de la misma

Usa la reducción por irregularidad para planificar tu bonus

Esta regla permite aplicar una reducción a los rendimientos cuyo periodo de generación es superior a 2 años.

Es decir, las rentas que se generan en más de un año, como por ejemplo un bonus de operaciones de varios años.

Si has recibido un bonus en 2022 y desea reducir la tributación aplicando la reducción del 30% por rendimientos generados en más de 2 años, recuerda que no se podrá aplicar si lo hiciste en los 5 años anteriores.

Revisa el acuerdo de separación

Para poder desgravar la pensión por compensación es importante que el acuerdo de separación distinga entre los diferentes conceptos del mismo.

Dicho de otra forma, que se especifique qué cantidad se destina a la pensión compensatoria y a las anualidades de alimentos.

Además, en caso de tener hijos, hay gastos extraordinarios como de dentista, ortopedias, óptica, campamentos, clases de inglés, actividades extraescolares, etc, que se pueden incluir como gasto deducible. PAra hacerlo, es imprescindible que en el Convenio se establezca que dichos gastos serán asumidos a la mitad por las dos partes.

Pagar menos impuestos siendo autónomo

Cuestión aparte son los trabajadores por cuenta propia. Los autónomos tienen más fórmulas para ahorrar en la renta y con los impuestos en general.

Para pagar menos impuestos siendo autónomo en la renta lo primero es tener claras las deducciones que puedes practicar en el IRPF. Entre los gastos deducibles que quizás no tengas en mente están los seguros como autónomo y los gastos del hogar si trabajas desde casa.

Además tampoco debes olvidarte del IVA. La mayoría de deducciones de IVA se pueden trasladas al IRPF, pero no todas.

Y si lo que buscas es pagar menos como autónomo en el IRPF, en este artículo te damos las claves: 7 consejos para optimizar tus impuestos como autómomo.

Pagar menos en el Impuesto de Sociedades

Por último, si tienes una empresa querrás ahorrar en el Impuesto de Sociedades. Este tributo es bastante más complejo que el IRPF, ya que cuenta con unos tipos fijos pero permite muchas deducciones para pagar menos impuestos como empresa.

¿Algo que añadir? ¡No te cortes!