Si te has equivocado en tu declaración o si esta presenta fallos, deberás hacer una declaración complementaria. En este post te explicamos los pasos a seguir.

Cada año se agolpan las dudas en torno a la declaración de la renta. Más allá de la solución concreta, la respuesta en muchos casos pasa por hacer una declaración complementaria de IRPF. Para quienes desconozcan en qué consiste, se puede resumir como la herramienta mediante la cuál comunicamos a la Agencia Tributaria errores y omisiones en declaraciones ya presentadas, en la que reconocemos un error y le ponemos remedio.

Es decir, si presentamos la declaración y al tiempo nos percatamos de un error o recibimos un dato que hace referencia a la misma y no incluimos en su momento, habrá que presentar una declaración complementaria. Un ejemplo clásico puede ser el de personas que atrasos no cobrados en los rendimientos del trabajo.

Desde Hacienda explican que serán motivo para presentar una declaración complementaria «las pérdidas de derecho a reducciones o exenciones aplicables en declaraciones anteriores». Sin embargo, la pérdida del derecho a deducciones se regularizarán en la declaración correspondiente al ejercicio corriente con los correspondientes intereses de demora, como ocurriría en el caso del disfrute de la deducción por reinversión en vivienda habitual que finalmente no se lleva a cabo.

En el caso de los rendimientos del trabajo en concepto de atrasos, el ejemplo más repetido, habrá primero que tener a mano una copia de la declaración o del borrador de la renta del ejercicio al que se imputan las rentas. Y es que un dinero que dejamos de percibir, por ejemplo en 2014 y percibimos en 2015, deberemos incluirlo en la renta de 2015. Las declaraciones complementarias de años anteriores no se incluyen dentro de las que la Agencia Tributaria practica de forma gratuita, algo que sí ocurre con la renta en curso. Por eso, deberemos llevar a cabo los trámites por nuestra cuenta y riesgo o, en su defecto, contratar los servicios de un asesor fiscal.

Estos son sólo dos ejemplos que ilustran cuándo hacer una declaración complementaria, que puede resumirse en que siempre que Hacienda salta perjudicada.

Cómo hacer una declaración complementaria

Ahora que ya sabes en qué consiste esta herramienta llega el momento de explicar cómo hacer la declaración complementaria en 2015, aunque el proceso es el mismo para cualquier ejercicio fiscal.

Los pasos a seguir para hacer una declaración complementaria son los siguientes:

- Descargar el programa de ayuda del año correspondiente, es decir, el Programa Padre, al que podremos acceder en la página web de la AEAT en el apartado de «Descarga de programas de ayuda».

- Rehacer la declaración con los datos que presentamos en su día. Podremos revisar que todo está bien a través del resultado de la casilla 760 de la declaración o la que corresponda a ese ejercicio, que deberá ser el mismo de la declaración que ya presentamos.

- Introducir los nuevos datos. Para ello marcaremos la casilla que corresponda y que estará entre la casilla 120 y la 123, donde habremos de consignar la cantidad ingresada en su día o la devolución obtenida.

- Por último, comprobaremos los datos en la casilla 765, donde figura el resultado de la declaración complementaria.

Plazos para presentar la declaración complementaria

En el caso de las declaraciones complementarias por percepción de atrasos de rendimientos de trabajo deberán presentarse en el periodo de tiempo entre la fecha en la que se cobran efectivamente los atrasos y el final del plazo inmediato para la siguiente declaración por el IRPF.

A efectos prácticos, esto quiere decir que si se ingresó el dinero entre el 1 de enero y el 1 de julio, habrá que presentar la declaración complementaria antes de esa última fecha, que marca además el final del plazo de la campaña de la renta.

Si el dinero se percibiese con posterioridad, por ejemplo, al cabo de dos años, se podrá presentar la declaración complementaria hasta el final del plazo de la declaración del siguiente año, que en este caso sería la de la renta 2014 o la renta 2015 si se percibe ese dinero en 2016. Y es que recuerda que el IRPF se paga de un año para otro.

Declaración complementaria, sustitutiva o rectificativa

La declaración complementaria de 2015 es sólo una de las fórmulas para enmendar los fallos en el IRPF. Hacienda dispone de otros modos de dar a conocer errores y ponerles solución. Como ya hemos explicado, habrá que hacer una declaración complementaria cuando sea la AEAT quien sale perdiendo con el resultado de la renta.

Esto puede ocurrir porque la autoliquidación original supone un ingreso inferior para la AEAT o porque crea un derecho de compensación a favor del contribuyente más elevado de lo que debería se.

Frente a la declaración complementaria se encuentra la sustitutiva que efectivamente sustituye por completo a la anterior autoliquidación y es menos habitual. Por último, la declaración rectificativa se usa cuando es el contribuyente el que sale perdiendo por haber dejado de practicar alguna deducción, por ejemplo, o cuando un hijo hace la declaración por su cuenta en lugar de con sus padres y ésto hubiese sido más ventajoso para la unidad familiar.

Más que una declaración, la rectificativa es en realidad un escrito que hay que enviar a Hacienda exponiendo la situación y el error. Después la AEAT puede aceptarlo, en cuyo caso se procederá a rectificar la autoliquidación, o denegarlo.

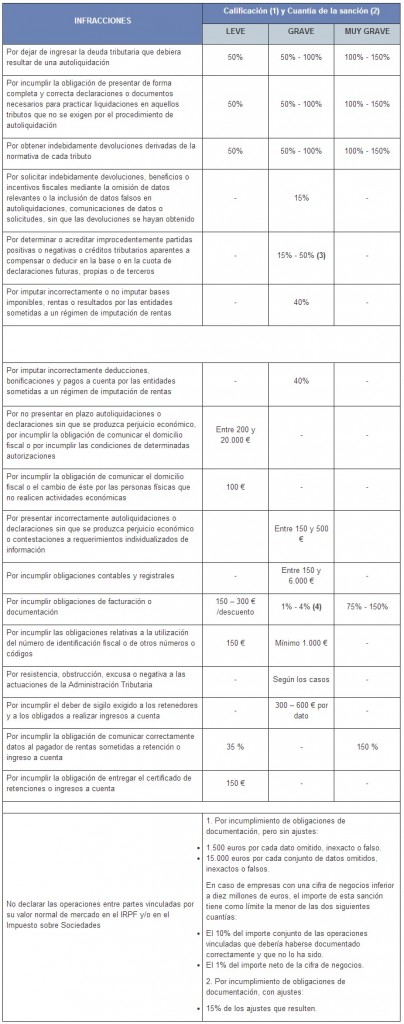

Recargos por hacer una complementaria

Salvo en casos muy concretos, al hacer una delcaración complementaria estamos adminitiendo que en su día ingresamos menos de lo debido a Hacienda. Por eso mismo, al presentar una declaración complementaria es posible que la AEAT nos haga pagar una serie de recargos por la demora -estos no aplicarían en los atrasos de salarios, por ejemplo-. El tiempo que tardes en cumplir con tu obligación será determinante para establecer el extra que tendrás que abonar.

El tiempo empieza a contar desde el momento que termina el plazo legal para presentar la renta o el impuesto del que se trate y la actual es la siguiente:

- Antes de tres meses – un 5% de la cantidad ingresada

- Entre 3 y 6 meses – un 10% de la cantidad ingresada

- Entre 6 y 12 meses – un 15 de la cantidad ingresada

- Más de 12 meses – un 20% de la cantidad ingresada más los correspondientes intereses de demora.

La siguiente tabla completa las sanciones a las que te puedes enfrentar por no cumplir con tus obligaciones fiscales.

También te puede interesar

Cómo tributan los pagos del Fogasa

Cuánto tiempo tiene Hacienda para revisar una declaración de IRPF

Once cosas que deberías de haber modificado en el borrador de la renta

¿Algo que añadir? ¡No te cortes!