El año 2015 marcará un hito en términos fiscales gracias a la reforma fiscal. Además de los tramos de iRPF habrá otros cambios en la declaración de la renta de los que sacar partido o contra los que conviene tomar medidas antes del final de año. Estas son cinco áreas y diez recomendaciones concretas.

Que el IRPF de 2015 tendrá poco que ver con el IRPF de 2014 es un hecho. A expensas de conocer el resultado final de la reforma fiscal, para la que resta que se aprueben o no las últimas enmiendas, sí que se puede empezar a pensar en movimientos que nos permitirán pagar menos impuestos aprovechando los cambios normativos o, en su defecto, acciones para protegernos ante ellos. Los fiscalistas de REAF-REGAF, del Consejo General de Economistas han elaborado un decálogo de fórmulas para planificar con la reforma fiscal que iremos desgranando y de las que ahora destacamos cinco áreas en las que ahorrar y diez acciones concretas dentro del IRPF.

Rendimientos del trabajo

Recordemos que los rendimientos del trabajo incluyen la nómina y las pensiones y que son la principal fuente de ingresos para la mayoría de contribuyentes dentro del IRPF. Desde REAF-REGAF proponen las siguientes acciones:

- Pensar cuándo conviene reducir una renta irregular, como podría ser un bonus. En este sentido, si se va a percibir otro bonus mayor en los cinco próximos años, será mejor no reducir ahora el percibido en 2014, ya que esto impediría reducir el que se perciba más adelante.A partir de 2015 no se podrá aplicar la reducción por irregularidad si dentro de los 5 años anteriores ya la aplicó por otro rendimiento de trabajo.

- Cuidado con las acciones. Si la empresa para la que trabajas va a repartid acciones de forma gratuita, es mejor que lo haga en 2014 en lugar de en 2015. Y es que a partir del próximo ejercicio ese rendimiento en especie dejará de estar exento salvo que las acciones se entreguen a todos los trabajadores de la empresa en las mismas circunstancias. Es decir, adiós a la exención para las acciones sólo para directivos.

Rendimientos del capital mobiliario

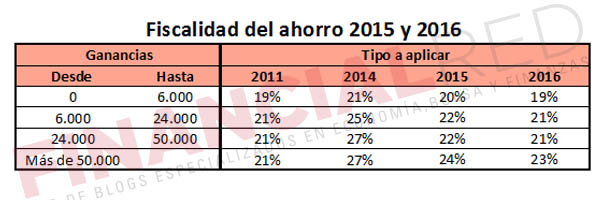

Como ya hemos explicado en varias ocasiones, los rendimientos del capital mobiliario forman parte de las llamadas rentas del ahorro que incluyen también los beneficios por nuestros ahorros y que tributan de forma diferente al salario. Estas son sus recomendaciones al respecto:

- Si eres socio de una empresa con capacidad para decidir o influir en la decisión sobre el reparto de dividendos, mejor programarla para 2014, ya que en 2015 dejarán de estar exentos los primeros 1.500 euros recibidos por esa vía. De hecho, lo ideal es limitar a 1.500 el pago de dividendos en 2014 y dejar para 2015 el resto, cuando los tipos sobre el ahorro serán menores.

El siguiente cuadro resume la situación en cuanto a los tramos del ahorro:

- Si tienes pensado recuperar el capital o la prima de emisión de una sociedad, mejor hacerlo en 2014. De esta forma el dinero que recibas no podrás reducir, hasta su extinción, al valor de adquisición de la cartera y sólo cuando supere este empezará a tributar como rendimiento del capital mobiliario. Por el contrario, en 2015 todo el dinero que recibas, incluidas las reservas no distribuidas, tributarán y sólo cuando se agoten estas se reducirá del valor de la cartera.

Rendimientos de actividades económicas

Dicho de otra forma. los ingresos de los autónomos. Si trabajas por cuenta propia tu declaración será un tanto diferente a la de un empleado por cuenta ajena –si quieres saber más, en este post te explicamos cómo tributan los autónomos en el IRPF-. Esto recomiendan para estos perfiles:

- Si eres autónomo y determinas el rendimiento neto por el régimen de estimación directa, debes saber que los gastos de representación y atención al cliente cambian con la reforma. En 2014 no existe límite más allá de lo que los técnicos de Hacienda puedan estimar como razonable y de que, como es lógico, el gasto esté relacionado con la actividad y se cuente con los justificantes. A partir de 2015 se limitará la deducibilidad al 1% del importe neto de la cifra de negocio. Dicho de otra forma, si piensas agasajar a tus clientes, mejor hazlo antes de que acabe el año.

- Si cierras el año con beneficios que tienes pensado reinvertir, es mejor hacerlo en 2014, porque el porcentaje de deducción por este concepto se reduce a la mitad a partir de 2015.

Ganancias Patrimoniales

Esto sí son los impuestos que pagarás por tus ahorros e inversiones y donde también existen posibilidades de ahorro con la reforma fiscal. En concreto, estas son tres acciones que pueden ayudarte a reducir tu factura fiscal:

- Si tienes más de 65 años y estás pensando en transmitir un derecho que no sea una vivienda es mejor posponerlo a 2015, cuando no tributará por esta ganancia con un límite total de 240.000 euros.

- Si estás pensando en transmitir un bien con antigüedad superior a 1994 habrás de analizar si te conviene o no hacerlo. Y es que en 2015 los coeficientes de abatimiento se conservan pero se pone en marcha una suerte de ‘contador, de forma que cuando se alcancen los 400.000 euros por contribuyente disfrutando de estos coeficientes, desaparecerá. Además, en el caso de los inmuebles, desaparece el coeficiente de corrección monetaria que actualizaba el valor de adquisición a partir de 1994.

- Si tienes pensado aportar al máximo al plan de pensiones a corto plazo, mejor hazlo en 2014 porque en 2015 sólo podrás aportar 8.000 euros con derecho a reducción de base imponible frente a los 10.000 ó 12.000 euros actuales dependiendo de tu edad.

Alquila

Si estás pensando en irte a vivir de alquiler y tus rentas son inferiores a los 24.000 euros, es mejor que firmes el contrato en 2014, porque si lo haces en 2015 ya no podrás desgravar por este concepto.

Imagen – Horoscope en Shutterstock

¿Algo que añadir? ¡No te cortes!