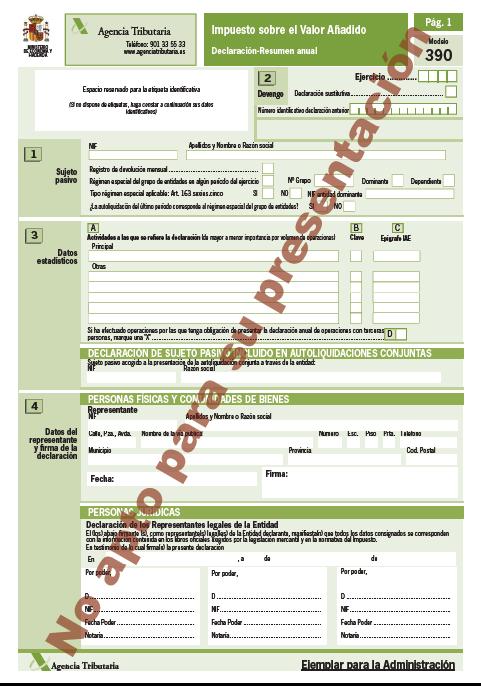

Con la aprobación del nuevo modelo 390 «Declaración-resumen anual del Impuesto sobre el Valor Añadido». Deberán presentar este modelo todos aquellos sujetos pasivos del Impuesto obligados a la presentación de autoliquidaciones periódicas, así como, los sujetos pasivos bajo la consideración de grandes empresas que superen un volumen de operaciones mayor a 6.010.121,04 € en el año natural. Este cálculo se debe realizar en relación a lo dispuesto en el artículo 121 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y los sujetos pasivos autorizados a la presentación conjunta de las autoliquidaciones, según lo dispuesto en el artículo 71.5 del Reglamento del Impuesto.

El modelo 390 consta de dos ejemplares: uno para la Administración y otro para el sujeto pasivo. Siendo igualmente legítimas las declaraciones y el resumen anual, que, ajustándose a los contenidos del modelo aprobado en la presente Orden, se realicen con el módulo de impresión en papel blanco elaborado por la Agencia Estatal de Administración Tributaria. (www.agenciatributaria.es)

¿Qué es el modelo 390?

Es la declaración-resumen anual de todas las liquidaciones, ya sean trimestrales o mensuales presentadas durante el ejercicio. Tienen la obligación de presentar esta declaración periódica todos aquellos sujetos pasivos del IVA. Por consiguiente, no debe ser presentada por los sujetos pasivos del impuesto que ejerzan exclusivamente actividades sometidas a régimen especial de agricultura, ganadería y pesca o recargo de equivalencia.

Por su parte, Las sociedades anónimas (S.A.) y las sociedades de responsabilidad limitada (S.L.) deben presentarlo obligatoriamente por vía telemática a través de Internet. Al igual que el modelo 303.

Modelo 303, anteriormente 300

La Orden EHA/3786/2008, de 29 de diciembre, aprobó un único modelo 303 de autoliquidación del Impuesto sobre el Valor Añadido que sustituirá a los modelos 300, 330, 332 y 320.

Es el modelo más habitual del Impuesto sobre el Valor Añadido. Es decir, la declaración-liquidación trimestral a presentar por todos aquellos sujetos pasivos del IVA que desarrollen actividades a las que no les sea de aplicación el régimen simplificado.

Se debe presentar durante los 20 primeros días del mes siguiente al trimestre que es objeto de liquidación, o lo que es lo mismo, abril, julio y octubre. En cuanto al plazo para el último trimestre del ejercicio, es de los 30 primeros días del mes de enero posterior.

¿Algo que añadir? ¡No te cortes!