Para la mayoría de contribuyentes la palabra retenciones de IRPF está relacionada con el modelo 145 pero no ocurre lo mismo con los autónomos y las empresas, especialmente estos primeros. Para este tipo de profesionales el término retenciones e ingresos de IRPF está ligado al Modelo 111 de la Agencia Tributaria, que es el que deben rellenar rendir cuentas a Hacienda sobre las retenciones que han practicado durante el trimestre en curso.

Y es que el Modelo 111 es el homólogo al Modelo 303 de la declaración trimestral de IVA sólo que a efecto de retenciones de IRPF. Vamos a ver quien tienen que rellenarlo, cómo se hace y los trámites a seguir al respecto.

¿Quién debe presentar el modelo 111?

El Modelo 11 1 es de obligada cumplimentación para todo autónomo, empresario, profesional o empresa que haya retenido IRPF bien a través de nóminas, facturas y cualquier otro documento.

Según explican desde la Agencia Tributaria el Modelo 111 aplicará en los siguientes casos:

- Rendimientos del trabajo: esto incluye desde nóminas hasta finiquitos pasando por ingresos en especie que estén sujetos a retención.

- Rendimiento de determinadas actividades económicas. La lista incluye las siguientes:

- Actividades profesionales: asesores, profesionales freelances, abogados…

- Actividades agrícolas y ganaderas

- Actividades forestales.

- Las actividades empresariales bajo el régimen de estimación objetiva que figuran en el artículo 95.6.2º del reglamento del IRPF.

- Propiedad intelectual e industrial, prestación de asistencia técnica, arrendamiento de bienes inmuebles, begocios o minas…

- Premios de participación en juegos, concursos o rifas.

- Cesión de derechos de imagen según lo dispuesto en el artículo 92.8 de la Ley de IRPF

¿Cuándo hay que presentar el modelo 111?

Las fechas para presentar el modelo 111 son las mismas que las de la declaración trimestral de IVA. A efectos prácticos, atenderemos a las siguientes fechas:

- Primer trimestre del año: hasta el abril

- Segundo trimestre del año: hasta el 20 de julio

- Tercer trimestre del año: hasta el 20 de octubre.

- Cuarto trimestre del año: hasta el 30 de enero.

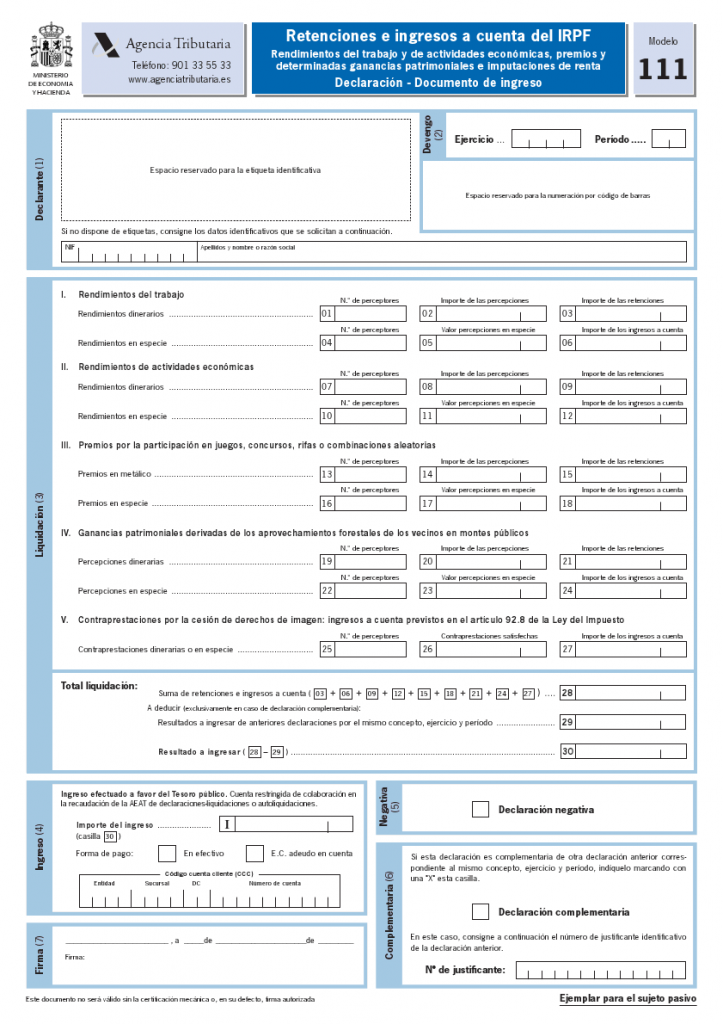

¿Cómo cumplimentar el modelo 111?

Estamos ante un modelo relativamente fácil de rellenar, si bien es necesario atender algunas indicaciones, como recuerda la propia Agencia Tributaria. En primer lugar será necesario identificarnos como profesionales o empresa y seleccionar el periodo de devengo, tanto del trimestre al que se refiere como del ejercicio fiscal.

Después habrá que proceder a la liquidación del impuesto, que se divide en función del tipo de ingreso, diferenciando entre rendimientos del trabajo y de actividades económicas, de premios por participación en juegos, ganancias patrimoniales y contraprestaciones por la cesión de derechos de imagen. ¡Vamos a ver qué habría que poner en cada casilla!

Rendimientos del trabajo

- Casilla 01: incluir el número de personas a las que se ha practicado retención a cuenta de IRPF por rendimientos dinerarios.

- Casilla 02: incluir el importe total del dinero percibido por los trabajadores o las personas a las que se retuvo por en retenciones dinerarias.

- Casilla 03: incluir el importe de las retenciones dinerarias practicas.

- Casilla 04: incluir el número de personas a las que se les ha practicado retención de IRPF sobre rendimientos en especie.

- Casilla 05: incluir el importe total del dinero percibido por los trabajadores o las personas a las que se retuvo por en retenciones en especie.

- Casilla 06: incluir el importe de las retenciones en especie practicadas.

Rendimientos por actividades económicas

- Casilla 07: incluir el número de perceptores de rendimientos dinerarios por actividades económicas

- Casilla 08: incluir el importe total del dinero percibido por los trabajadores o las personas a las que se retuvo por en retenciones dinerarias.

- Casilla 09: incluir el importe de las retenciones dinerarias practicas.

- Casilla 10: incluir el número de personas a las que se les ha practicado retención de IRPF sobre rendimientos en especie por actividades económicas

- Casilla 11: incluir el importe total del dinero percibido por los trabajadores o las personas a las que se retuvo por en retenciones en especie.

- Casilla 12: incluir el importe de las retenciones en especie practicadas.

Premios por la participación en juegos, concursos, rifas y combinaciones aleatorias

- Casilla 13: incluir el número de perceptores de rendimientos dinerarios, lo que vienen a ser premios en metálico-

- Casilla 14: incluir el importe total del dinero percibido.

- Casilla 15: incluir el importe de las retenciones dinerarias practicas.

- Casilla 16: incluir el número de personas a las que se les ha practicado retención de IRPF sobre premios en especie, es decir, los que no son en metálico.

- Casilla 17: incluir el importe total del dinero percibido por premios en especie.

- Casilla 18: incluir el importe de las retenciones en especie practicadas.

Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos

- Casilla 19: incluir el número de perceptores de rendimientos dinerarios por estas ganancias patrimoniales.

- Casilla 20: incluir el importe total del dinero percibido.

- Casilla 21: incluir el importe de las retenciones dinerarias practicas.

- Casilla 22: incluir el número de personas a las que se les ha practicado retención de IRPF sobre premios en especie, es decir, los que no son en metálico.

- Casilla 23: incluir el importe total del dinero percibido por premios en especie.

- Casilla 24: incluir el importe de las retenciones en especie practicadas.

Contraprestaciones por la cesión de derechos de imagen

- Casilla 25: incluir el número de perceptores de este tipo contrapartidas dinerarias.

- Casilla 26: incluir las prestaciones totales por estas contraprestaciones.

- Casilla 27: incluir las retenciones practicadas por estas contraprestaciones.

A partir de aquí será el momento de cumplimentar -algo de lo que se encarga el propio programa de la AEAT- la parte referente a la liquidación del Modelo 111, que barca las casillas 28,29 y 30. El contenido de cada una de ellas será el siguiente:

- Casilla 28: es la suma de las casillas 03+06+09+12+15+18+21+24+27 y se refiere al total de retenciones e ingresos a cuenta.

- Casilla 29: consignar el resultado a ingresar de la anterior liquidación y sólo es necesario en declaraciones complementarias.

- Casilla 30: es el resultado final de la declaración y se obtiene de la suma de la casilla 28 y 29.

¿Algo que añadir? ¡No te cortes!