Comprar una casa nueva o una de segunda mano es diferente. Lo que debes revisar en cada caso e incluso la documentación que debes pedir cambia. Además, hay una cosa más que también es diferente: los impuestos.

Al comprar una casa nueva de una promoción inmobiliaria tendrás que hacer frente a unos impuestos. Cuando compres una de segunda mano, a otros diferentes. ¡Vamos a verlos todos!

Impuestos al comprar una vivienda nueva

Al adquirir una casa nueva a través de una cooperativa, promoción o de la propia constructora habrá que pagar IVA. El Impuesto sobre el Valor Añadido se aplica sobre los bienes recién manufacturados, lo que no han pasado por ninguna otra mano hasta llegar a la primera persona física (tú, el comprador).

En España hay varios tipos de IVA: general, reducido y superreducido.

El tipo de IVA que se aplica a las viviendas de nueva construcción es el reducido del 10% con carácter general. Ese es el impuesto que pagarás por tu casa nueva.

La excepción la marcan las viviendas de protección oficial de régimen especial o de promoción pública sobre las que se aplica el IVA superreducido del 4%.

Además, en Canarias se aplicará el IGIC Canario en lugar del IVA que establece un IVA general del 6m5% y uno reducido del 3% para la vivienda social.

Impuestos al comprar una vivienda de segunda mano

En las transmisiones de vivienda usada no se aplica el IVA. Este tipo de compra-ventas están gravadas por el Impuesto sobre Transmisiones Patrimoniales (ITP), igual que las compras de segunda mano en Wallapop y otras plataformas, por lo menos en teoría.

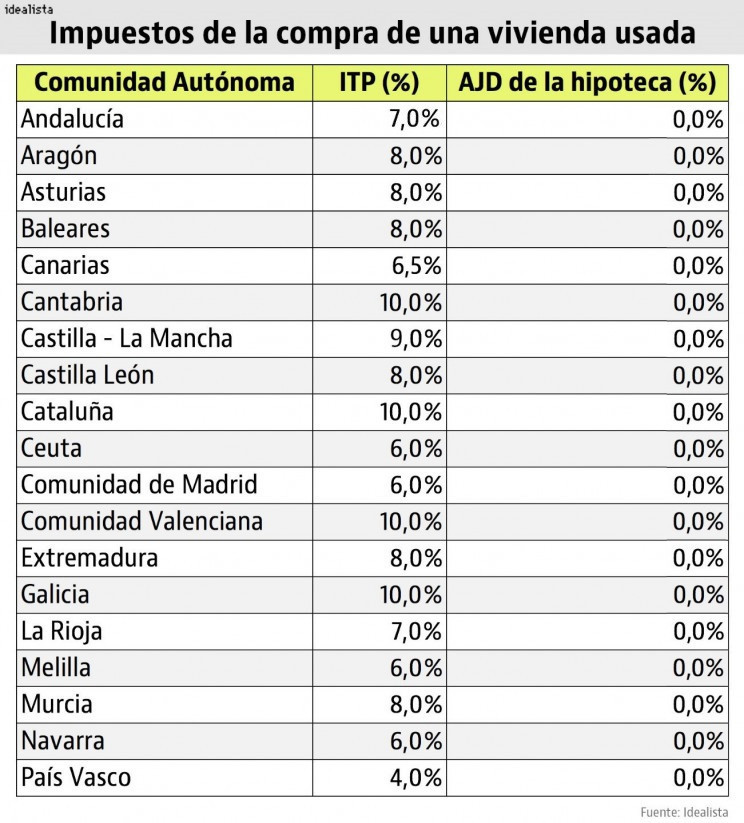

A diferencia del IVA, el ITP es un impuesto transferido a las comunidades autónomas, por lo que el porcentaje a pagar no es el mismo en todas las regiones. De hecho, las diferencias son bastante importantes.

Además, el ITP diferencia entre el uso que se le vaya a dar a la vivienda, quien la compra o el importe de la operación.

La siguiente tabla del portal inmobiliario Idealista establece cuánto pagarás en cada comunidad autónoma con carácter general:

Sobre estos registros existen tipos reducidos de entre el 0,1% y el 1,2% para vivienda habitual de familias numerosas, para VPO o para casas cuyo precio no supere ciertas cantidades.

Además, el ITP no se incluye automáticamente en la factura, sino que debe liquidarse posteriormente. En otras palabras, tendrás que liquidar el modelo 600 en un plazo de 30 días desde la compra de la vivienda.

Impuestos comunes: IAJD

A estos dos tributos por comprar casa se suma el Impuesto sobre Actos Jurídicos Documentales, que en realidad forma parte del ITP. Este impuesto lo paga el comprado y, de nuevo varía según la comunidad autónoma y también el tipo de vivienda.

El IAJD grava los documentos notariales, mercantiles y administrativos. En el caso de la compra de vivienda, se aplica la modalidad de documentos notariales, que se divide en una cuota fija y otra variable.

La cuota fija se refiere al papel timbrado que usan los documentos notariales y su costes es de 0,3 euros por pliego y de 0,15 euros por folio.

La cuota variable se aplica al inscribir la vivienda en el Registro de la Propiedad.

Este IAJD depende de la comunidad autónoma y del tipo de vivienda. En vivienda nueva habrá que hacer frente a la cuota fija y variable. ¿Y en la de segunda mano? Sólo habrá que hacer frente a la fija, ya que ITP e IAJD son incompatibles.

Además, el IAJD también se aplica sobre las hipotecas, aunque con Ley Hipotecaria de 2019 establece que es el banco quien debe hacer frente a este caso.

¿Algo que añadir? ¡No te cortes!