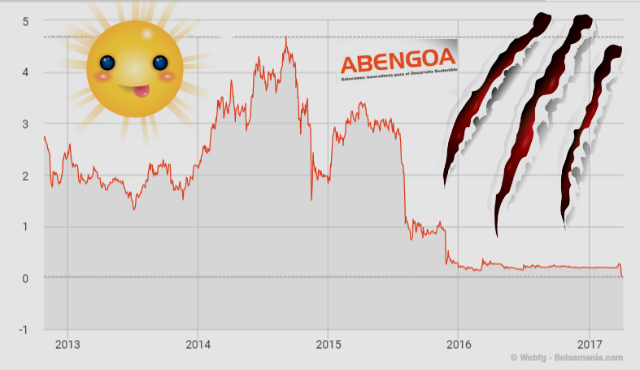

El fons d'Abengoa? La seva cotització s'acosta al seu límit després d'un crash històric del 99,8%

La companyia sevillana ha completat la seva reestructuració després d'emetre 17.800 milions d'accions que han diluït la seva cotització a zero

- El límit de cotització a la borsa espanyola és 0,010 euros

- Cap acció pot cotitzar en negatiu

No és anàlisi tècnica, són les normes. La cotització d'Abengoa està prop de tocar fons, el de debò, el que no surt a l'anàlisi tècnica: 0,01 euros per acció. Les accions de classe B de la companyia sevillana cotitzen a 0,014 euros per acció, ‘amb prou feines’ un 40% per damunt (o un 28% de caiguda) del mínim possible d'un cèntim al que pot cotitzar a la borsa espanyola, segons va confirmar el propietari del mercat BME.

Bancs finançadors i fons creditors van injectar la setmana passada 1.170 milions d'euros a la companyia a canvi d'una ampliació de capital que va diluir en un 95% als socis antics. Abengoa va executar l'emissió de 17.800 milions d'accions noves entre les A i les B. Després del procés, Banc Santander s'ha convertit en el principal accionista amb a prop del 10% del capital, seguit de Credit Agricole (8,7%), Caixabank (4,9%), Bankia (4,6%) i Popular (4,5%), DE Shaw (3%) i Värde, a través d’Arvo (3%).

El crash borsari d'Abengoa no té comparació al mercat espanyol. La seva caiguda del 99,8% des dels màxims històrics que va aconseguir el 2007 ho diu tot. Abengoa, enfonsada en una greu crisi financera per les seves inversions fallides en energies renovables com la termosolar, ha hagut de viure un dels rescats més complexos i rocambolescos. Les seves accions de classe A cotitzen a 0,036 euros aquest dijous, amb caigudes diàries del 16%, mentre que la B es mouen en 0,014 euros per títol.

“El valor mínim al que pot negociar un valor és un cèntim, és a dir, 0,010 euros. Si arriba a aquesta valoració aquí es queda fins que aparegui demanda i es contracti sempre com a mínim a la xifra comentada. A 0,010 euros pot contractar-se, mai per sota”, expliquen fonts de Borses i Mercats Espanyols (BME), els amos dels recintes de contractació borsària a Madrid, Barcelona, València i Bilbao.

Abengoa amb prou feines val en borsa 330 milions d'euros entre les seves accions A, que representen el 10% de la propietat, i les B, que suposen el 90% restant. Està previst, com així ho va anunciar l'empresa, que ambdues accions es fusionin en una sola per completar el procés. La nova empresa tindrà uns 5.800 milions d'euros en deute. Una vegada en marxa, la seva previsió d'ingressos anuals se situa en un rang de 2.500 a 3.000 milions, encara que la clau serà en la seva capacitat per ser rendible i, per tant, en repagar el seu deute.

“Tècnicament, no es pot dir res d'aquest títol que no sapiguem ja. Està en caiguda lliure absoluta, però això no és d'ara (ve de molt lluny). Tal és l'espiral baixista que per tenir un primer senyal de fortalesa aquest hauria de, almenys, tancar el buit baixista dels 0,11 euros. Això és un 633% per sobre dels nivells actuals. No hi ha per on agafar aquest títol”, assenyala José María Rodríguez, analista de Bolsamanía. Si Abengoa recupera els nivells de 0,11 euros sense un contrasplit (agrupació d'accions), els seus nivells previs a l'últim crash, la seva capitalització rondaria els 2.000 milions d'euros, una grandària impossible d'imaginar per a una empresa que acaba de sortir de la UVI i la vigilància intensiva..