Herreros de Tejada (Iapetus): "La bombolla de la renda fixa és una bomba de rellotgeria"

La companyia espanyola BrightGate ha presentat aquest Iapetus SICAV, un fons mixt

- Es cobreix davant possibles escenaris negatius com un esclat de la bombolla de deute

- La cartera de renda variable està concentrada en 25 valors, amb Lar Espanya, Daimler, Samsung i Philips com les seves principals posicions

- En castellano: Herreros de Tejada (Iapetus): "La burbuja de la renta fija es una bomba de relojería"

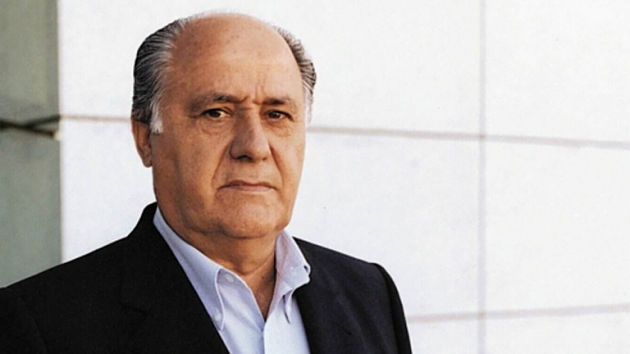

La renda fixa s'ha convertit en una preocupació. I no només per als inversors o gestors de bons, sinó també per als que centren els seus esforços en la renda variable. "És una bombolla, encara que no sabem si explotarà o quan ho farà", assenyala Javier Herreros de Tejada, director d'inversions de la companyia espanyola BritghtGate Advisory.

L'entitat ha presentat aquesta setmana Iapetus SICAV, un vehicle d'inversió amb estil mixt que pot posicionar fins al 100% dels actius en accions i fins al 50% en bons. Una de les característiques de la seva gestió és el control del risc, per la qual cosa avaluen els possibles esdeveniments negatius al mercat, com van ser les eleccions franceses aquest any, i tracten de cobrir-se.

En aquest sentit, tant Javier Herreros de Tejada com Juan Colás, responsable de la gestió de riscos, adverteixen sobre la situació de la renda fixa. "Pensem que hi ha una bombolla de deute, que no sabem si explotarà o quan ho farà", assenyalen aquests experts. "La resposta davant d'això ha estat comprar bons de llarg termini, i no hi ha hagut tanta gent exposada. És una bomba de rellotgeria", afegeixen.

Aquest és un dels principals riscos que veuen per als actius, davant del qual expliquen que es cobreixen amb empreses poc vinculades al moviment dels tipus per estar sanejats, sense grans volums de palanquejament. Un altre risc que veuen és la probabilitat d'algun tipus d'intervenció militar o una escalada de la despesa. Davant d'això, han invertit en l'empresa britànica dels sectors d'aeronàutica i defensa British Aerospace.

Pensem que hi ha una bombolla de deute, que no sabem si explotarà o quan ho farà. La resposta davant d'això ha estat comprar bons de llarg termini. És una bomba de rellotgeria

El control de riscos s'articula en tres parts. La primera, expliquen aquests experts, és l'anàlisi d'escenaris. La segona és la selecció d'opcions (put -venda-) i futurs sobre índexs, i la tercera és l'assignació de probabilitats als escenaris.

El control de riscos es realitza en funció de la construcció de la cartera, que té en compte que hi ha hagut "molts canvis durant els darrers anys amb la digitalització", assenyala Herreros de Tejada. Amb aquesta premissa, assignen probabilitats d'èxit en cada sector en aquesta dinàmica, en funció de veure què compren els millors gestors, l'evolució dels índexs, informació de brokers i anàlisi pròpia.

Així, el gestor destaca "la importància de l'Internet de les coses, l'emmagatzematge de dades, l'evolució del sector de l'automòbil i la salut". Tot està condicionat per un escenari d’"envelliment i desacceleració del creixement". A la cartera hi ha dues ETF, per al sector biotecnològic i per als mercats emergents, i una alta concentració en 25 valors.

Entre els quals més pes tenen es troben Lar Espanya, Daimler, Samsung i Philips que acompanyen Intel, la principal posició. Herreros de Tejada destaca aquest exemple: "Pot semblar una empresa arcaica i ha patit per la caiguda de les vendes d'ordinadors de sobretaula, que és una part important del negoci i amb grans marges. Però és una empresa innovadora que sempre ha sabut reinventar-se, i que al febrer cotitzava amb un PER -vegades que es repeteix el preu en el benefici per acció- d'11 vegades", resumeix.

A més de la SOCIMI Lar Espanya, hi ha empreses espanyoles en cartera com Inditex, que aquest any pateix en borsa després de caure un 10% des del començament de 2017. "És un model de bona gestió i malgrat la seva considerable grandària creix a ritmes envejables" , argüeix Javier Herreros de Tejada, que assenyala que és una empresa "més àgil per afrontar els canvis".

El pes de la posició és de l'1% de la cartera, però "a aquests preus, ens plantegem comprar", ja que "els resultats no s'han ressentit" i el PER ha baixat de màxims de 32 al nivell actual de 24 vegades. Segons la seva opinió, la caiguda es deu a quatre factors: el risc del negoci retail en general per l'avanç de l’'ecommerce', la compra d'Amazon de Whole Foods i l'anunci de la seva marca de moda, la situació política a Espanya i el retard de la temporada de tardor-hivern per la prolongació de l'estiu.

BritghtGate Advisory és distribuïdor en exclusiva de fons de cinc gestores internacionals. Ara, tractarà d'impulsar la seva SICAV Iapetus -el seu nom es deu a un satèl·lit de Saturn-. Té sota gestió 15 milions d'euros, distribuïts en un 90% en renda variable, un 6% en renda fixa i un 4% en liquiditat. La rendibilitat aquest any és del 8%, en línia amb l'objectiu de retorns de dos dígits amb menor volatilitat que les borses. Ara com ara la companyia no preveu modificar la figura de SICAV: "És un vehicle barat d'operar. Els partits polítics defensen que siguin institucions d'inversió col·lectiva (IIC) i aquesta ho és amb 270 inversors que esperem que arribin a 500", asseveren.