Deutsche Bank espera que BBVA "mogui fitxa als seus principals mercats" després de les seves recents vendes

Els analistes també aposten per recompres o dividends especials

- Després de l'oferta vinculant de Scotiabank per a la compra de BBVA Xile...

- ... i l'acord amb Cerberus Capital Management per la venda del 80% de la seva maó

BBVA ha estat el gran protagonista d'aquesta setmana. L'entitat acordava la venda de la seva filial a Xile aquest dimarts amb Scotiabank i el 80% de la seva maó a Cerberus, dimecres. Dos moviments amb els quals els analistes de Deutsche Bank preveuen que podria usar "per millorar els ingressos dels seus accionistes, ja sigui a través de recompres, dividends especials o adquisicions als principals mercats del banc". Encara destaquen que l'escenari "més probable" seria aquest últim.

Aquest dimecres, BBVA rebia una oferta vinculant de l'entitat canadenca The Bank of Nova Scotia (Scotiabank) per a la compra de la participació del 68,19% a BBVA Xile i activitats relacionades com el negoci d'assegurances de vida, per un preu aproximat de 2.200 milions de dòlars (1.850 milions d'euros).

"La venda generaria una plusvàlua neta per a l'entitat d'aproximadament de 640 milions, afegint a la ràtio capital 50 punts bàsics que portarà aquesta ràtio a situar-se a l’11,6% durant el tercer trimestre de 2017. D'altra banda, esperem que la transacció provoqui una caiguda del 3% del benefici per acció entre 2018-19", indiquen al seu informe.

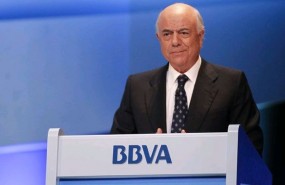

D'altra banda, el banc que presideix Francisco Gónzalez va aconseguir un acord amb una entitat filial de Cerberus Capital Management per a la creació d'una aliança d'empreses a la qual traspassarà el negoci de 'Real Estate' (immobiliari) de BBVA a Espanya. En execució d'aquest acord, BBVA aportarà el negoci a una única societat i, a la data de tancament de l'operació, vendrà a Cerberus el 80% de les accions d'aquesta societat

"Atès que estimem que el negoci immobiliari seguirà generant pèrdues el 2018 i 2019, la transacció hauria de provocar un augment del 2,5% en el benefici per acció el 2018 i de 1,8% el 2019", indiquen els experts de l'entitat alemany. A més, indiquen que "la desconsolidació dels actius hauria de millorar el capital lleugerament en 2 punts bàsic, suposant una ponderació de risc del 100% per als actius nets", indiquen.