El Banc d'Espanya xifra en 60.000 milions els diners públics perdut en el rescat de 14 caixes d'estalvis

L'organisme afirma que va establir límits a la concentració de riscos i als nivells de palanquejament dins de la seva capacitat

- Recorda que la implantació d'eines macroprudencials no es contemplava en la regulació internacional

- Assegura que els nivells de solvència i de provisions van facilitar que la banca espanyola "suportés millor el primer envit de la crisi"

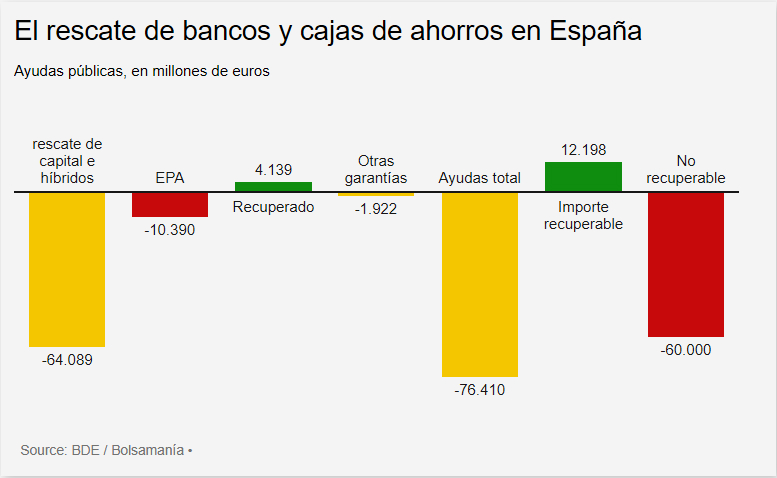

El Banc d'Espanya (BdE) no tenia eines dins la legislació internacional per evitar un cop com el que va patir el sector financer després de la punxada de la bombolla immobiliària. Així es justifica el supervisor en un informe sobre la crisi financera i bancària entre els anys 2008 i 2014 que ha publicat aquest divendres. L'organisme governat per Luis María Linde calcula que les ajudes netes als bancs han arribat als 76.410 milions d'euros. D'aquesta xifra, s'han recuperat 4.139 milions, s'estima que l'import recuperable és de 12.198.000 i el forat restant arriba als 60.613.000 d'euros.

L'organisme torna així a incidir en els comptes que ha publicat anteriorment i que coincideixen amb les estimacions del Tribunal de Comptes. En un resum d'ajudes netes, amb origen europeu, per part del Fons de Reestructuració Ordenada Bancària (FROB) i del Fons de Garanties de Dipòsits d'Entitats de Crèdit (FGDEC) ascendeixen a 76.410 milions d'euros que es divideixen en capital i híbrids (64.098.000), garanties (1.922.000) i Esquema de Protecció d'Actius (EPA, altres 10.390 milions). Aquest ajut consisteix en cobrir les pèrdues que provoqui la integració de caixes intervingudes en els bancs i que va anar a parar a entitats com BBVA (Unim i Catalunya Banc), CaixaBank (Banca Cívica i Banc de València), Sabadell (CAM), Ibercaja (CAI) o Liberbank (CCM).

A partir d'aquesta xifra, els economistes del BdE calculen que l'Estat n’ha recuperat 4.139 milions d'euros per reemborsaments, venda o resolució d'entitats. D'altra banda, considera que hi ha un import recuperable de 12.198.000 d'euros, per la qual cosa "caldria deduir el valor dels actius propietat del FROB i la venda o resolució podran generar ingressos en un futur". La quantitat restant, que no és ni entre els diners recuperats ni entre el que creu el Banc d'Espanya que és recuperable, puja a 60.613.000 d'euros (vegeu el gràfic).

"Aquesta xifra dependrà dels ingressos que obtinguem de la privatització de Bankia i Banc Mare Nostrum (BMN) després de la fusió que van a dur a terme durant les pròximes setmanes. És un banc que val moltíssims diners", explica al respecte el ministre d'Economia, Luis de Guindos, a Luxemburg després de participar a l'Eurogrup.

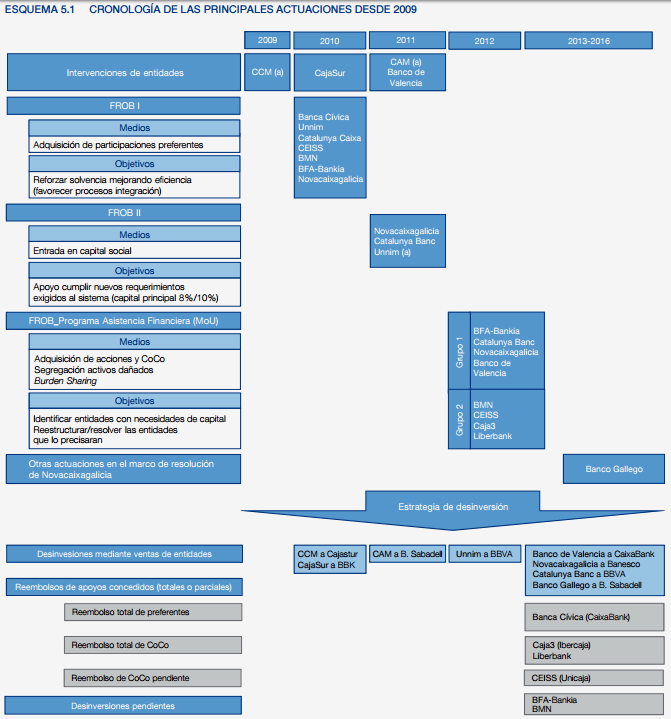

EL SUPERVISOR 'ES RENTA LES MANS' NO HI HAVIA EINES

L'informe publicat pel Banc d'Espanya té 257 pàgines en què repassa els precedents, l'esclat i el desenvolupament de la crisi financera i bancària (veure quadre després del text amb la cronologia de les seves actuacions). Tant a Espanya com a escala global, amb "el propòsit d'oferir una anàlisi, ordenat i sistemàtic, de la seva incidència en el sistema financer espanyol i del conjunt de mesures de regulació, supervisió i intervenció adoptades durant el període 2008-2014". Durant el període entre 2001 i 2007, admet que hi va haver un creixement de desequilibris i que "el crèdit es va incrementar en un 221%, mentre que el PIB nominal es va elevar un 67% i el PIB real, un 28%". En aquest sentit, el volum de crèdit es va multiplicar per 3,2 vegades fins als 1,692 bilions d'euros, el 157 del PIB en aquell moment.

La tendència va ser generalitzada. "No hi ha dubte que el veritable nivell de risc assumit llavors als mercats financers globals va resultar ser molt superior al que s'estimava o es podia esperar (...). La manca d'eines de vigilància i identificació primerenca de riscos sistèmics i l'escàs desenvolupament que fins llavors s'havia produït en l'àmbit de les polítiques macroprudencials a escala global van dificultar la detecció primerenca d'aquests excessos", assenyala l'informe del Banc d'Espanya.

La institució sosté que, en aquell moment, la capacitat dels supervisors era limitada. "Pot plantejar-se la pregunta de si es podria haver actuat de forma més enèrgica, promovent les modificacions legals necessàries per establir límits a la concentració de riscos per sectors, als nivells de palanquejament o a les proporcions màximes entre el valor dels préstecs i la valoració de les seves garanties", admet el Banc d'Espanya. Però "la implantació d'aquest tipus d'eines macroprudencials no es contemplava en la regulació internacional existent en aquell moment", afegeix.

Així, evita assumir culpes sobre la gestació de la crisi financera i recorda que hi havia una opinió generalitzada que amb "els nivells de solvència i provisions de les entitats, juntament amb l'evolució dels mercats i les previsions econòmiques (...), podrien afrontar una correcció gradual dels seus balanços amb els instruments disponibles i la normativa legal llavors en vigor". De fet, conclou en l'anàlisi sobre la seva actuació que "el nivell de solvència i de provisions existents van facilitar que, en general, les entitats espanyoles suportessin millor el primer envit de la crisi que les d'altres països. Però evidentment, en alguns casos, van ser clarament insuficients per suportar la doble recessió que finalment es va produir". I que va provocar les ajudes de 76.410 milions en total dels quals l'Estat gairebé no ha recuperat -o recuperarà- el 16%.

Cronologia de les actuacions del Banc d'Espanya