Aguantaran els mercats? Això ens diu el VIX o índex de la volatilitat

La borsa s'enfronta a un nou risc després de la fallida d'SVB

A més de les pressions inflacionistes i les pors d'una possible recessió, ara hem de sumar-hi un nou risc, que és la fallida de Silicon Valley Bank (SVB).

Aquest és un post que raona les conseqüències sobre els mercats pel seu aspecte tècnic, però sí que vull remarcar que les entitats involucrades o que ho puguin estar a la crisi d'SVB són un paquet molt petit si es compara amb la mida del mercat immobiliari de l'any 2008, i que les entitats exposades a la fugida de dipòsits estan assistides des d'aquest diumenge per les mesures conjuntes de la Fed, l'FDIC i el Tresor dels EUA.

És més, bancs de la mida d'SVB, tot i estar dins de les 20 més grans, no estaven sotmesos a supervisió de requeriments de capital per part de la Reserva Federal. El banc central dels EUA es diferencia del BCE en què aquest últim sí que supervisa totes les entitats financeres, siguin de la mida que siguin, siguin sistèmiques o no, i per a la Fed l'SVB no era sistèmic.

Dit això, veurem el que opina el mercat o intentarem analitzar-lo, ja que això és l'important.

Per això, com en altres post, analitzarem la tendència del VIX, que és la volatilitat de l'S&P 500. La volatilitat és més gran com més gran sigui la incertesa sobre l'esdevenir dels esdeveniments.

Si ens fixem en el gràfic diari, el repunt de la volatilitat provocat per la fallida d'entitats no sistèmiques als Estats Units no ha derivat en un nou màxim, sinó que ha portat aquest índex a cotitzar la directriu de màxims decreixents (línia negra), a partir d'ara zona de compra.

Si fem el mateix a la gràfica diària de la renda variable, al gràfic de l'S&P 500 veiem la situació inversa en què es mou la borsa quan la volatilitat toca la zona de compra del VIX (comprar barat i vendre car és la màxima de qualsevol inversor).

Exceptuant el mínim d'octubre, que a la borsa ja va ser creixent comparat amb el de primavera del 2022 passat, una vegada més veiem el comportament invers entre la borsa i la volatilitat, o el que és el mateix, entre la inversió i la por.

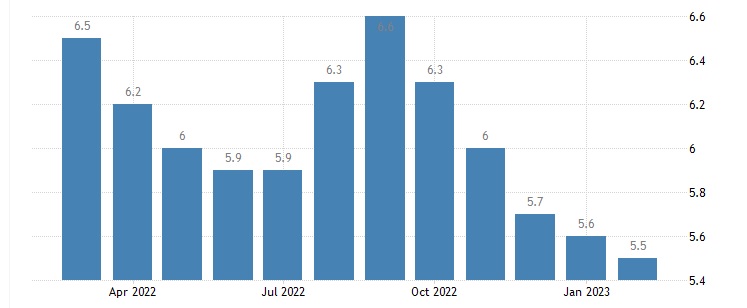

Avui també hem tingut la publicació de la dada d'inflació USA, i encara que sigui més gran del que el mercat descomptava al principi d'exercici, els preus estan disminuint. I comptem que durant els propers mesos la caiguda sigui més gran, cosa que és positiva per a la majoria dels mercats.

Per tant, mentre el VIX no trenqui la zona de compra, les caigudes a la borsa són oportunitats per comprar.

*Marcos Sánchez Cid és gestor financer sènior a Ursus 3 Capital A.V.