El efectivo está siendo el REY este año...eso estaría cerca de cambiar

El efectivo ha estado superando a gran parte del mercado de bonos en 2024, lo que ha dado a la comunidad de “T-bill and chill” un motivo de celebración.

El principal impulsor del desempeño superior del efectivo sobre los bonos ha sido el retraso de la Reserva Federal en los recortes de tasas este año, ya que algunos aspectos de la inflación han demostrado ser más difíciles de controlar de lo esperado.

El efectivo ha generado un rendimiento total del 1,8% este año hasta finales de abril, mientras que los bonos de alto rendimiento, o “bonos basura”, arrojaron alrededor del 0,9%. Los bonos municipales, los valores con grado de inversión y los valores respaldados por hipotecas de agencias han tenido rendimientos negativos.

El efectivo ha superado a gran parte del mercado de bonos este año, pero los inversores no deberían cancelar los bonos mientras la Reserva Federal considera cuándo recortar las tasas, dice la oficina principal de inversiones de la UBS. ICE BOFA, UBS

“La velocidad y magnitud del aumento de las tasas de interés en abril impactaron el desempeño de la renta fija en todos los ámbitos, particularmente aquellos sectores que anteriormente habían demostrado ser resistentes a un entorno de tasas de interés crecientes, como los preferentes, que sufrieron el mayor impacto durante el mes en - 3,85%”, un equipo liderado por Leslie Falconio, jefa de estrategia de renta fija imponible de la oficina principal de inversiones de UBS Global Wealth Management, en una nota a clientes el fin de semana.

Los valores preferentes, un híbrido entre acciones y bonos, tuvieron un rendimiento total de alrededor del 1,1% en el año hasta abril, un mes agitado en el que el rendimiento del Tesoro a 10 años BX:TMUBMUSD10Y saltó a un máximo de 2024 por encima del 4,7%.

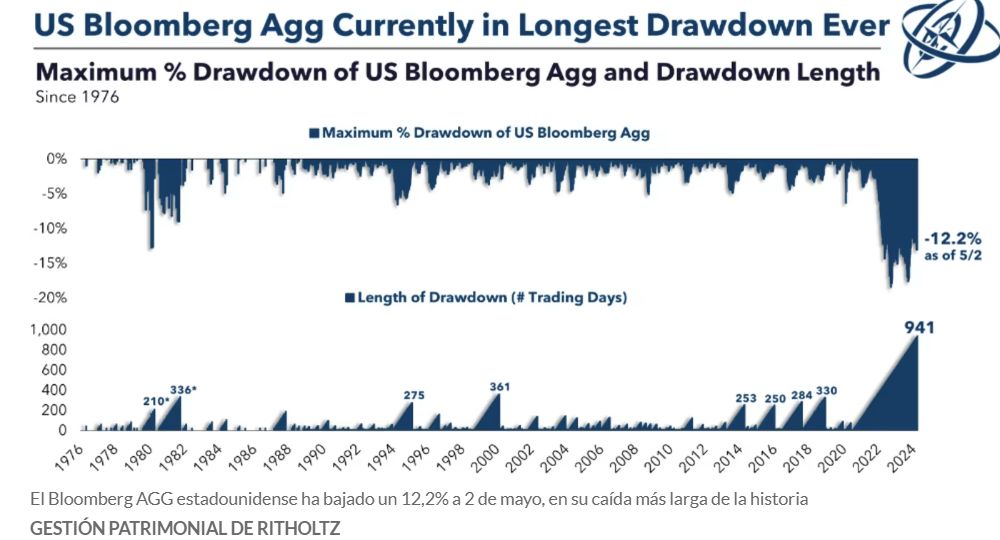

“Cuando las tasas suben rápidamente, los precios de los bonos caen rápidamente”, dijo Ben Carlson, administrador de cartera de Ritholtz Wealth Management, en una nota del domingo a sus clientes, explicando que el índice de referencia Bloomberg Aggregate Bond se ha visto atrapado en su mayor –y más larga– caída. desde sus inicios en 1976.

Si bien el “AGG” experimentó cierta recuperación después de caer más del 18%, todavía estaba con una caída del 12,2% hasta el 2 de mayo, según Carlson.

Aun así, señaló una “falta de inversores que le desmoronen los bonos”, a pesar de que los índices de bonos de mayor duración y los fondos cotizados en bolsa relacionados siguen bajando aún más.

"Las pérdidas son el pasado", dijo Carlson. "Los rendimientos son el futuro". También señaló que en la próxima caída del mercado de valores, los rendimientos actuales de los bonos pueden ofrecer una alternativa para los inversores, como no podían hacerlo en la era anterior de tasas ultrabajas.

Los rendimientos de los bonos en mayo parecen haber encontrado un equilibrio, retrocediendo desde sus niveles más altos del año, después de que el presidente de la Reserva Federal, Jerome Powell, descartara la posibilidad de otra subida de tipos en este ciclo. También dijo que un enfriamiento de la inflación o un debilitamiento inesperado del mercado laboral eran dos escenarios que podrían provocar recortes de tasas.

El rendimiento de los bonos del Tesoro a tres meses BX:TMUBMUSD03M se mantuvo prácticamente estable el lunes, cerca del 5,38%, mientras que la tasa a 10 años estuvo en el 4,48%, según FactSet.

"Seguimos considerando que fijar el carry y la renta compuesta es el mejor impulsor del rendimiento de la renta fija para los próximos meses", escribió el equipo de Falconio, y añadió que aquellos que "no alcanzaron los máximos de octubre de 2023" han tenido otra oportunidad de fijar rendimientos más altos.

"Creemos que esta oportunidad durará poco ya que las tasas tenderán a bajar en los meses de verano".

El S&P 500 SPX subió un 8,3% en lo que va del año, mientras que el Dow Jones Industrial Average DJIA subió un 3% y el Nasdaq Composite Index COMP avanzó un 8,5%, según FactSet.