Wells Fargo Investment Institute aconseja estar a la defensiva, pero listo para atacar

Hasta que se materialice una participación más amplia y se acelere el crecimiento de las ganancias empresariales, Chris Haverland, estratega de acciones globales del Wells Fargo Investment Institute (WFII), cree que tiene sentido que los inversores sigan a la defensiva y se centren en la calidad.

En opinión de WFII, todavía es demasiado pronto para añadir una exposición de baja calidad. "Sin embargo, probablemente aprovecharemos las correcciones añadiendo riesgo en previsión de una mayor participación en el mercado más adelante en el año", escribió Haverland en una nota a principios de esta semana.

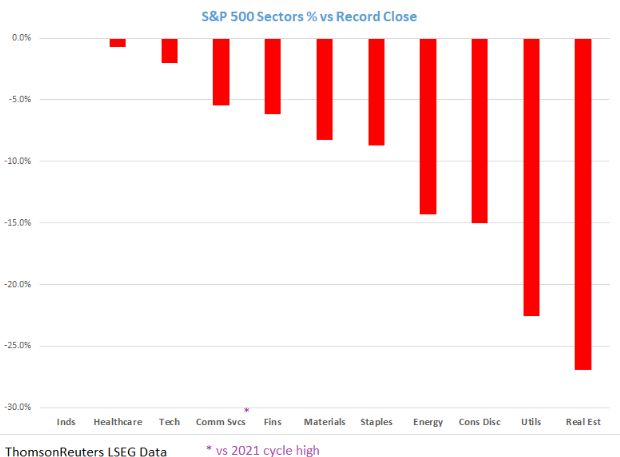

Haverland señala que el desempeño del sector dentro del índice de referencia S&P 500 se ha concentrado. La tecnología fue el principal impulsor de nuevos máximos, habiendo alcanzado su propio máximo histórico este año.

Además, los sectores industrial y sanitario se encuentran en máximos históricos, o cerca de ellos, mientras que la mayoría de los demás sectores han tenido un rendimiento inferior desde sus mínimos.

Aquí hay un gráfico que utiliza datos de LSEG que muestra dónde se encuentra ahora cada sector del S&P 500 frente a su cierre máximo histórico (el sector industrial está en camino de alcanzar un nuevo cierre récord el miércoles. Nota: los servicios de comunicación alcanzaron su máximo histórico en 1999, pero debido a cambios estamos utilizando el máximo del ciclo 2021):

Haverland recomienda recoger beneficios en los sectores tecnológicos y relacionados con la tecnología, como los servicios de comunicación y el consumo discrecional, y redistribuirlos a sectores que puedan beneficiarse de un cambio hacia un liderazgo cíclico (es decir, energía, industria y materiales).

El rango objetivo de fin de año de WFII para el índice S&P 500 es 4.800-5.000. El SPX está cerca del extremo superior de este rango.

En opinión de Haverland, el avance del año pasado ha sido impulsado por la expansión del múltiplo precio/beneficio, con unos beneficios prácticamente estables en 2023. Por lo tanto, cree que el crecimiento de los beneficios es clave si se quiere que haya una trayectoria ascendente continua en los precios de las acciones.

Sin embargo, como las perspectivas económicas están mejorando y es probable que la Reserva Federal flexibilice su política a finales de este año, WFII cree que los inversores pueden buscar agregar exposición a acciones a medida que surjan oportunidades.