Seis gráficos que definieron los mercados en 2023

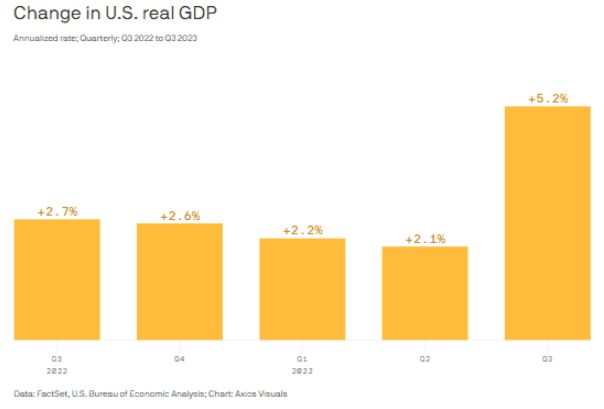

El crecimiento económico de Estados Unidos superó ampliamente las expectativas este año. Por qué es importante: El sorprendente dinamismo de la economía ayudó a mantener altas las ganancias corporativas y muy bajo el desempleo.

Aún más sorprendente fue el hecho de que la inflación se desaceleró drásticamente a pesar de cifras tan sólidas del PIB, logrando (hasta ahora) el "aterrizaje suave" que los economistas alguna vez consideraron casi imposible y sentando las bases para una fuerte recuperación en el mercado de valores.

El S&P 500 logró una recuperación casi total de la fealdad inducida por las tasas de interés en 2022.

El índice de referencia está a sólo un 0,6% de alcanzar un nuevo máximo histórico. El aumento del 24% sigue a una caída del 20% el año pasado.

El panorama general: además de ser el depósito de más de 35 billones de dólares en inversiones de individuos e instituciones, el mercado de valores es tradicionalmente un importante impulsor del estado de ánimo general de los consumidores estadounidenses.

Situación de la situación: Después de un tropiezo en otoño ligado a un fuerte repunte de los rendimientos de los bonos del Tesoro, el mercado avanzó hacia el cuarto trimestre con un impulso significativo.

Detrás del aumento final: Wall Street llegó a creer primero que las subidas de tipos de la Reserva Federal habían terminado y, más recientemente, que se avecinaban recortes significativos en 2024.

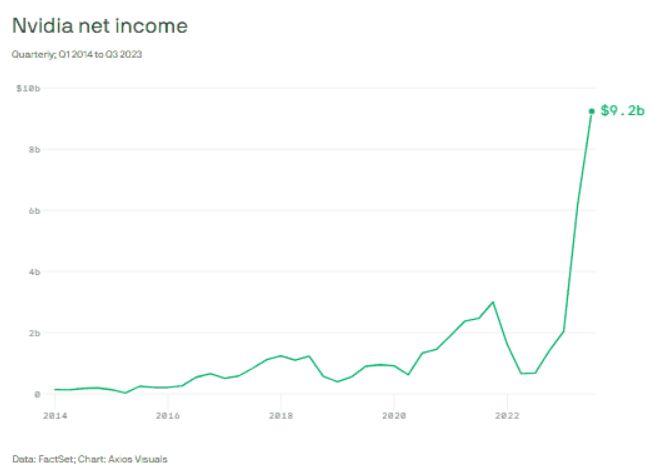

Llegó el boom de la IA, encarnado por el gigante de los chips Nvidia.

Por qué es importante: Si bien gran parte del impulso del mercado de valores se debió a las expectativas de que las subidas de tipos terminarían pronto, el entusiasmo por la inteligencia artificial (derivado de la llegada de ChatGPT) ofreció a los inversores un punto focal para el entusiasmo especulativo.

Acérquese: El ejemplo del inversor orientado a la IA es el fabricante de chips Nvidia, que está obteniendo enormes beneficios en este momento vendiendo silicio (esencialmente los picos y palas de la fiebre del oro de la IA) a quienes hacen grandes apuestas en la tecnología que puede o puede que finalmente no funcione.

Las ganancias de Nvidia han aumentado un ridículo 1200% y su valor de mercado se ha disparado a más de 1,2 billones de dólares.

La conclusión: hace un año, Nvidia tenía poco reconocimiento fuera del mundo tecnológico; ahora, se encuentra entre las filas de gigantes corporativos como Apple, Alphabet y Amazon cuyas valoraciones dominan el mercado de valores estadounidense.

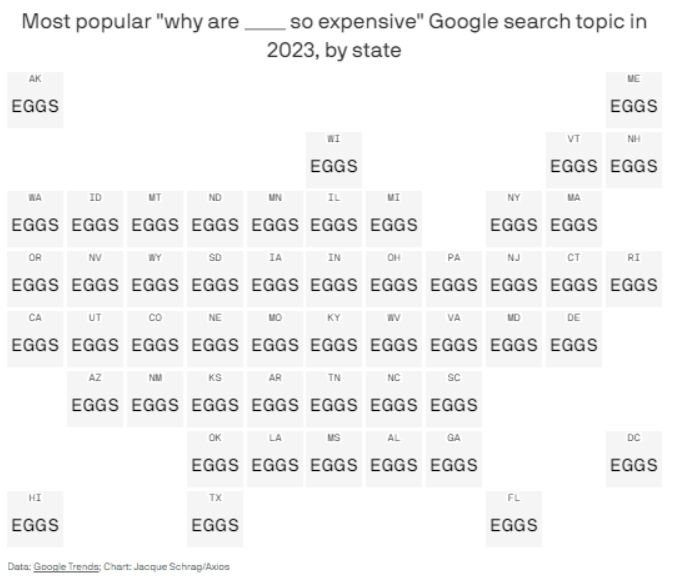

Datos: Tendencias de Google

Los precios de los huevos alcanzaron un máximo de 4,82 dólares la docena en enero y luego comenzaron, ejem, a resquebrajarse, pero la caída de los precios de estos ovoides básicos no frenó la gran crisis estadounidense de precios de los huevos de 2023.

Por qué importa: Esa fue la historia de la inflación este año. Sí, el crecimiento de los precios se desaceleró notablemente y no, la gente no se dio cuenta: los precios siguen siendo bastante altos.

Además, el aumento de los precios de los huevos, aunque indudablemente doloroso para muchos, fue simplemente entretenido, especialmente para los asediados periodistas financieros hambrientos de cocinar yemas de huevo excelentes, es decir, chistes.

El aumento de los precios de los huevos generó algunos de los mejores memes inflacionarios de nuestro tiempo: la industria de la papa incluso intentó hacer que la decoración de papas de Pascua fuera algo común.

Este fue el año en que el mercado inmobiliario se congeló; algunos dirían que se quebró .

Con las tasas promedio de las hipotecas a 30 años alcanzando un máximo de casi el 8% en octubre, las ventas de viviendas alcanzaron su nivel más bajo desde 2010, cuando Estados Unidos estaba saliendo de una crisis inmobiliaria que quebró la economía mundial.

El panorama general: esta vez la historia giró en torno a las tarifas. No sólo la racha histórica de subidas de tipos de la Reserva Federal, sino el notable período de tipos bajos y a la baja que la precedió.

La mayoría de los propietarios existentes aprovecharon esas tasas bajas, que culminaron en el otoño de 2021, cuando se podía obtener una hipoteca a 30 años por un 2,8%.

Cuando las tasas finalmente comenzaron a subir nuevamente, esos propietarios no querían vender, o no podían permitirse el lujo de hacerlo, ya que eso significaría renunciar a su increíble hipoteca.

La conclusión: con tan pocas compras o ventas, es difícil tener una imagen clara del mercado inmobiliario en estos días. Los precios de las viviendas no se han movido mucho; uno esperaría que cayeran, en un entorno de tasas más altas.

La gran pregunta: si la Reserva Federal comienza a recortar las tasas el próximo año, como muchos predicen, ¿volverá a la vida el mercado?

La NAR prevé que las ventas de viviendas usadas aumentarán un 14% el próximo año. Los datos sobre las ventas de noviembre se publicarán el miércoles por la mañana.

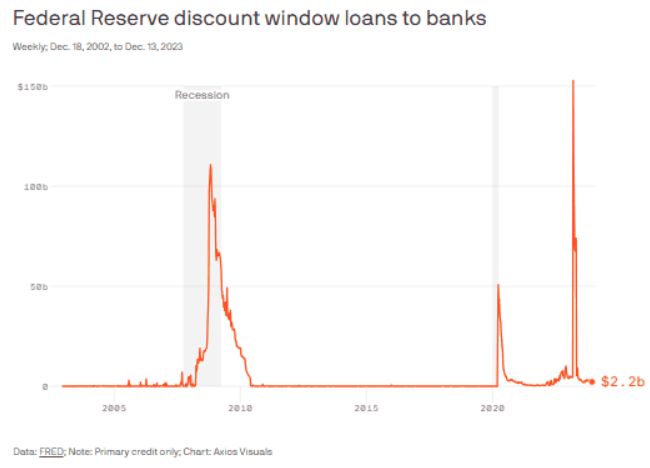

Crisis bancaria

En caso de que lo hayas olvidado, este año tuvimos una crisis bancaria en toda regla. Silicon Valley Bank, First Republic, Signature, Silvergate... todos ellos llegaron a cero, en medio de preocupaciones reales sobre la solvencia del sistema bancario estadounidense.

Por qué es importante: La crisis aparentemente se disipó tan rápido como llegó, a juzgar por la cantidad de préstamos de emergencia concedidos por la Reserva Federal.

Entre líneas: una función central de cualquier banco central es ser el prestamista de último recurso: "prestar libremente contra una buena garantía a un tipo de penalización", en las inmortales palabras de Walter Bagehot ,

El grado en que esto está sucediendo es un muy buen indicador de la cantidad de estrés en el sistema bancario.

La ventanilla de descuento de la Reserva Federal es su principal forma de otorgar préstamos a bancos solventes durante una crisis, y esas crisis a menudo coinciden con recesiones.

En cifras: la cantidad que la Reserva Federal prestó en crédito primario de ventanilla de descuento alcanzó un máximo de 111 mil millones de dólares en octubre de 2008, durante la crisis financiera mundial, y luego nuevamente a 51 mil millones de dólares en marzo de 2020, en el punto álgido del pánico por el COVID-19.

En marzo de 2023, la crisis bancaria de este año superó los dos picos anteriores, alcanzando un máximo de 153.000 millones de dólares.

Sin embargo, cabe destacar que no hubo recesión y la crisis se disipó rápidamente, en parte gracias a la Reserva Federal.

Nuestra burbuja de pensamiento: La crisis fue causada en parte por las acciones de la Reserva Federal, al menos en la medida en que el rápido aumento de los rendimientos provocó que el valor de las carteras de bonos y préstamos de los bancos (sus activos) se desplomara. Pero la crisis también fue contenida con éxito por la Reserva Federal.

Fuente: Axios