Por qué algunos de los mayores alcistas de Wall Street siguen esperando una recesión en 2024 y 4 inversiones que recomiendan ahora mismo

Después de un año de crecimiento constante y resiliente, la economía estadounidense finalmente caerá en una recesión en 2024. Esa no es una advertencia de los bajistas: es el último mensaje de dos de las firmas de inversión más optimistas de Wall Street.

El consenso en Wall Street es que las acciones generarán subidas sólidas el próximo año a medida que la economía estadounidense siga creciendo, apenas 12 meses después de que una desaceleración fuera vista ampliamente como inevitable.

Pero los economistas de BMO Capital Markets y Deutsche Bank esperan una leve contracción del crecimiento para finales de 2024, incluso cuando los estrategas de mercado de ambas firmas también predicen que el S&P 500 subirá un 12% a 5.100.

- Se espera que las ganancias corporativas impulsen los mercados al alza, no los recortes de tipos

Los alcistas no suelen ser escépticos sobre el crecimiento económico, que suele estar correlacionado con ganancias corporativas más sólidas y, por extensión, mayores retornos de las acciones.

Eso cambió en 2023, cuando los inversores empezaron a ver las buenas noticias como malas noticias, y viceversa.

Los mercados vieron los datos sólidos sobre la economía o la inflación como una amenaza para las acciones, ya que respaldaban tasas de interés elevadas, que arrastran a la baja los múltiplos de beneficios. Por el contrario, se pensaba que unas lecturas más débiles justificaban menos subidas de tipos y, en última instancia, incluso recortes de tipos que impulsaran la valoración.

Algunos en los mercados están tan hambrientos de tasas de interés más bajas que en realidad darían la bienvenida a una recesión. Pero si bien los recortes de tasas ayudarían a las acciones, el crecimiento negativo es históricamente un enorme obstáculo para los beneficios empresariales.

"Las tasas no alcanzan su punto máximo por buenas razones: lo hacen por razones tristes para los inversores en acciones", dijo a la CNBC Chris Grisanti, estratega jefe de acciones de MAI Capital Management.

Sin embargo, BMO y Deutsche Bank no son principalmente optimistas porque creen que se avecinan recortes de tipos. De hecho, mientras BMO cree que los tipos de interés bajarán en la segunda mitad del año, Deutsche Bank no apuesta por recortes en 2024.

"Aunque vemos que la desinflación continúa, esperamos que el fantasma de la inflación de la década de 1970 se repita y la propia función de reacción pasada de la Reserva Federal impida cualquier recorte significativo de las tasas a menos que y después de que el crecimiento se desacelere significativamente", escribió en una nota Binky Chadha, jefe de estrategia de acciones del Deutsche Bank en Estados Unidos, sobre su perspectiva para 2024.

Tanto BMO como Deutsche Bank creen que las mayores ganancias empresariales serán el principal impulsor de la rentabilidad de las acciones el próximo año, incluso si el crecimiento económico decepciona.

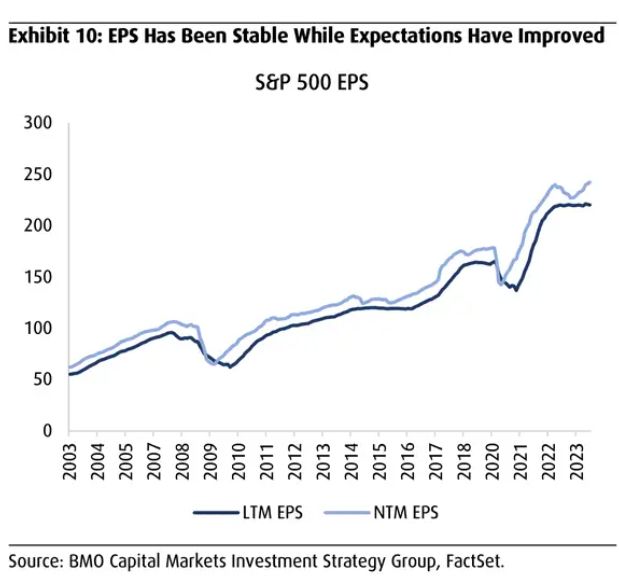

El escenario base de BMO es un crecimiento de las ganancias empresariales del 13,6% que se produce a pesar de una "recesión sólo de nombre", lo que significa que habrá una breve contracción económica sin un aumento significativo en el desempleo.

BMO espera que el crecimiento de los beneficios continúe hasta 2024

"Los datos del mercado laboral siguen siendo notablemente resistentes, y los niveles de empleo son los que casi siempre determinan qué tan buenas o malas están las cosas en la economía desde nuestra perspectiva", escribió Brian Belski, estratega jefe de inversiones de la empresa, en una nota sobre sus perspectivas para 2024.

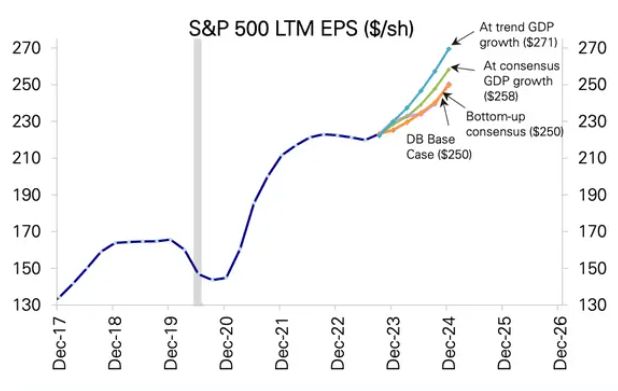

Deutsche Bank también espera un crecimiento de beneficios de dos dígitos en un contexto económico más débil.

"Para 2024, la visión de la economía estadounidense con una recesión leve y corta en Estados Unidos implica 250 dólares (+10%)", escribió Chadha en referencia a las ganancias empresariales del S&P 500. "Si, en cambio, conseguimos un crecimiento del PIB algo superior a la tendencia, que se superó en los últimos cinco trimestres, veremos un beneficio por acción de 271 dólares (+19%)".

Crecimiento de las ganancias empresariales pronosticadas por Deutsche Bank en 2024

Mientras que la falta de preocupación de BMO por la economía se debe a la continua tensión en el mercado laboral, la opinión del Deutsche Bank es que una desaceleración ya se tiene en cuenta en las valoraciones de las acciones. Los mercados miran hacia el futuro, por lo que si llega una recesión leve en 2024, es posible que los inversores no pestañeen.

"Esperemos una caída moderada en torno a una desaceleración/recesión", escribió Chadha. "Como hemos argumentado, dado que se anticipa ampliamente y se espera que sea leve y breve, sólo vemos un descenso de las acciones modesto y de corta duración".

- 4 sectores principales a los que apuntar ahora

Aunque tanto BMO como Deutsche Bank creen que es más probable que se produzca una recesión, recomiendan diversificar las carteras para aprovechar las ventajas de una amplia variedad de resultados.

"Creemos que los inversores necesitarán poseer un poco de 'todo' y no inclinarse demasiado en una dirección u otra desde una perspectiva de sector, estilo y tamaño, un marcado contraste con las tendencias que prevalecieron durante 2023", escribió Belski.

BMO tiene dos sectores preferidos para 2024: finanzas y tecnología de la información.

Los inversores temen en gran medida a las empresas financieras después de las crisis bancarias regionales de este año, que han hecho que el grupo sea más barato que en cualquier otro momento desde 2009, escribió Belski. Las finanzas son el mejor valor en los mercados, escribió, añadiendo que las grandes empresas del sector son especialmente atractivas.

Las acciones tecnológicas han dominado el mercado este año y pueden volver a hacerlo en 2024, escribió Belski. Prefiere las acciones de "tecnología de consumo básico", es decir, aquellos que ofrecen bienes y servicios que son valiosos en cualquier entorno, incluida una economía más débil.

Deutsche Bank está de acuerdo con la propuesta financiera de BMO y también está sobreponderado en los sectores de materiales y consumo cíclico, que son opciones poco convencionales si el crecimiento flaquea. Sin embargo, Chadha argumentó que ya tienen en el precio la negatividad y se beneficiarán de un rápido repunte.

"Seguimos sobreponderados en el sector financiero y en el de consumo cíclico, ya que ya están valorados para una recesión y son el mayor beneficiario de una eventual recuperación", escribió Chadha. "Volvemos a sobreponderar los materiales en un ciclo de crecimiento y caída del dólar".

Sorprendentemente, la empresa alemana está infraponderada en sectores defensivos, al menos hasta que caigan los rendimientos de los bonos. Chadha y compañía también son neutrales con respecto a las acciones tecnológicas debido a sus valoraciones exageradas (especialmente en las acciones de crecimiento de gran capitalización), así como a las acciones en los sectores energético e industrial.