NVIDIA frente a las burbujas del mercado y CISCO

Ben Laidler, estratega de mercados globales de la plataforma de inversión y trading eToro

NVIDIA: NVIDIA, el gigante de los semiconductores y la inteligencia artificial, presenta sus resultados el miércoles tras el cierre del mercado y el consenso apunta a unos ingresos de más de 20.000 millones de dólares, más del triple de lo que obtuvo el año pasado por estas fechas.

Es probable que tenga que hacerlo mejor, ya que las acciones han subido casi un 50% desde el 1 de enero y las expectativas de los inversores son altas. El mercado en general también está conteniendo la respiración con el rendimiento de la gran tecnología de los 7 magníficos y la concentración de beneficios muy alta. Pero la posición a corto plazo de NVIDIA en el mercado de chips para GPU es dominante. Sus clientes están bien financiados. Su valoración es poco exigente, y las comparaciones con CISCO en la época de las puntocom o con la burbuja tecnológica en general parecen exageradas por ahora.

BURBUJAS: Son evidentes en retrospectiva, pero difíciles de ver en el momento. Utilizamos ideas del libro Boom and Bust sobre las características comunes de siglos de burbujas.

1) El "oxígeno" o la comerciabilidad de los activos. Esto está claramente presente, ya que NVDA es el tercer valor más importante del S&P 500 y los 7 magníficos representan el 30% del índice.

2) "Combustible" o fácil disponibilidad de dinero y crédito. Esto no es así. Los tipos de interés en EE UU están en máximos generacionales y la rentabilidad de la deuda a 10 años es la más alta desde 2008.

3) "Calor" o especulación de los inversores. Tampoco existe. NVIDIA adelante. El PER es inferior a 35 veces y el sentimiento de los inversores en general es mediocre. El mercado está desequilibrado y concentrado. Pero no es una burbuja.

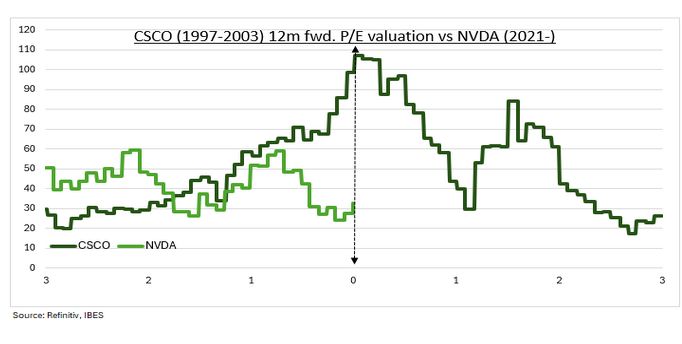

CISCO: El gigante de los equipos de redes de Internet fue el par de "pico y pala" de NVIDIA en el boom de las puntocom de los 90, pero también se ha convertido en un cuento con moraleja, ya que su cotización actual sigue estando muy por debajo de su máximo del año 2000, hace 24 años. Y ello a pesar del auge de Internet y de que sus beneficios se han multiplicado por siete desde entonces. Esto se debió a que los inversores pagaron en exceso con la valoración fwd. El PER de CISCO era de 107 veces en su máximo de 2000. Ahora es más de tres veces NVIDIA (véase el gráfico), lo que refleja sus ya de por sí sólidos beneficios. Uno de los riesgos actuales de la empresa es que sus clientes se conviertan en competidores. También existe la posibilidad de que China quede fuera de los límites o de que el crecimiento se ralentice al pasar de la formación de modelos a la inferencia.