Los traders están asustados con las acciones tecnológicas, y su preocupación podría ser un desastre para el mercado

Las acciones tecnológicas han sufrido un duro castigo recientemente. Después de un prolongado periodo en las que fueron las principales responsables de impulsar a los índices mundiales, se han convertido en una gran carga para el mercado.

Desde principios de septiembre, el sector tecnológico de Estados Unidos ha caído más del 11%, casi el doble del índice de referencia S&P 500, que no ha sido precisamente un faro de fortaleza en sí mismo. Y como si ese bajo rendimiento no hubiera sido lo suficientemente malo, los traders parecen estar preparados para una mayor convulsión.

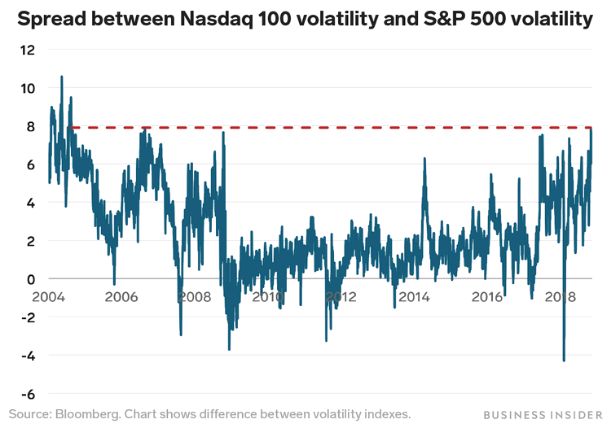

Como muestra este gráfico, la diferencia entre el índice de Volatilidad Nasdaq de Cboe, o VXN, que replica la volatilidad del Nasdaq 100 de alta tecnología, y el índice de volatilidad del S&P 500, conocido como VIX, es la más amplia desde 2004.

Lo que eso significa es que los traders están ahora más nerviosos sobre el sector tecnológico que en los últimos 14 años, en relación con las oscilaciones de precios del mercado general.

Dado que una mayor volatilidad significa una mayor probabilidad de importantes pérdidas, y debido a que los indicadores de volatilidad se mueven de manera inversa a sus índices subyacentes aproximadamente el 80% del tiempo, es una señal muy negativa para los mercados.

En caso de que no esté de acuerdo con este razonamiento, considere lo que sucedió la última vez que esta diferencia en la volatilidad alcanzó ese aire enrarecido. Como puede ver en el gráfico anterior, ese fue el período justo antes de la crisis financiera más reciente.

Una reciente encuesta del Bank of America entre 225 gestores de fondos con $ 641 mil millones en activos bajo gestión mostró que los inversores en realidad ya estaban empezando a deshacerse de parte de sus acciones tecnológicas. Solo el 18% de ellos estaba sobreponderado en el sector, que es el nivel más bajo desde febrero de 2009.

Pero los datos de BAML muestran que aún hay peligro. La firma encuentra que las operaciones más populares entre gestores de fondos es poseer el consorcio mega-cap conocido como FAANG (Facebook, Amazon, Apple, Netflix y Google) y BAT (Baidu, Alibaba y Tencent).

Cuando una operativa está tan concurrida, puede haber fuertes caídas en caso de que los traders quieran salir de sus posiciones al mismo tiempo. Es una fuerza que se alimenta de sí misma. Cuanto más invierten las personas, más duele cuando las cosas salen mal. Es posible que los inversores vean ese destino y se posicionen en consecuencia.

La precaución que rodea a las acciones tecnológicas también se extiende a los inversores más prestigiosos del mundo.

Alicia Levine, estratega jefe de mercado de BNY Mellon Investment Management, donde supervisa 2 billones de dólares, dijo recientemente a Business Insider que las acciones de alta capitalización se habían convertido en una trampa para los inversores que buscan replicar anteriores éxitos.

Mientras tanto, Daniel Needham, el director de inversiones de Morningstar Investment Management que gestiona 207 mil millones de dólares, dice que los inversores simplemente están recogiendo ahora los malos hábitos de pagar de más por las grandes acciones tecnológicas.

Al final, las señales de advertencia están ahí, y los nervios de los inversores se desgastan cada vez más. Solo el tiempo dirá si se producirá un profundo ajuste en la tecnología, uno que podría sacudir a todo el mercado hasta sus cimientos.

fuentes: Joe Ciolli - BI