Llegan las tierras altas más soleadas del mes de octubre

Ben Laidler, estratega de mercados globales de eToro

PERSPECTIVAS: Esperamos que la fiebre de los mercados se disipe en octubre a medida que las múltiples presiones del "muro de la preocupación" empiecen a remitir y la estacionalidad se vuelva positiva. Los inversores han pasado un verano miserable, pero vemos que la subida de los precios del petróleo y de los rendimientos de los bonos se atenuará a medida que EE. UU. se ralentice en el cuarto trimestre.

A ello puede contribuir la huelga de la UAW, el aparentemente inevitable cierre del Gobierno y el reinicio de los pagos a los estudiantes. La economía estadounidense tiene el ímpetu de "excepcionalidad" para aguantar esto, y debería ser un alivio para los inversores en apuros. La temporada de resultados del 3T puede ser un catalizador positivo, con el fin de la "recesión" de beneficios y el mercado descansando de la Fed hasta noviembre...

SEPTIEMBRE: Hemos asistido a la construcción de un "muro de inquietud", con el petróleo a más de 90 $/bbl. actuando como un "impuesto" al consumo y una preocupación inflacionista, y la rentabilidad de los bonos estadounidenses a 10 años repuntando hasta el 4,5% y presionando fuertemente las valoraciones revalorizadas. La escalada de la huelga automovilística de la UAW afecta a una cuarta parte de la industria manufacturera estadounidense, el cierre del Gobierno federal amenaza a una cuarta parte de la economía y 28 millones de personas deben reiniciar el pago de sus préstamos estudiantiles. Además, los inversores lidiaron con la peor estacionalidad del año. El S&P 500 perdió un 5% y la volatilidad del VIX se disparó un tercio. El dólar subió a máximos de nueve meses como "refugio seguro", mientras que el Bitcoin se mantuvo al margen. Se reabrieron los mercados de OPV, desde ARM hasta CART, y la empresa de adelgazamiento NVO desbancó a la lujosa LVMH como mayor valor europeo.

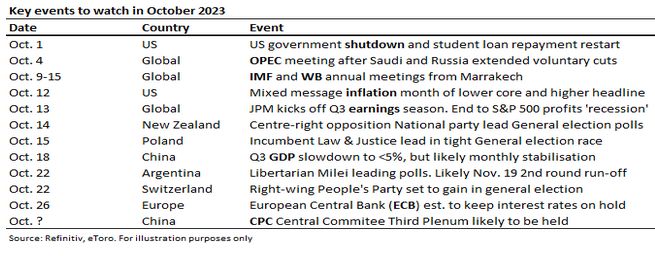

OCTUBRE: La atención se centra en los vientos en contra para el crecimiento de EE.UU. derivados del cierre del Gobierno, las huelgas y el pago de los préstamos estudiantiles. Un calendario electoral mundial cargado, desde Polonia hasta Argentina, que se inclina hacia el populismo y la derecha. El inicio de una temporada de resultados del tercer trimestre crucial que probablemente anuncie el final de la reciente "recesión" de beneficios, en la que sólo caerán los beneficios de las materias primas y la sanidad. Los beneficios deben tomar el relevo de las valoraciones a la hora de impulsar el mercado. La Reserva Federal está de descanso hasta el 1 de noviembre, y los futuros apuntan con fuerza a una nueva pausa en la subida de tipos, ya que el próximo informe de inflación ofrece otro mensaje contradictorio. La estacionalidad histórica de la renta variable mundial pasa del -1,1% al +0,9%”.