La curva de rendimiento está invertida pero la recesión aún no aparece

Dado que la curva de rendimiento se ha invertido, lo que se considera un indicador confiable de recesión, para la mayoría de los inversores se ha iniciado el reloj para saber cuándo ocurriría la desaceleración económica, pero la economía se ha mantenido resistente.

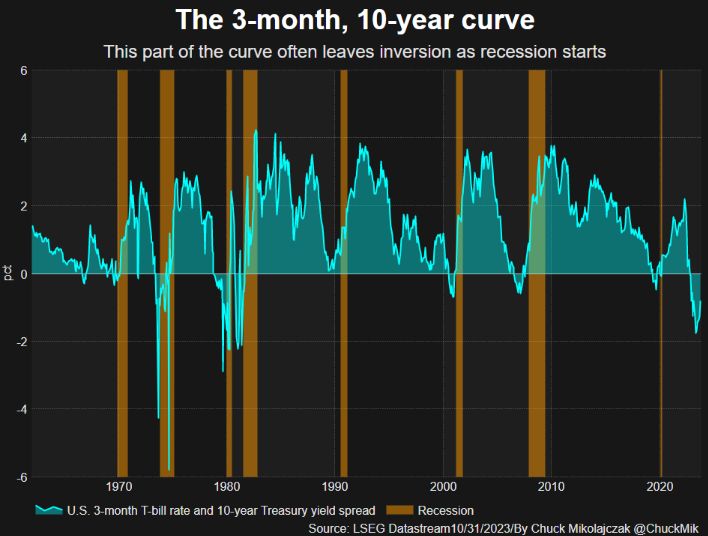

Luis Alvarado, analista de renta fija global del Wells Fargo Investment Institute (WFII), dijo en una nota que tanto los diferenciales de 2 y 10 años como los de 3 meses y 10 años han cumplido dos criterios que han demostrado ser útiles. tienen un excelente historial en la predicción de recesiones (una magnitud significativa de 25 puntos básicos y una duración de más de cuatro semanas), entonces, ¿por qué la recesión no se ha materializado?

Alvarado dijo que si bien el hecho de que las tasas de corto plazo superen las tasas de largo plazo no desencadena una recesión, sí podría enviar una señal. Y si bien podría ayudar a identificar un problema en la economía, no es infalible y no "indica el momento exacto sobre qué tan rápido pueden cambiar las condiciones".

Si bien la curva de rendimiento se invirtió antes de cada una de las últimas ocho recesiones desde 1960, Alvarado señala que también sirvió como un falso positivo para una recesión a mediados de la década de 1960, cuando una inversión fue seguida por una desaceleración de la economía, pero no una recesión oficial. lo cual no ocurrió hasta 1969, o más de tres años después de la inversión inicial.

Además, la recesión de 2020 estuvo precedido por una inversión, pero Alvarado dijo que la firma no "cree que las curvas de rendimiento predigan shocks inesperados como una pandemia". En seis de las últimas ocho recesiones, Alvarado dijo que es importante señalar que la curva de rendimiento se volvió positiva ligeramente antes o justo en el momento en que apareció la recesión e históricamente Estados Unidos nunca ha comenzado y terminado una recesión con una curva invertida, siendo positiva cada vez desde 1962.

La curva se ha vuelto menos invertida durante el último mes a medida que los rendimientos a largo plazo han subido, y Alvarado dijo que el escenario base para el WFII es que la Reserva Federal mantendrá las tasas altas por más tiempo, con un "alto obstáculo" para recortar las tasas, lo que resultará en que la mayor parte del aumento se debe a mayores rendimientos a largo plazo.

Si bien el aumento de los rendimientos en los últimos tres años no ha sido favorable para los rendimientos de la renta fija, dijo Alvarado, "los rendimientos de los bonos del Tesoro estadounidense a largo plazo en los niveles actuales nos parecen atractivos, especialmente dadas nuestras expectativas de una recesión estadounidense en el horizonte. " La aversión al riesgo debería conducir a una demanda de refugio seguro en instrumentos como los bonos del Tesoro y Alvarado cree que la Reserva Federal está cerca del final de su ciclo de ajuste y probablemente recortará las tasas si se materializa una recesión.

"En ambos casos, esperamos que los bonos en los extremos corto y largo de la curva eventualmente vean alguna apreciación de precios. Mientras tanto, los inversores pueden considerar pagos de intereses más atractivos en comparación con los últimos 15 años", dijo Alvarado.