Estos son los 3 gráficos más importantes que vigilar este mes

Al centrarnos en gráficos mensuales a largo plazo, la idea es dar un paso atrás y poner las cosas en el contexto de sus tendencias estructurales. Este es fácilmente uno de los ejercicios más valiosos, ya que nos obliga a dejar de lado el ruido del día a día y simplemente examinar los mercados desde un punto de vista de "panorama general". Con eso, como telón de fondo, profundicemos y discutamos tres de los gráficos y/o temas más importantes de este mes.

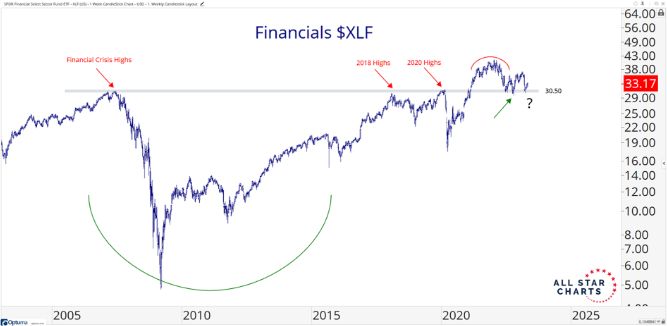

1. ¿Puede el sector bancario aguantar el soporte?

Cuando se trata del sector financiero, la volatilidad sigue siendo alta a medida que los bancos regionales continúan cayendo. Sin embargo, los máximos previos a la crisis financiera en el sector financiero de gran capitalización SPDR (XLF) permanecen intactos. Esto es enorme, y para los alcistas, debe seguir siendo así.

Este nivel representa donde las finanzas alcanzaron su punto máximo durante los ciclos anteriores en 2007, 2018 y 2020, lo que lo convierte en un área crítica de interés.

Como puede ver, el precio se ha mantenido por encima de este nivel de alrededor de 30,50 desde hace algún tiempo.

Estamos convencidos de que el debilitamiento del sector financiero no desencadenará una caída más amplia del mercado mientras el XLF se mantenga por encima de sus máximos previos a la crisis financiera. Esa es la línea en la arena para los alcistas. Sin embargo, si rompemos esta zona de soporte, habrá un daño estructural significativo e implicaciones bajistas para el mercado en general.

2. El petróleo crudo se desliza por las grietas

El petróleo crudo continúa socavando sus máximos del ciclo anterior antes de recuperarse rápidamente para reparar el daño. De hecho, vimos que el crudo cayó a los 60$ tanto en marzo como nuevamente la semana pasada. Sin embargo, en ambos casos, los alcistas intervinieron casi de inmediato para salvar la situación. Si estos son o no comienzos en falso o movimientos fallidos es la gran pregunta. Por ahora, parecen ser movimientos fallidos.

En el gráfico mensual a continuación, observe cómo el crudo acaba de registrar su primer mes positivo en abril luego de cinco meses de pérdidas:

Tal vez este sea el comienzo de algo, ya que esta vela mensual verde también simboliza el seguimiento alcista de la vela morada de marzo.

Para nosotros, se trata de los máximos de 2018 para el crudo. El pico del ciclo anterior marca nuestra línea en la arena. Cuando combinamos este nivel con los mínimos de 2022, tenemos una zona crítica de interés entre 70-75.

Si estamos por encima, el sector petrolero obtiene el beneficio de la duda. Si estamos por debajo, estaríamos fuera y buscando más desventajas de todo el grupo.

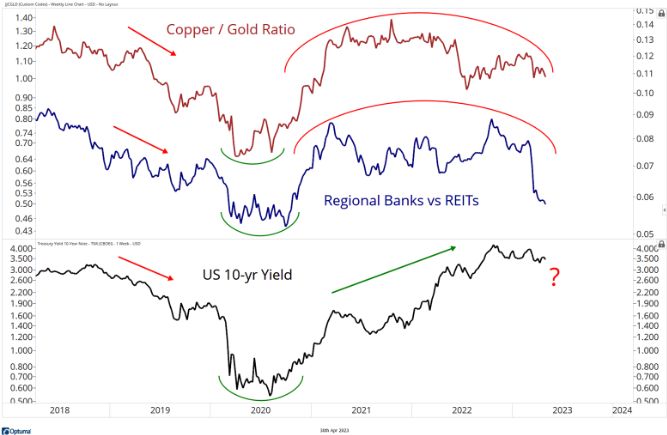

3. Índices clave entre mercados

Powell ha hablado, entonces, ¿finalmente se girarán a la baja las tasas de interés?

A pesar de que los índices clave entre mercados sugieren un máximo a medio plazo en las tasas de interés durante más de un año, los rendimientos siguen elevados.

Los índices Cobre versus Oro y Bancos Regionales versus REIT brindan excelentes ejemplos:

Observe que ambos índices alcanzaron su máximo a mediados de 2021, junto con muchos activos cíclicos. Pero sus desarrollos actuales implican que las tasas no solo han alcanzado su punto máximo, sino que probablemente se girarán en las próximas semanas y meses.

Para ser justos: la relación Cobre/Oro se mantiene dentro de un rango más amplio. Sin embargo, está bajando. Y los bancos regionales no pueden captar una oferta en términos absolutos o relativos. Eso nunca es bueno.

Estas no son características de un entorno de tipos al alza. Según el gráfico anterior, parece más una cuestión de cuándo y no de si, los rendimientos bajarán.

(fuentes AllStarCharts A. Depablos)