El mayor fondo de cobertura del mundo señala el "santo grial" que podría proteger a los inversores

El fondo de cobertura más grande del mundo por activos advirtió a sus clientes que no deben apostar por un repunte continuo e indiscutido de las acciones estadounidenses, y ofreció lo que llamó el "santo grial" de la protección de cartera.

“Los inversores están más concentrados que nunca en las acciones, especialmente en las estadounidenses. Están apostando, implícita o explícitamente, a que las acciones estadounidenses seguirán ganando, como lo han hecho durante las últimas décadas. Pero las valoraciones son mucho más altas que cuando las acciones comenzaron esta racha alcista”, escribió Karen Karniol-Tambour, codirectora de inversiones de Bridgewater Associates, en una nueva nota a los inversores que se publicó el jueves.

“Trump quiere que Estados Unidos gane, pero ¿seguirán las acciones estadounidenses generando retornos descomunales, incluso cuando la victoria de Estados Unidos ya está incorporada en su precio?”, preguntó Karniol-Tambour.

Wall Street también registró nuevos cierres récord el miércoles . El optimismo continuo sobre la economía y la tecnología de inteligencia artificial, las esperanzas de que la Reserva Federal reduzca los recortes de las tasas de interés y el optimismo en torno a la administración entrante del presidente electo Donald Trump han impulsado a Wall Street.

El objetivo no es que los inversores sepan cuándo terminará la racha positiva de Wall Street, sino invertir en algunos activos diversificados que amortigüen el golpe para las carteras, dice Karniol-Tambour. Y una combinación de inversiones que han funcionado durante las recesiones del pasado puede ayudar a lograr ese "santo grial" para los inversores, añade.

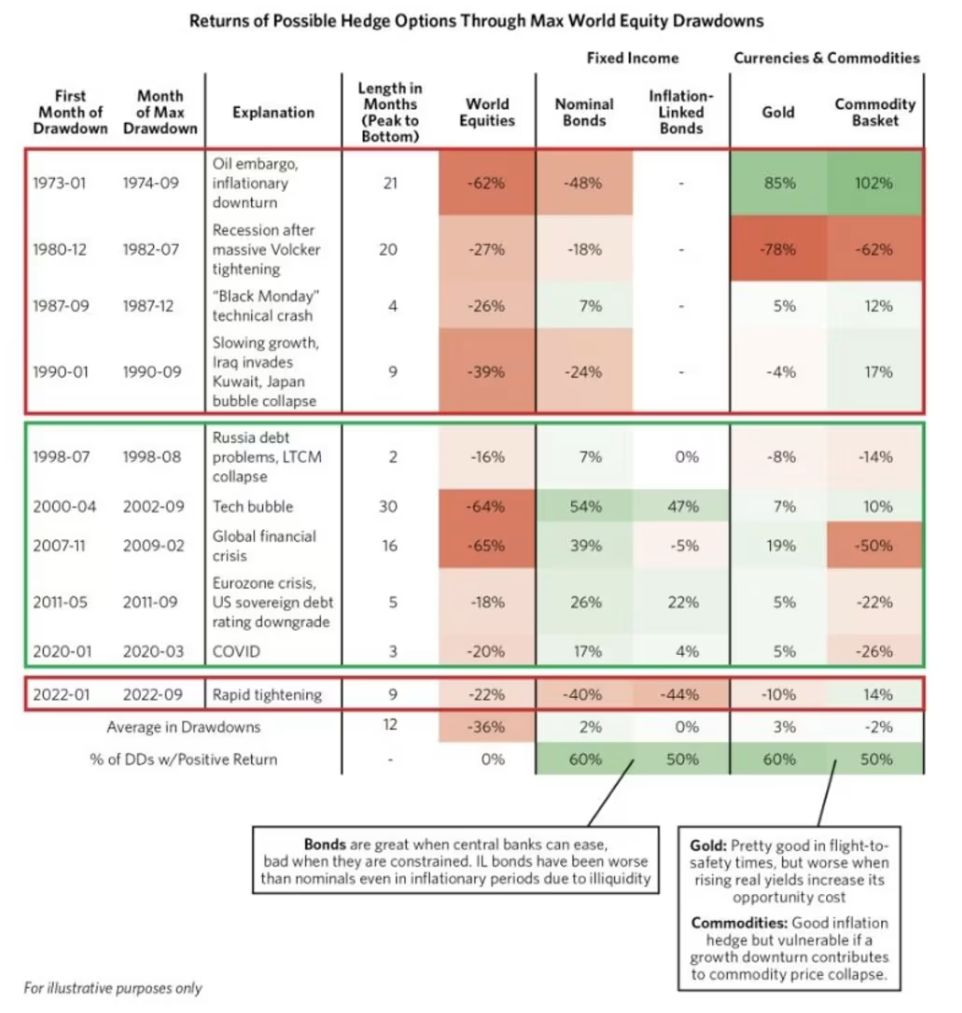

Señaló una investigación de Bridgewater que analizó los 10 casos desde 1970 en los que las acciones mundiales cayeron más del 10% y qué inversiones funcionaron mejor como diversificadores en ese momento. Los autores expusieron sus hallazgos en la siguiente tabla:

Esos retrocesos se dividen en dos grupos, el primero vinculado a los “riesgos de crecimiento”, como los que se produjeron durante la década de 2000 a partir del estallido de la burbuja puntocom, la crisis financiera mundial, la crisis de la eurozona y la pandemia de COVID. “Los bonos fueron un diversificador muy eficaz, porque la baja inflación permitió a la Fed relajar su política”, dijo Bridgewater; esos períodos se ven en verde en el gráfico.

El segundo grupo (las caídas de los precios de las acciones en los años 1970, 1980 y 1990, más 2022) se debió a una mayor inflación que llevó a la Fed a subir las tasas de interés. Durante estos períodos, los bonos demostraron tener un desempeño deficiente y, en cambio, el mejor diversificador fue una canasta de materias primas que ayudó a capturar la inflación. Esos períodos están en rojo en el gráfico.

La lección aquí es que no se puede contar con ningún activo durante una caída de las acciones, dijo Bridgewater. ¿Y cuál es el “santo grial”?

“Tener una combinación de bonos y materias primas probablemente nos permitirá diversificarnos ante las posibles caídas de las acciones que podamos experimentar, sin tener que pagar una prima por esa protección”.