Cinco cosas que los inversores han aprendido este año

El efectivo ya no es basura, pero el costo de oportunidad podría ser mayor de lo que cree. Un breve resumen del concepto sería: 1) Los inversores experimentan un mal resultado. 2) Los inversores se anclan emocionalmente a ese resultado y 3) Les impide actuar racionalmente en el futuro. El año pasado fue uno de esos malos resultados: el mercado de valores experimentó su peor año en una década, y los inversores están teniendo dificultades para deshacerse de ese sentimiento.

El mercado ha subido casi un 30 % desde octubre, lo que, en teoría, significa que hemos entrado en un nuevo mercado alcista. Sin embargo, a muchas personas simplemente no les importa: las cicatrices del año pasado todavía están frescas.

Al tomar el pulso a los inversores institucionales se descubre que muchos siguen siendo pesimistas sobre las perspectivas del mercado. Según el Marquee QuickPoll de junio, que encuestó a casi 900 inversores institucionales, solo el 3% de los inversores se clasifican a sí mismos como "alcistas".

Pregunta de la encuesta: ¿Cuál es su opinión sobre los activos de riesgo?

En resumen, muchos inversores no parecen estar poniendo mucha fe en este repunte. Vemos esto en los flujos de acciones, que siguen siendo moderados y muy por debajo del ritmo del año pasado.

Un punto de discordia: el efectivo está rindiendo más de lo que ha hecho en una década, entonces, ¿valen la pena las acciones?

La respuesta sigue siendo sí.

Pero es una pregunta justa. Usando bonos del Tesoro a tres meses como un proxy de efectivo, los inversores pueden ganar más del 5% en efectivo. Este es el rendimiento más alto desde 1995.

Hace solo dos años, los bonos del Tesoro a tres meses no rendían nada. El entorno cambió a toda prisa.

Afirmando lo obvio, se siente cómodo ganar un 5% en efectivo mientras se asume una fracción del riesgo de las acciones. Pero lo que se siente cómodo a menudo no te llevará a donde quieres ir. Si bien tener efectivo puede hacerte sentir bien a corto plazo, el historial a largo plazo de esa decisión podría tener un gran impacto negativo.

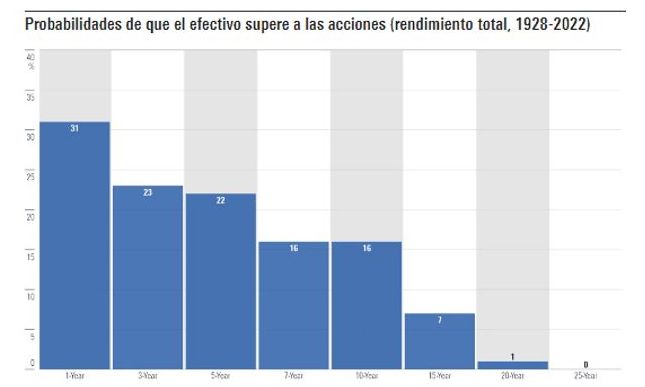

Desde 1928, el efectivo ha vencido a las acciones el 31% de las veces durante un período de un año. Pero a medida que pasa el tiempo, la posibilidad de que el efectivo supere a las acciones se reduce significativamente. De hecho, nunca ha habido un período de 25 años en el que el efectivo haya superado al mercado de valores.

Estos datos no son particularmente profundos. El mercado de valores sube con más frecuencia de lo que baja, por lo que la mayoría de las veces, las acciones superarán al efectivo.

¿Cuánto les está costando a los inversores sentarse en efectivo?

A corto plazo, el costo de oportunidad de sentarse en efectivo es muy bajo. En promedio, el efectivo solo tiene un rendimiento inferior al del mercado de valores en un 8% durante períodos de un año. Pero el diferencial aumenta exponencialmente con el tiempo.

Durante un período de cinco años, la diferencia entre acciones y efectivo es más del 50%. Durante 20 años, es más del 700%.

La lección es clara: el costo de oportunidad de sentarse en efectivo es enorme y crece con el tiempo.

Ciertamente hay advertencias que hacer. Algunos inversionistas tienen necesidades de efectivo a corto plazo (ahorrar para una casa, pagos de matrícula, etc.) y ese dinero no debería estar en el mercado. Este es un ambiente bienvenido para ese tipo de situaciones. Pero para aquellos con horizontes temporales más largos, a pesar de las tasas más altas, el efectivo no debe considerarse un sustituto de las acciones.

Invertir es un juego en el que el éxito generalmente sigue a aquellos que piensan usando probabilidades, en lugar de certeza.

No existen asignaciones ni momentos perfectos para invertir en activos de riesgo. La respuesta solo es obvia con el beneficio de la retrospectiva. Lo mejor que pueden hacer los inversores es encontrar una asignación que funcione para ellos y evitar adivinar lo que sucederá en función de los sentimientos de uno.

Fuente: Morningstar Investment Management LLC