Charlie Munger tenía razón. Los cambios de tendencia son difíciles

Ben Laidler, estratega de mercados globales de la plataforma de inversión y trading eToro

CAMBIOS DE TENDENCIA: Charlie Munger, de Berkshire Hathaway, dijo una vez que dar la vuelta a un negocio en dificultades era diez veces más difícil de lo que la gente cree. Sin embargo, es una de las estrategias de inversión más populares entre los inversores minoristas, dado su afán por percibir un cambio y sus perspectivas de inversión a largo plazo.

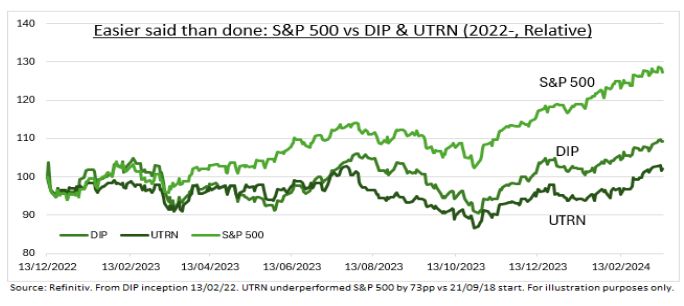

En la actualidad hay muchas empresas que podrían dar un giro a su situación, como Paypal, Cisco, Intel o Boeing, por citar sólo algunas. Sin embargo, los datos tienden a respaldar a Munger: las acciones caen por una buena razón y los cambios de tendencia son difíciles de ejecutar con rapidez. Los ETF que siguen una estrategia de cambio de rumbo de las acciones han obtenido malos resultados (véase el gráfico). Y lo que es más interesante, su equivalente en el mercado de bonos corporativos se ha comportado mucho mejor.

COMPRAR LA CAÍDA: Examinamos dos ETFs de valores que tienen estrategias de cambio de tendencia de "comprar la caída". Ambos son pequeños, relativamente nuevos, estadounidenses y a corto plazo. Y han obtenido malos resultados. BTD Capital Fund utiliza la inteligencia artificial para detectar oportunidades a corto plazo. Sus mayores posiciones son Universal Health, Newmont Mining y Crown Castle. Por su parte, el Vesper US Large Cap Short Term Reversal Strategy ETF busca repuntes entre los valores con peores resultados la semana anterior. Sus mayores posiciones son Lennar, Akamai y DR Horton. Las estrategias de los inversores minoristas pueden ser a más largo plazo y menos sistemáticas, pero este rendimiento es una advertencia.

ÁNGELES CAÍDOS: También analizamos la estrategia de los "ángeles caídos" en bonos corporativos, comprando los bonos de empresas rebajadas de grado de inversión a basura. Los dos mayores ETFs que rastrean esto son más grandes, de mayor duración, y ambos superaron al índice de alto rendimiento, con el VanEck Fallen Angel High Yield Bond ETF superando un 33% desde 2012, y el iShares Fallen Angels ETF superando un 16%, desde su lanzamiento en 2016. La teoría es que, cuando un bono rebajado de categoría pasa del grado de inversión al alto rendimiento, se produce un cambio natural de titularidad, de quienes son reacios al riesgo de impago a quienes están más acostumbrados a él. Esta transición crea una mala valoración del crédito y una oportunidad.