Aquí están cinco de las amenazas más aterradoras que se ciernen sobre los mercados este Halloween

No faltan razones para que los inversores se asusten este Halloween, según un equipo de estrategas de LPL Financial. Cada año, el equipo de LPL compila una lista de los riesgos más aterradores que se ciernen sobre los mercados y la economía. Desafortunadamente, la lista de este año es un poco más larga de lo habitual.

“Los últimos años han ofrecido mucho material para usar en estos comentarios anuales, pero con las guerras en Israel y Ucrania en curso, la disfunción de Washington, D.C. alcanzando nuevas alturas, el aumento de las tasas de interés, la inflación aún alta, las viviendas inasequibles, las restricciones financieras condiciones, y una Reserva Federal que aún no ha dado señales de que va a subir las tasas, la lista parece ser un poco más larga y aterradora de lo habitual”, dijo el equipo.

Aquí están cinco de las mayores amenazas identificadas por el equipo.

1) El panorama geopolítico

Actualmente hay guerras en Europa y Oriente Medio. Han persistido las preocupaciones de que la batalla entre Israel y Hamas pueda estallar en un conflicto más amplio, con el potencial de desestabilizar los mercados energéticos globales.

Recientemente, el ejército estadounidense atacó dos instalaciones sirias vinculadas a las milicias iraníes en represalia por un ataque liderado por Siria contra tropas estadounidenses en Irak y Siria. El secretario de Defensa de Estados Unidos, Lloyd Austin, ha dicho que el ejército estadounidense no se detendrá si continúan los ataques de los representantes de Irán contra las fuerzas estadounidenses.

La guerra de Rusia contra Ucrania se prolonga sin que se vislumbre un final. Y en Beijing, es posible que el gobierno chino se aproveche de un Estados Unidos distraído y aplique una estrategia más agresiva contra Taiwán, dijo el equipo de LPL.

"En pocas palabras, el panorama geopolítico actual es tan peligroso como lo ha sido en décadas, y el riesgo de un aumento en los precios del petróleo ha aumentado", dijeron.

2) Disfunción del gobierno de Estados Unidos y crecientes pagos de intereses

Los republicanos lograron elegir un nuevo presidente de la Cámara después de derrocar a Kevin McCarthy, pero esto probablemente no evitará un cierre del gobierno a mediados de noviembre, una vez que expire la actual resolución de gasto federal, dijeron.

Mientras tanto, los inversores están cada vez más preocupados de que el gobierno de Estados Unidos pueda tener dificultades para gestionar su creciente carga de deuda, mientras Moody's Investors Service reflexiona sobre la posibilidad de despojar a Estados Unidos de su última calificación crediticia de grado de inversión.

“El camino para controlar el problema de la deuda estadounidense será largo y difícil. Aunque se trata más bien de un temor a largo plazo, un gobierno que funcione será fundamental en los próximos años a medida que aumenten los costos del servicio de la deuda federal”, dijo el equipo de LPL.

“El costo neto de intereses del gobierno como porcentaje de los ingresos tributarios tocó fondo por debajo del 7% en 2015 antes de duplicarse desde entonces a más del 14% actualmente, un nivel que ha provocado austeridad en el pasado. Mientras tanto, la tasa de interés promedio del 3,02% de los bonos del Tesoro estadounidense actualmente está a punto de aumentar dramáticamente en los próximos años: la tasa superó el 6% en 2001. Será difícil hacer una reforma de los derechos sociales pero, junto con los (desafortunados) aumentos de impuestos, será fundamental para evitar una dolorosa crisis de deuda en el futuro”.

3) Una ruptura técnica en las acciones

La semana pasada, el índice S&P 500 cayó por debajo de su promedio móvil de 200 días por primera vez desde marzo, mientras que el índice de gran capitalización se unió tanto al Nasdaq Composite como al Nasdaq 100 en territorio de corrección.

En un mercado que aparentemente ha recompensado las estrategias de seguimiento de tendencias en todo momento, esta última señal técnica puede no ser un buen augurio.

Sin duda, el desempeño de las acciones durante el año posterior a estas interrupciones generalmente ha sido bastante bueno, como señaló LPL.

“Mirando hacia atrás en la historia, el S&P 500 ha cruzado por debajo de su promedio móvil de 200 días 219 veces desde 1950. Los rendimientos futuros a tres, seis y 12 meses después de cada cruce promediaron 2,8%, 4,4% y 7,0%. respectivamente, nada preocupante, mientras que las acciones cotizaron al alza dos tercios del tiempo 12 meses después de que el índice violara su media móvil de 200 días”, dijo el equipo.

4) El aumento de tipos crea problemas a los mercados

Aunque el rendimiento del Tesoro a 10 años ha visto su aumento obstaculizado después de cruzar brevemente por encima del 5% por primera vez desde 2007, el hecho es que los mayores rendimientos de los bonos y el aumento de las tasas de interés oficiales siguen siendo los mayores problemas a los que se enfrentan los mercados.

“Los crecientes rendimientos de los bonos han contribuido a uno de los peores períodos de dos años para el desempeño del mercado de bonos en la historia y, al mismo tiempo, han presionado las valoraciones de las acciones”, dijo LPL. “El índice Bloomberg Aggregate Bond ha perdido un 15% en los últimos dos años, mientras que la relación precio-beneficio a plazo (los próximos 12 meses) del S&P 500 ha caído de cerca de 22 a principios de 2022 a 17,5 actualmente”.

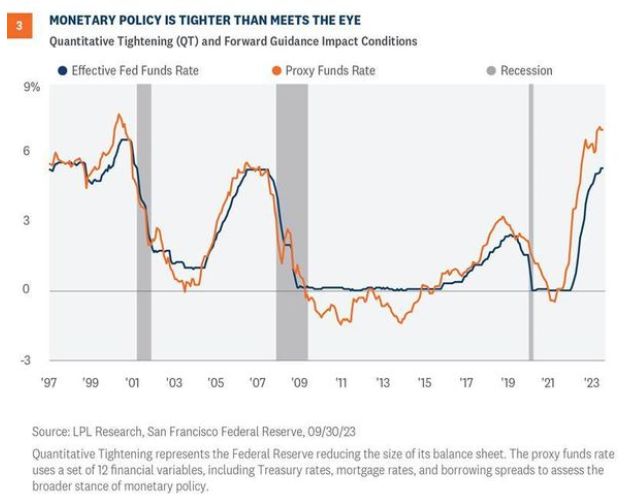

5) La política monetaria es más estricta de lo que parece

El aumento de los rendimientos de los bonos del Tesoro, un dólar estadounidense más fuerte y la incertidumbre sobre hasta qué punto subirán las tasas de interés y durante cuánto tiempo permanecerán elevadas están provocando que las condiciones financieras se endurezcan significativamente.

Eso está provocando que la tasa efectiva de los fondos federales, medida por la Reserva Federal de San Francisco, supere el nivel del 6%. En comparación, el límite superior del objetivo de tasa de política monetaria de la Reserva Federal es del 5,5%.

“¿Por qué debería importarles esto a los inversores? Porque esta tasa representativa ilustra cómo los mercados se ven afectados por lo que está haciendo la Reserva Federal. Actualmente, la gestión del balance de la Reserva Federal y su orientación futura están añadiendo un endurecimiento adicional a través de las condiciones financieras, por lo que esta tasa representativa proporciona a los inversores una medida más completa de la magnitud de los impactos adicionales en los mercados”, dijo el equipo de LPL.