Justo este es el momento cuándo hay que comprar esta compañía, cuando nadie la quiere, cuando todos venden

Vamos a mostrarles un cuadro resumen de una compañía que consideramos que está "extremadamente barata" y que presenta ahora una oportunidad generacional de compra. Vean los siguientes datos:

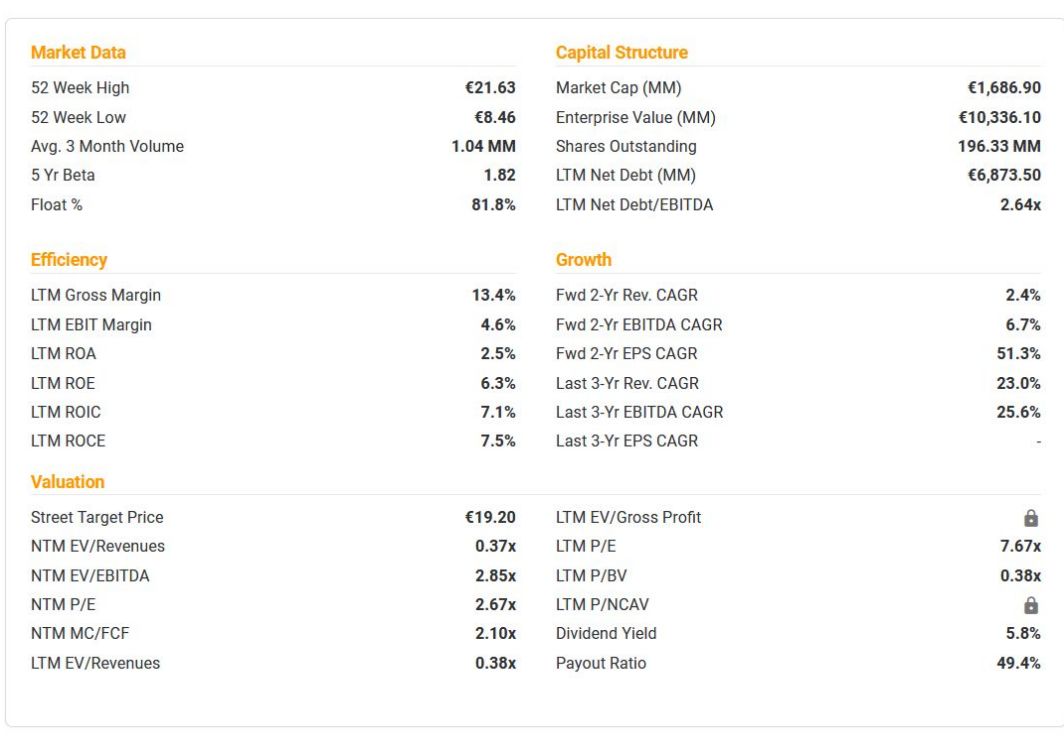

Estamos hablando de una compañía que cotiza a un EV/Ingresos de 0,37x (se estima bien valorada por debajo de 1 vez). Con un EV/Ebitda de 2,8x que es muy bajo, y un PER o FCF de 2 veces y algo...

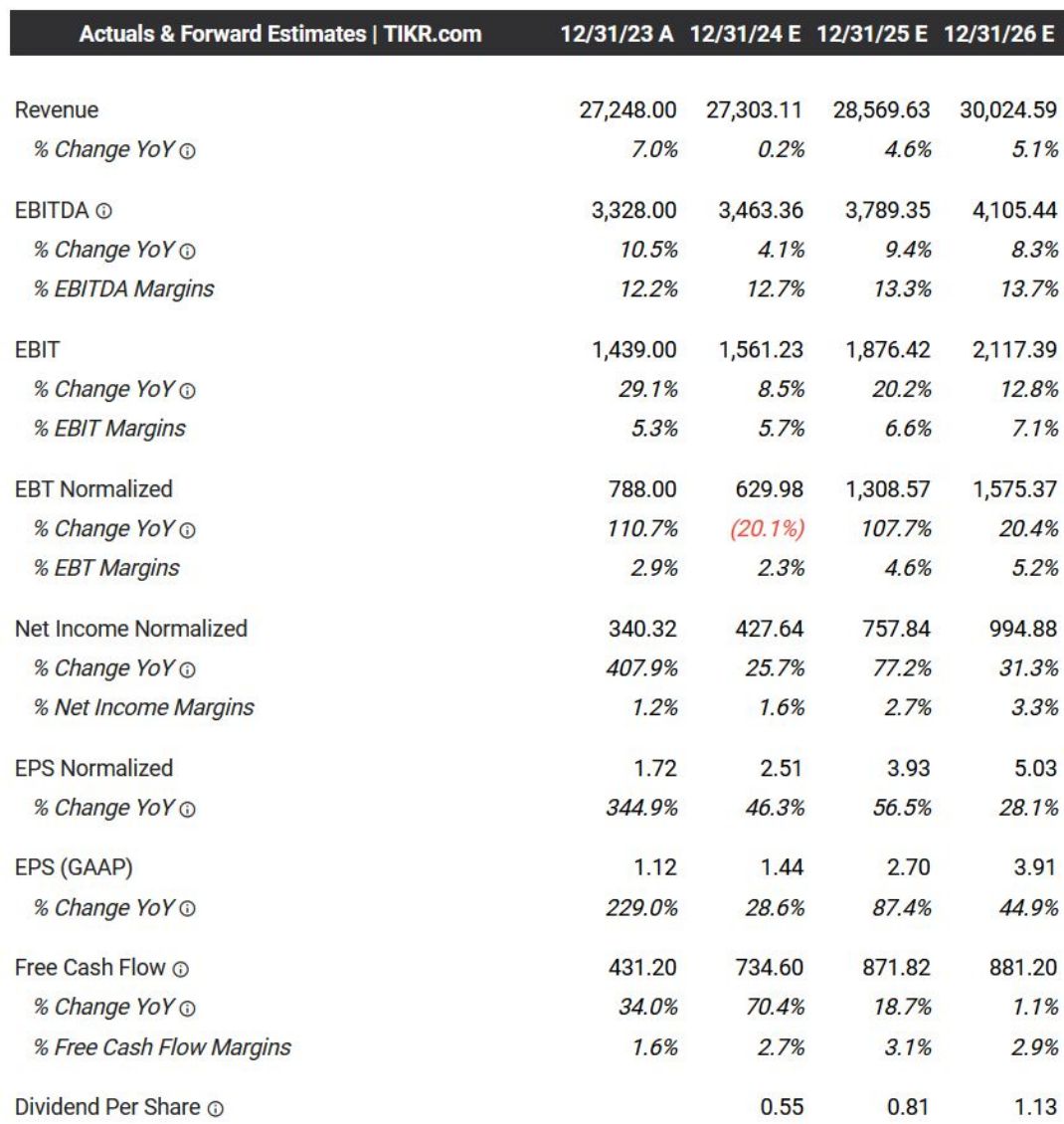

Estos ratios son extremadamente baratos y solo justificables si la compañía no va a crecer en los próximos ejercicios. ¿Es este el caso? Veamos la tabla de previsiones:

Como ven el BPA normalizado va a crecer a tasas altísimas los próximos años. Al menos eso es lo que se prevé. Para que se hagan una idea de lo ridícula de la valoración de esta empresa, la compañía cotiza ahora a 8,35 euros y se espera que su BPA acumulado en los próximos tres ejercicios sea de 11,46 euros. No tiene sentido.

Esta empresa tiene un problema: Su alto endeudamiento. Ahora bien, la compañía tiene un plan para reducir su Deuda Neta/Ebitda en 2025-2026 por debajo de 2 veces, que de conseguirse, y creemos que se conseguirá, la deuda dejaría de ser un problema.

Normalmente les remitimos a nuestro servicio premium de Capital Bolsa para que conozcan tanto el nombre de esta compañía como el resto de su análisis. CB Premium es un servicio de pago limitado a un número concreto de suscriptores que se dedica a descubrir y analizar estas pequeñas compañías por todo el mundo, y ofrecerlas a nuestros suscriptores. Hasta ahora, el coste del servicio es poco significativo con respecto a las rentabilidades que está produciendo el servicio. Siempre decimos que nuestro objetivo es que de cuatro valores que recomendemos en uno pierda un 40-50%, en dos ni gane mucho ni pierda mucho, y en el otro multiplica su inversión por 5-6 veces. Si hace la suma verá la rentabilidad anual de este objetivo, que por ahora, estamos superando con creces. Si quieren más información sobre el servicio pueden solicitarla a [email protected].

Pero retomemos lo anterior. Como les decíamos, este tipo de análisis suelen estar limitados a nuestros suscriptores, pero en este caso haremos una excepción. Estamos hablando de la compañía francesa del sector automotriz Forvia SE (FRVIA).

Por motivos que reposicionamiento de capital de varios fondos de cobertura que han presionado fuertemente el valor a la baja, la cotización de Foriva ha llegado a unos niveles que consideramos una gran oportunidad de compra de 2-3 años. Puede subir un 50% a partir de mañana, y aún así no sería precio de venta. Fijamos ese plazo porque es el que consideramos necesario para que la empresa nos demuestre todo su potencial. Veremos si estamos en lo cierto.