Haremos una apuesta para 2025. Este valor cotiza ahora a 5$. A lo largo de 2025 se situará, como mínimo, en el rango 10-15$

Haremos una apuesta. Este valor chino que cotiza en la bolsa estadounidense está ahora ligeramente por encima de los 5$. Pues bien, a lo largo de 2025 debería situarse, mínimo, en el rango 10-15 dólares. Veamos por qué creemos que esta apuesta tiene una base sólida:

Primero el gráfico: El valor se está apoyando en la directriz alcista iniciada en los mínimos de finales de 2023. Esta debería ser el soporte desde donde debería iniciarse la próxima onda alcista. El nivel de sobreventa es elevado, lo que sugiere, que al menos, deberíamos ver un rebote de cierta importancia en el valor.

¿Este posible rebote tiene justificación desde el punto de vista fundamental? Veamos:

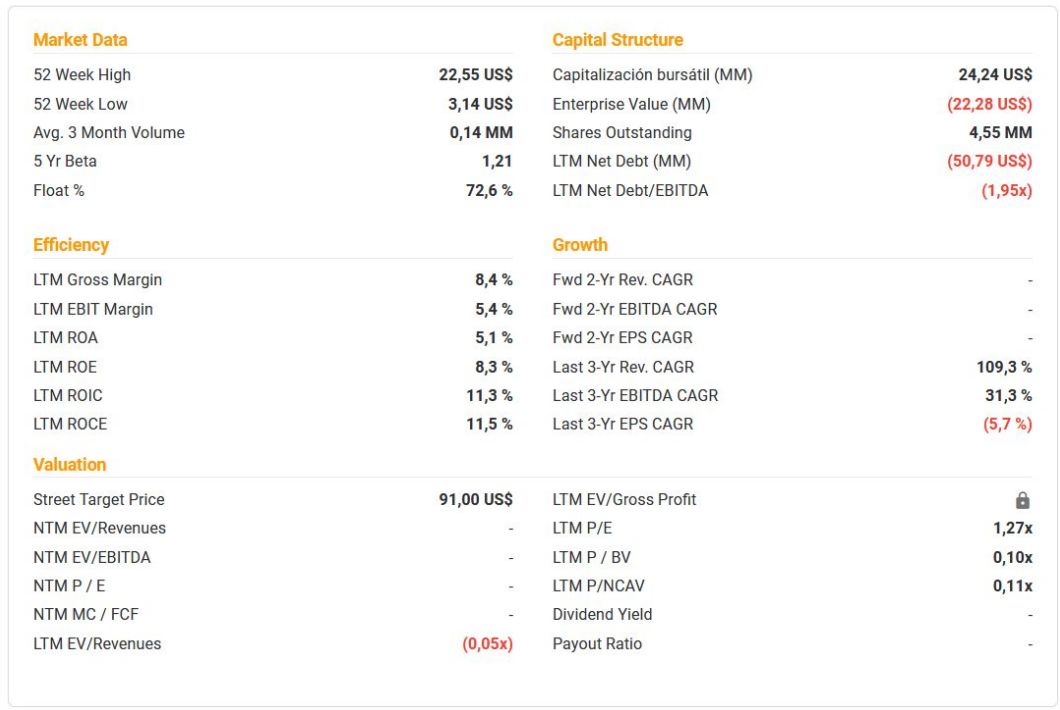

Este es el cuadro resumen del valor. Hay varias cosas que llaman la atención. Quizás lo más notable es que el precio objetivo consenso se sitúa en los 91$ frente los 5$ que cotiza ahora. Nosotros esto no le daríamos especial importancia más allá de que la comunidad financiera considera que tiene un fuerte potencial alcista. Son pocos los analistas profesionales que cubren a la compañía, por lo que ese precio objetivo puede estar sesgado al alza.

Otra cosa interesante es que su valor de empresa (capitalización + deuda - caja) es negativo en 22,28 millones de dólares. ¿Qué quiere esto decir? Pues básicamente que la compañía tiene en caja 22 millones de dólares más de lo que capitaliza más su deuda. Siempre ponemos el mismo ejemplo: Es como si compran una casa por 500.000 euros y dentro hay una caja fuerte con 1 millón de euros. No es que la casa les salga gratis, es que han ganado en la operación una casa más 500.000 euros.

¿Tiene esto sentido? Pues sí y no. Sí, para aquellas compañías que destruyen caja trimestre tras trimestre, por lo que en ese caso un Valor de Empresa (EV) negativo no es especialmente atractivo. Y no para aquellas compañías que son rentables y que, ganen más o ganen menos, cada cuenta de resultados publicada genera beneficios. ¿En qué grupo está la compañía? En las segundas.

Ahora bien, hay muchas empresas chinas, porque esta es una empresa china aunque cotice en EE.UU., que son rentables y tienen un EV negativo. ¿Por qué? Pues porque los inversores no creen que se beneficiarán de la caja de la empresa porque su directiva no ejecuta políticas empresariales para favorecer a los accionistas (recompra de acciones, pago de dividendos...). ¿Es este el caso? Pues la respuesta es un gran NO. La compañía tiene un programa de recompra de acciones por valor de 15 millones de dólares, lo cuál es una barbaridad si tenemos en cuenta que capitaliza 24 millones de dólares. Es decir, pueden recomprar más del 60% de todo el capital. No creemos que lo hagan, pero la junta está capacitada para hacerlo. Por otro lado, la empresa reparte un pequeño dividendo a los accionistas. Otra medida que muestra que la directiva es sensible al interés de sus accionistas.

¿Pero cuánto gana la empresa? Pues en su último semestre fiscal la compañía obtuvo un beneficio neto de más de 10 millones de dólares, es decir, cotizaría a un PER 2,4 en tan solo un semestre. Si extrapolamos el beneficio del primer semestre al conjunto del año estaría cotizan a un PER 1,2x, o lo que es lo mismo, en un año y un poco más la empresa tendría un beneficio mayor a lo que capitaliza actualmente. ¿Tiene esto sentido? No, no lo tiene. Si esta empresa, en vez de china y small cap, fuera de EE.UU. y de mediana capitalización, cotizaría a un PER de entre 10 y 15 veces, eso implicaría que su precio sería de entre 10 y 15 veces mayor que el actual...y aún estaría barata.

Entonces...¿por qué está tan barata? Varios son los motivos:

El primero es que es una nano cap (muy pequeña compañía) china. Si ya es complicado poner en valor una small cap occidental, pues una nano cap china mucho más. ¿Cuándo cambiaría esto? Pues cuando se pongan de moda, que lo hará, las pequeñas empresas y el mercado chino.

Otro motivo es que, parte del negocio de esta empresa es de financiación a otras empresas (la mayor parte es de distribución). La economía china está pasando por dificultades, y esta pata de negocios de la compañía también. Sigue siendo rentable, lo cuál es de valorar, pero su beneficio ha retrocedido respecto a de trimestres anteriores. La pata de distribución con la entrada en nuevos mercados y su fuerte crecimiento ha compensado algo la caída en beneficio de la parte de financiación, pero no completamente.

¿Es esto importante? Hombre, a todos nos gusta que nuestras empresas ganen cada año más y más, pero nosotros, personalmente, y después de más de tres décadas en los mercados financieros, cuando el contexto macro es negativo, nos damos con "un canto en los dientes" si la empresa es capaz de seguir siendo rentable. La compañía lo es.

Y por último, las compañías chinas tienen un problema con la contabilidad. Más que con la contabilidad en sí, con la percepción que tienen los inversores institucionales con los principios contables, y su laxitud, de las empresas chinas. La caída de la empresa de mayo y junio de este año se debió precisamente a esas dudas. Dudas que fueron subsanadas posteriormente y de ahí la fuerte recuperación. De cualquier forma, como siempre decimos, en los mercados financieros no importa la realidad, sino la percepción de esa realidad. Así que esto es un factor negativo obviamente que esperemos cambie en el futuro.

Para finalizar: Si los datos de los que disponemos nosotros, y las previsiones, son fiables, y esto es importante remarcarlo, la compañía está muy infravalorada y el potencial alista es muy elevado. Creemos que en 2025 se materializará parte de ese valor.

Pueden acceder a la tesis completa de este valor en CB Premium. Nuevos suscriptores diciembre y enero gratis. Más información sobre el servicio en [email protected]. Registrarse aquí.