Un informe erróneo de Goldman Sachs provocó un minicrash en los valores tecnológicos el viernes

Adam Button

El viernes, las acciones de Nvidia cayeron un 4% y los fabricantes de chips arrastraron al Nasdaq a su nivel más bajo en tres semanas. Una de las razones de la venta masiva fue una nota de Peter Oppenheimer de Goldman Sachs en la que afirmaba que el tráfico a ChatGPT estaba cayendo.

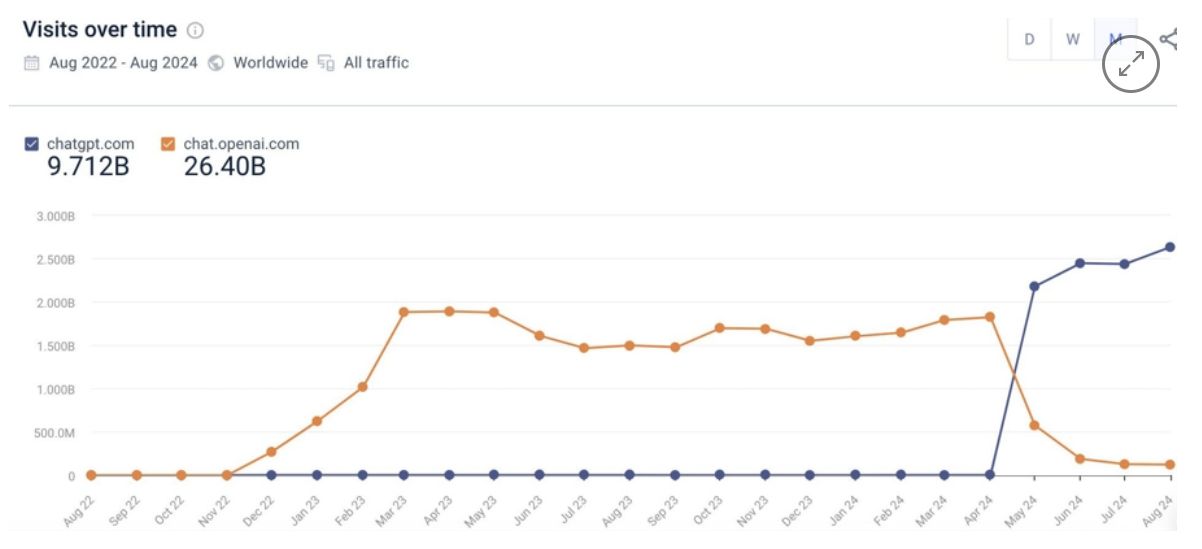

Goldman publicó este gráfico, que luego circuló ampliamente ( incluso en el Financial Times ). Mostraba la cantidad de visitas a ChatGPT.

El gráfico fue retomado por los sospechosos habituales, quienes argumentaron que ChatGPT es un engaño, que Meta/Grok/Anthropic le están comiendo el pan, que se volvió progresista o cualquier otra agenda que estuvieran impulsando.

La verdad es vergonzosamente simple.

La URL de ChatGPT se cambió a chatgpt.com desde chat.openai.com.

Cuando superpones ambas URL, este es el tráfico:

En todo caso, el tráfico se ha ido acelerando.

Para "los tipos más inteligentes de la sala", esto refleja una humillante falta de pensamiento crítico. No había forma de que el uso de ChatGPT se redujera en un 80 % en solo dos meses.

¿Este error eliminó 110 mil millones de dólares de la capitalización de mercado de Nvidia el viernes (como referencia, eso es el 72% de la capitalización de mercado de Goldman)?

Dudo que haya sido el principal catalizador, pero no tengo dudas de que hizo daño. La investigación y el pensamiento crítico escasean en este mundo impulsado por los memes.

En cuanto a lo que me preocupa de Nvidia, es el ciclo de vida del auge de la inversión. El chip H100 es uno de los mejores productos de todos los tiempos y su demanda es estratosférica. Según todos los indicios, esa demanda será al menos igual para Blackwell, la generación que llegará a finales de este año.

Pero los analistas están incorporando ese nivel de demanda (que va en aumento) cada año, lo que sitúa el precio/beneficio futuro en 37x para 2025.

El primer problema es que necesitan seguir iterando para ampliar su ventaja competitiva, y eso es difícil de hacer con márgenes cercanos al 80%. Ahora bien, yo no apostaría en contra de ellos en ese sentido, pero la cantidad de dinero que se destina actualmente a la fabricación de chips es extraordinaria y es básicamente una apuesta contra el capitalismo.

En segundo lugar, es necesario que los compradores obtengan un retorno de la inversión. En este momento, todas las empresas tecnológicas de gran capitalización están invirtiendo dinero en chips, pero en algún momento esas inversiones deben generar retornos. En este momento, estamos incorporando ese nivel de inversión año tras año y me resulta difícil creer que todas esas empresas seguirán gastando tanto en un mundo tecnológico que tiende a que el ganador se lo lleve todo.

En tercer lugar, los comentarios que hizo el jueves el director ejecutivo de Broadcom, Hock Tan, después de las ganancias, apuntan a una gran amenaza para la demanda de Nvidia por parte de esas mismas empresas tecnológicas de gran capitalización:

"Solía pensar que el silicio comercial de uso general ganaría al final del día. Bueno, basándome en la historia de los semiconductores hasta ahora, el silicio comercial de uso general y pequeño tiende a ganar. Pero, como usted, cambié de opinión. Y lo hice, por cierto, el último trimestre, tal vez incluso hace 6 meses. Pero, no obstante, ponerse al día es bueno. Y realmente lo creo porque creo que hay dos mercados aquí en aceleradores de IA. Hay un mercado para las empresas del mundo, y ninguna de estas empresas es incapaz ni tiene los recursos financieros o el interés para crear el silicio, el silicio personalizado, ni los grandes modelos de lenguaje y el software para poder ejecutar esas cargas de trabajo de IA en silicio personalizado. Es demasiado y no hay retorno para ellos hacerlo porque es demasiado caro hacerlo. Pero hay esos pocos tipos de la nube, hiperescaladores con la escala de la plataforma y los medios financieros para que sea totalmente racional, económicamente racional, crear sus propios aceleradores personalizados porque ahora mismo, No estoy tratando de enfatizarlo demasiado, todo tiene que ver con los motores de cómputo. Se trata especialmente de entrenar esos grandes modelos de lenguaje y habilitarlos en su plataforma. Todo tiene que ver con las restricciones, en gran parte, con las GPU. En serio, llegó un punto en el que las GPU son más importantes que los ingenieros, estos hiperescaladores en términos de cómo piensan. Esas GPU son mucho más importantes, o las XPU son mucho más importantes. Y si ese es el caso, qué mejor cosa para hacer que tomar el control, controlar su propio destino mediante la creación de sus propios aceleradores de silicio personalizados. Y eso es lo que veo que todos hacen. Solo que lo hacen a diferentes ritmos y comienzan en diferentes momentos. Pero todos han comenzado ".

Hace una semana, todo el mundo se arrepentía de no haber comprado NVDA en la caída a 90 dólares (y la subida del 69 % hasta los 130 dólares demostró sin duda que esos compradores tenían razón durante un tiempo). Pero después de leer esos comentarios, no estoy tan seguro de que compraría una segunda caída a 90 dólares.