Si se trata de una corrección del mercado de valores, así es como dice la historia que se desarrollará

El reciente retroceso del mercado de valores ha hecho que muchos se preocupen por una corrección más profunda.

Las persistentes preocupaciones sobre la inflación, el aumento de los rendimientos de los bonos del Tesoro y una perspectiva cambiante para la política de tipos de interés de la Reserva Federal provocaron un retroceso del mercado, con el S&P 500casi un 4% de su máximo de 52 semanas hasta el martes.

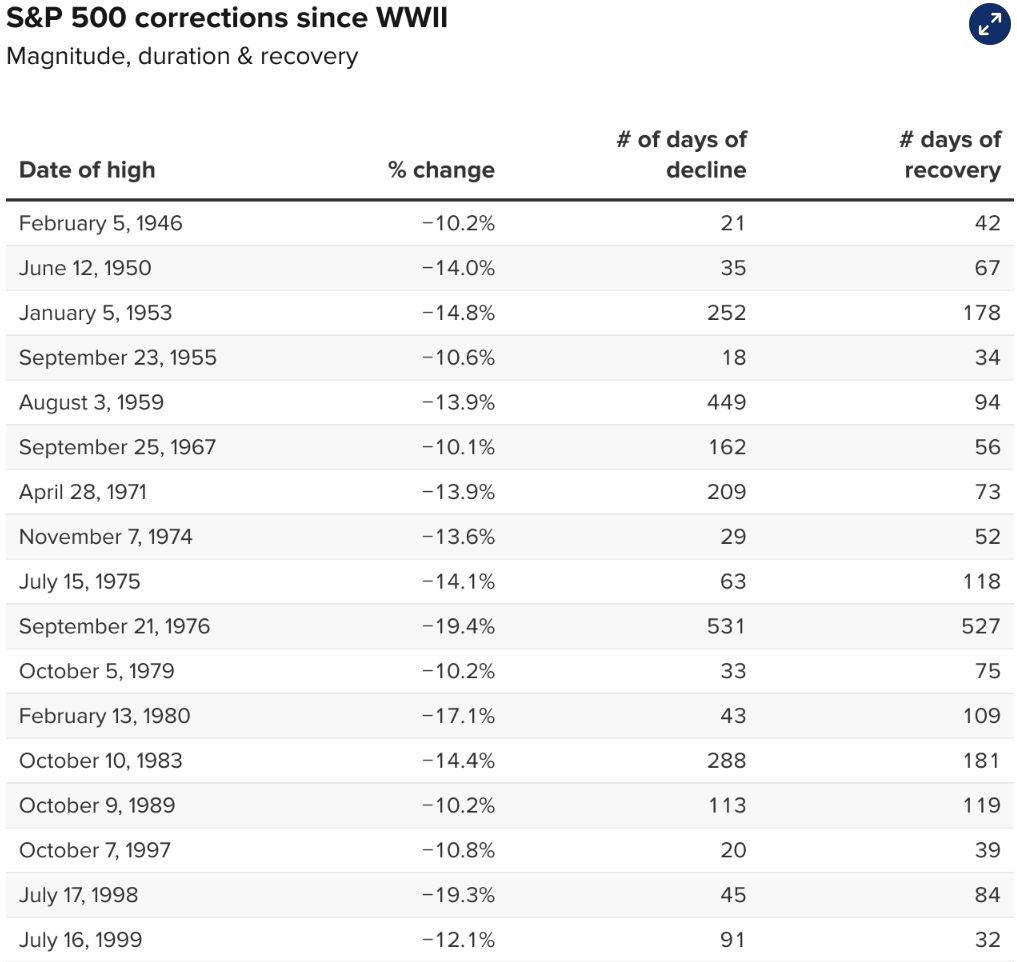

La semana pasada, el índice de referencia bursátil sufrió su peor desempeño semanal desde octubre de 2023. La buena noticia es que las correcciones son bastante comunes en los mercados alcistas y la velocidad de recuperación es relativamente rápida. Ha habido 24 correcciones desde la Segunda Guerra Mundial con una caída promedio del 13,9% y que duró aproximadamente cuatro meses, y al S&P 500 le tomó cuatro meses recuperar todo lo que se perdió en la caída, según Sam Stovall, estratega jefe de inversiones de CFRA. Investigación.

Una corrección se define como una caída del 10% en uno de los principales índices bursátiles de EE. UU., generalmente el S&P 500 o el Dow Jones Industrial Average, desde un reciente cierre máximo de 52 semanas. Si la caída es del 20% o más, se considera un mercado bajista.

Desde 1990, el mercado cayó una media del 14,7% en una corrección y pudo recuperar las pérdidas de la corrección en sólo tres meses, según muestran los datos de CFRA.

“La historia nos recuerda una vez más que, para los inversores a largo plazo, normalmente ha sido mejor comprar que rescatar”, dijo Stovall.

¿Más por hacer?

Desde una perspectiva técnica, el S&P 500, que cotiza alrededor de 5.060, está ahora firmemente por debajo de su promedio móvil de 50 días, lo que apunta a más problemas en el futuro, según el técnico jefe de mercado de BTIG, Jonathan Krinsky.

“Es probable que a esta corrección le quede mucho por hacer”, dijo Krinsky en una nota. “Si bien podemos ver repuntes de alivio a corto plazo en cualquier momento, mientras el SPX esté por debajo de 5114, el riesgo es a la baja”.

Además del riesgo de que la inflación se reacelere, el mercado también está lidiando con una agitación sin precedentes en Medio Oriente. El mayor riesgo geopolítico llevó al banco de inversión británico Liberum Capital a pedir que el petróleo subiera a 100 dólares y una corrección del mercado de valores de hasta el 10%.

Marko Kolanovic, estratega jefe de mercado de JPMorgan y codirector de investigación global, también advierte sobre un retroceso más pronunciado en el futuro.

“Para un mercado que depende de una desinflación inmaculada, una función de reacción moderada de la Fed y una disminución de los riesgos de cola sobre el crecimiento, la continuación de datos calientes de crecimiento e inflación puede llevarnos a un punto de inflexión en el que una prima de riesgo más ajustada frente a las acciones frente a los bonos finalmente produzca una corrección del mercado. ”, dijo en una nota.