Por qué los inversores del mercado de valores están enloquecidos.

Fuertes alzas de las bolsas europeas al cierre del mercado, con los inversores a la espera de los datos de inflación de EE.UU., y del inicio del grueso de la temporada de resultados que condicionará la evolución de los mercados en los próximos meses. Ahora bien, detectamos cierto temor creciente entre los gestores respecto a las bolsas, que nos parece interesante analizar.

Apenas unos días después del comienzo del nuevo año, una fuerte ola de ventas en el mercado de bonos más grande del mundo ya ha provocado una conmoción entre los inversores del mercado financiero.

Los rendimientos de los bonos del Tesoro de EE.UU. se han disparado durante la última semana, impulsando la tasa del bono a 10 años al borde del 5%, un nivel raramente visto desde la crisis financiera mundial.

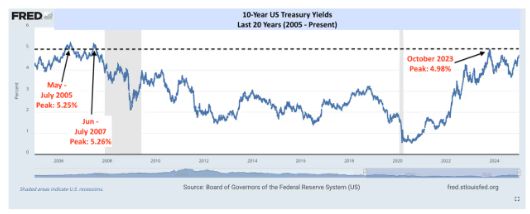

Sin duda, no es la primera vez que el rendimiento a 10 años ha rozado el nivel del 5% en los últimos años (véase el gráfico siguiente). ¿Por qué recibe tanta atención esta vez?

“Los mercados están asustados por el nivel del 5% en el rendimiento a 10 años porque es el límite máximo que ha tenido toda una generación con las tasas de interés vigentes [en los últimos 20 años]. La última vez que superamos el 5% fue a mediados de 2007, y todos sabemos cómo termina esa historia”, dijo Nicholas Colas, cofundador de DataTrek Research.

El rendimiento a 10 años superó por primera vez el 5% en junio de 2007, apenas cinco meses antes del inicio de la Gran Recesión, según datos de FactSet.

“Es cierto que 2025 es un año muy diferente a 2007, tanto para bien (un sistema bancario más estable) como para mal (niveles de deuda federal más altos en Estados Unidos). No obstante, las narrativas del mercado a menudo se basan en números simples y fácilmente observables, como los rendimientos de los bonos del Tesoro a 10 años”, dijo Colas en una nota a clientes el lunes.

En opinión de Colas, la economía estadounidense debería ser capaz de “resistir” el rendimiento del bono a 10 años del 5%, pero a los mercados de valores puede que no les guste poner a prueba esta teoría.

La semana pasada, una serie de datos económicos estadounidenses impactantes llevaron a los operadores a considerar la posibilidad de que la Reserva Federal tenga que pausar los recortes de las tasas de interés hasta el verano. Como resultado, las acciones se desplomaron, y el S&P 500 borró la mayor parte de sus ganancias postelectorales y el Promedio Industrial Dow Jones registró su peor comienzo de año desde 2016 , según Dow Jones Market Data.

Vale la pena mencionar que la tasa a 10 años probó el umbral del 5% en octubre de 2023, terminando en 4,987% el 19 de octubre de ese año antes de retroceder rápidamente mientras los operadores reflexionaban si la Fed mantendría elevados los costos de los préstamos durante más tiempo.

Las acciones estadounidenses también se desplomaron en ese período y no tocaron fondo hasta una semana después de la liquidación del mercado de bonos. “Aunque las tasas comenzaron a caer, los inversores en acciones estaban muy preocupados por el rápido aumento de los rendimientos y a un nivel tan significativo”, dijo Colas.

Sin embargo, aparte de este período “muy breve” en 2023, Colas dijo que el rendimiento a 10 años siempre ha estado “muy por debajo del 5%” en los últimos 20 años. Eso se debe tanto al lento crecimiento económico después de la Gran Recesión como a los largos períodos de compra de bonos de la Reserva Federal entre 2008 y 2014 y entre 2020 y 2022, dijo.

Fuente: Propia - Isabell Wang