Los recortes de tipos de la Reserva Federal podrían impulsar las acciones o hundirlas. Esto es lo que dice la historia.

Parece casi seguro que la Reserva Federal recortará los tipos de interés el miércoles. Sin embargo, todavía no está muy claro cómo reaccionarán las bolsas cuando el banco central relaje su política monetaria.

La historia ofrece cierta orientación: la razón por la que la Reserva Federal está recortando las tasas de interés es mucho más importante para los mercados que el simple hecho de que los costos de los préstamos estén bajando.

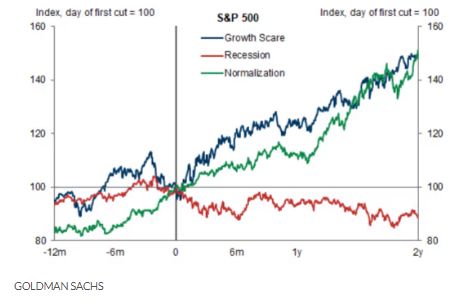

Un gráfico de Vickie Chang, estratega macro de Goldman Sachs Group, muestra que desde mediados de la década de 1980, la Fed ha flexibilizado la política monetaria 10 veces.

Cuatro de estos ciclos han estado asociados a recesiones; seis no. Cuando la Reserva Federal logró evitar una recesión, las acciones tendieron a subir. Cuando no lo logró, las acciones tendieron a caer.

Es probable que los inversores no tengan toda la información que necesitan el miércoles. La respuesta de las acciones dependerá de lo que muestren los datos durante los próximos meses.

“La principal pregunta del mercado es si este ciclo de recortes acabará siendo un ‘susto para el crecimiento’ o un episodio ‘recesivo’”, afirmó Chang en el informe.

Los ciclos recesivos de reducción de tasas vieron al índice S&P 500 caer un 10% durante los primeros seis meses, según el caso mediano.

¿Qué dirá el recorte del miércoles a los inversores sobre la economía?

Aun así, el tamaño del recorte del miércoles podría contribuir en gran medida a dar forma a las percepciones de los inversores sobre la economía, y potencialmente marcar el tono de los mercados para el resto del año.

Los inversores están particularmente ávidos de más orientación en estos días, en parte porque los últimos datos económicos de Estados Unidos han sido algo ambiguos. Los informes del Departamento de Trabajo han mostrado que la contratación se ha desacelerado, mientras que más trabajadores han ingresado a la fuerza laboral.

Pero los despidos no han aumentado realmente, al menos no todavía. Mientras tanto, la inflación ha retrocedido, aunque los últimos datos publicados esta semana insinuaron cierta rigidez persistente en lo que respecta a los precios de servicios clave, como el alquiler y los costos de la vivienda.

La fe de los inversores en la economía ha ayudado a impulsar las acciones al alza en 2024, pero recientemente esa confianza se ha visto sacudida.

En ocasiones, las preocupaciones de que un aumento del desempleo pudiera generar una bola de nieve abrumaron a las acciones, contribuyendo a producir ventas dolorosas en agosto y septiembre.

¿Se ha quedado atrás la Reserva Federal?

Algunos creen que la Reserva Federal ya se ha quedado atrás del ciclo económico y debería haber recortado las tasas de interés en julio. Por esta misma razón, muchos en Wall Street esperan que un recorte de las tasas de 50 puntos básicos probablemente provocaría una reacción negativa en el mercado de valores.

Las expectativas de un recorte de tasas de 50 puntos básicos o medio punto porcentual volvieron a resurgir el viernes. Cuando cerraron los mercados, el tamaño del recorte de la próxima semana parecía una moneda al aire, según datos de CME Group.

“Llegar a un punto crítico con un recorte de 50 [puntos básicos] significa que [la Fed] cometió un error en julio y que están detrás de la curva, o que tienen datos que son peores que los que estamos viendo”, dijo Shannon Saccocia, directora de inversiones de Neuberger Berman Private Wealth, durante una entrevista con MarketWatch.

“Eso sería especialmente perjudicial para el mercado de valores”.

Esta incertidumbre podría preparar el terreno para una venta masiva inicial de las acciones, independientemente de lo que haga la Fed, según un equipo de estrategas del Deutsche Bank. El equipo dijo que, a primera hora del viernes, era probable que la Fed sorprendiera al mercado por el margen más amplio en 15 años, independientemente de su decisión.

Además del tamaño del recorte, el último lote de proyecciones económicas publicadas por la Fed debería ser analizado en profundidad.

John Velis, estratega cambiario y macroeconómico de BNY, dijo en un comentario enviado por correo electrónico que es extremadamente probable que la Fed necesite aumentar su pronóstico para la tasa de desempleo, mientras rebaja su visión sobre el crecimiento del PIB.

Esto no significa necesariamente que el banco central espere una recesión, dijo, pero aun así es algo a lo que los inversores deberían prestar atención, ya que podría afectar la profundidad con la que los mercados ven el recorte de tasas por parte de la Fed.

A punto de lograr un logro legendario

Aunque los datos aún no muestran señales de una recesión total, los inversores tienen motivos suficientes para estar preocupados.

Lograr un aterrizaje suave de la economía después de un episodio de inflación tan pronunciado sería una hazaña legendaria para el presidente de la Reserva Federal, Jerome Powell. Según Diane Swonk, economista jefe de KPMG US, un logro de ese calibre no tendría precedentes.

Si bien el poderoso brote de inflación pospandémica ha introducido un nuevo problema, la Fed ya ha logrado alejar a la economía del abismo en el pasado.

Una serie de recortes de tasas que comenzaron en 1995 fue un ejemplo en el que la Fed logró realizar un “ajuste de mitad de ciclo” sin dañar los mercados, según Jurrien Timmer, director de macroeconomía global de Fidelity.

"Es la excepción, no la regla. Pero puede suceder", dijo Timmer a MarketWatch durante una entrevista.

La reunión de política monetaria de la Reserva Federal, que durará dos días, está prevista para el martes. La decisión sobre las tasas de interés se dará a conocer el miércoles a las 2:00 p. m., hora del Este de Estados Unidos.