Los alcistas no deberían temer una larga pausa de la Fed antes de recortar las tasas. Vean este gráfico.

La historia puede ofrecer alivio a los alcistas del mercado de valores preocupados por la continua renuencia de la Reserva Federal a comenzar a recortar las tasas de interés.

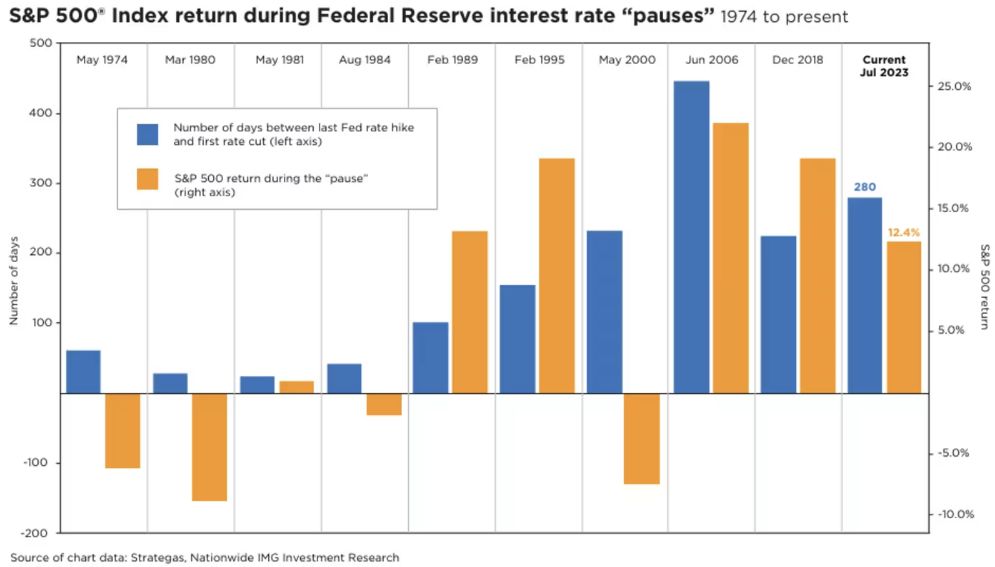

Han pasado más de 280 días desde la última vez que la Reserva Federal modificó su tasa de interés de referencia, marcando la segunda pausa más larga en la historia moderna del mercado. El lado positivo, sin embargo, es que los datos muestran que pausas tan prolongadas suelen ir acompañadas de ganancias sólidas para las acciones.

"A medida que la Reserva Federal amplía el cronograma para los recortes de las tasas de interés, los datos históricos muestran que las pausas más prolongadas de la Reserva Federal a menudo se correlacionan con mejores rendimientos de las acciones", dijo Mark Hackett, jefe de investigación de inversiones de Nationwide, en una nota del miércoles.

“De hecho, en períodos en los que la pausa es superior a 100 días, el mercado de valores históricamente ha subido en un promedio del 13% (consulte el gráfico anterior). Esto debería dar a los inversores motivos para ser optimistas”, escribió.

La última vez que las autoridades aumentaron la tasa de los fondos federales en un cuarto de punto porcentual, o 25 puntos básicos, a un rango objetivo de 5,25% a 5,5% el 26 de julio, donde se ha mantenido desde entonces . Esto marcó el aparente final de un agresivo ciclo de alzas que había comenzado en marzo de 2022, elevando la tasa clave desde cerca de cero.

Los inversores llegaron a 2024 previo hasta seis recortes de tipos a partir de marzo. Las rígidas lecturas de inflación y otros datos económicos han hecho que la Reserva Federal permanezca en suspenso, y los inversores ahora esperan alrededor de dos recortes de tasas, tal vez a partir de septiembre. Si bien las acciones tropezaron en abril, en gran medida se han tomado con calma la erosión de las expectativas de recortes de tasas. El S&P 500 SPX sigue subiendo alrededor del 8,7% en lo que va del año y ha subido más del 12% desde la subida de tipos de julio pasado.

Jeff Buchbinder, estratega jefe de acciones de LPL Financial, señaló que en los últimos 50 años, el S&P 500 ha ganado un 6% en promedio durante esas pausas. Su historial es aún más fuerte en las seis pausas desde 1989, que tendieron a ser más largas y en las que registró una ganancia media del 13,1%, afirmó en una nota.

“El ritmo y la subida del S&P 500 durante ese tiempo están en línea con lo que estamos viendo ahora. Es cuando la Reserva Federal se ve obligada a recortar debido a la debilidad económica que las acciones tienden a venderse, no en el entorno en el que nos encontramos hoy”, escribió Buchbinder.

La única pausa en las tasas más largas que la actual se produjo en 2006-2007, duró 446 días y acompañó a una ganancia del 22,1% para el S&P 500. Ese momento puede preocupar a algunos inversores, ya que marcó el tramo anterior al inicio de la política monetaria de 2007-2007. Crisis financiera de 2009 y consiguiente implosión del mercado. Pero Buchbinder dijo que dado que el apalancamiento excesivo en el sistema bancario aumentó esos rendimientos, como ahora queda claro en retrospectiva, tal vez no ofrezca una buena comparación.

El período 2000-2001 ofreció una larga pausa cuando las acciones cayeron. El S&P 500 cayó un 7% en una situación acompañada de recesión y escándalos contables que no se parece al entorno actual, afirmó.

Buchbinder encuentra un paralelo más fuerte en la pausa de 1995-96 porque fue larga y tuvo lugar durante un aterrizaje económico suave. Posteriormente, la economía y los mercados se sobrecalentaron en medio de la exuberancia desenfrenada que alimentó la burbuja de las puntocom, pero ese merecido pago llegó cuatro años después de que terminara la pausa. Además, 1995-96 se produjo en medio de la fase inicial del desarrollo de Internet, haciéndose eco del actual aumento de las inversiones en inteligencia artificial.

"No sabemos si el presidente de la Reserva Federal, Jerome Powell, y compañía lograrán lograr un aterrizaje suave, pero después del informe de empleo de abril, parece más probable que no", dijo Buchbinder. "Es posible que los Ricitos de Oro hayan regresado y, de ser así, la ganancia del 19% de las acciones a mediados de la década de 1990 podría ser útil como guía y decirnos que las acciones tienen más ventajas a corto plazo".