Estos dos indicadores del mercado moverán sus acciones más que la evolución de la economía.

La tasa de crecimiento del PIB (producto interno bruto) nos dice sorprendentemente poco sobre hacia dónde se dirige el mercado de valores. Por ejemplo, el crecimiento del PIB del primer trimestre (EE.UU.) se revisó al 1,4% anualizado .

Esta fue la tasa de crecimiento más lenta en dos años, y los comentaristas la caracterizaron como "suave", "deslucida" e "insignificante". Sin embargo, el S&P 500 SPX durante el trimestre tuvo uno de sus mejores resultados en los últimos años, ganando un 10,6% sobre una base de retorno total.

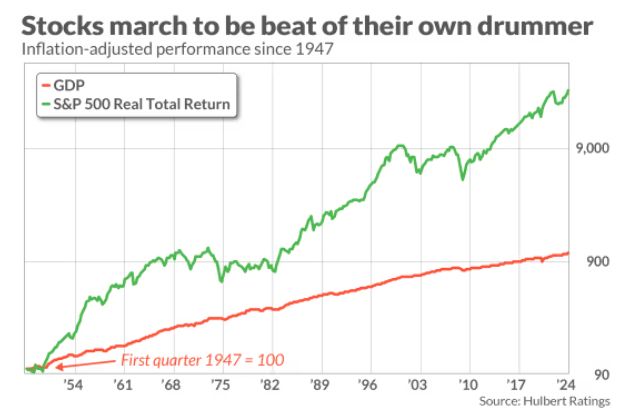

Esta aparente desconexión es más la regla que la excepción. Esto se ilustra en el gráfico siguiente, que representa el crecimiento desde 1847 del PIB real de Estados Unidos y el rendimiento total ajustado a la inflación del mercado de valores de ese país. Obsérvese que las acciones tienen poca o ninguna correlación aparente con el PIB.

Esta apariencia se confirma estadísticamente por la falta de una correlación fuerte entre los rendimientos trimestrales de ambas series. Según la medición del r-cuadrado de la correlación, las diferencias en la tasa de crecimiento trimestral del PIB explican menos del 1% de las diferencias en los rendimientos del S&P 500.

Una posible objeción es que, como el mercado de valores descuenta el futuro, la tasa de crecimiento del PIB en un trimestre determinado se habrá reflejado en los precios de las acciones desde hace mucho tiempo. Por lo tanto, no es de extrañar que haya poca o ninguna correlación.

Si bien esta objeción tiene sentido en teoría, es difícil encontrar apoyo empírico para ella. Consideremos un estudio realizado hace varios años por Vincent Deluard, director de estrategia macro global en StoneX Financial. Imaginó a un inversor hipotético que sabía de antemano si el crecimiento del PIB del trimestre siguiente sería mayor o menor que el del trimestre actual.

Deluard calculó la rentabilidad de este inversor suponiendo que el inversor invertiría al 100% en acciones si el crecimiento del PIB del trimestre siguiente fuera mayor y en efectivo si no lo fuera. Encontró que este inversor habría quedado rezagado en 1,0 puntos porcentuales anualizados entre 1948 y 2018 con respecto a una compra y retención.

Deluard imaginó a continuación a un inversor con aún más clarividencia. En este segundo caso, el inversor sabía si el crecimiento del PIB durante los cuatro trimestres siguientes (un año) sería mayor o menor que el del trimestre actual. Si así fuera, invertiría al 100% en el mercado y, en caso contrario, en efectivo. Este segundo inversor hipotético obtuvo un rendimiento ligeramente mejor que el primero, pero, no obstante, superó a la estrategia de comprar y mantener por menos de un punto porcentual anualizado.

Se trata de una recompensa deplorable para una clarividencia perfecta. Además, en el mundo real tenemos mucha menos visión que este inversor perfectamente clarividente y, por lo tanto, quedaremos rezagados respecto del mercado por un margen significativo cuando intentemos utilizar las tasas de crecimiento del PIB como indicador de sincronización del mercado.

Esto no significa que la economía no sea importante para el mercado de valores, pero su relación es demasiado compleja e inescrutable como para ser la base de cualquier modelo de sincronización del mercado. En el corto e incluso mediano plazo, el mercado de valores responde más a las tendencias de las tasas de interés y al sentimiento de los inversores.