El VIX indica que el repunte de las acciones es "saludable"...por ahora

El reciente aumento de las acciones tras las elecciones estadounidenses ha coincidido hasta ahora con una caída en el indicador de miedo de Wall Street, mientras los inversores observan la volatilidad del mercado en busca de pistas sobre si el repunte se mantendrá.

El martes, el índice de volatilidad cayó un 1,7% y cerró en 14,71, por debajo de sus promedios móviles de 200 y 50 días, según datos de FactSet. El índice, que cotiza bajo el símbolo "VIX", había cerrado en torno a 15 el lunes.

"Es una señal saludable y sus lecturas deberían continuar en esa línea hasta fin de año", dijo Nicholas Colas, cofundador de DataTrek Research, en una nota enviada por correo electrónico el martes. "No confíen en las subidas del mercado de valores construidas sobre una base de volatilidad persistentemente superior a la media".

El dólar ha subido más del 25% este año hasta el martes. Eso incluye un repunte de casi el 5% en lo que va de mes, con un salto del 2,5% el 6 de noviembre, cuando los resultados de las elecciones estadounidenses mostraron que Donald Trump había ganado la votación para convertirse en el próximo presidente.

“Parece haber mucho entusiasmo por las acciones después de las elecciones y el VIX será una forma de monitorear las acciones estadounidenses hasta fin de año”, dijo Colas.

Los inversores parecen tener confianza en el mercado alcista, en parte debido a la baja lectura del VIX. Colas se basó en la historia como guía para saber cuándo el índice de volatilidad puede ayudar a detectar una burbuja en el mercado de valores.

“Uno pensaría que un sentimiento fuertemente alcista daría lugar a lecturas VIX excepcionalmente bajas, ya que su dirección está inversamente correlacionada con los precios de las acciones”, pero eso no siempre es así, dijo Colas.

“Los repuntes generados por un VIX elevado indican una burbuja”, escribió. “Si comienza a subir a +20 mientras las acciones siguen avanzando, eso sería una mala señal”.

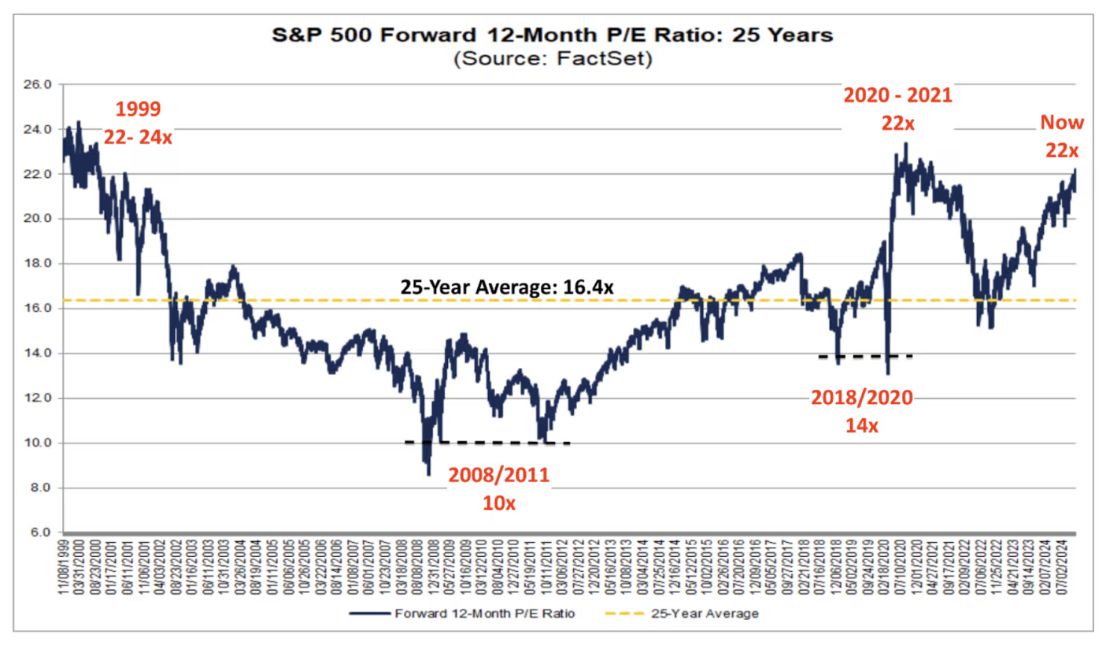

La valoración del S&P 500 es alta, con una relación precio-beneficio de alrededor de 22 veces las ganancias futuras de 12 meses, según DataTrek.

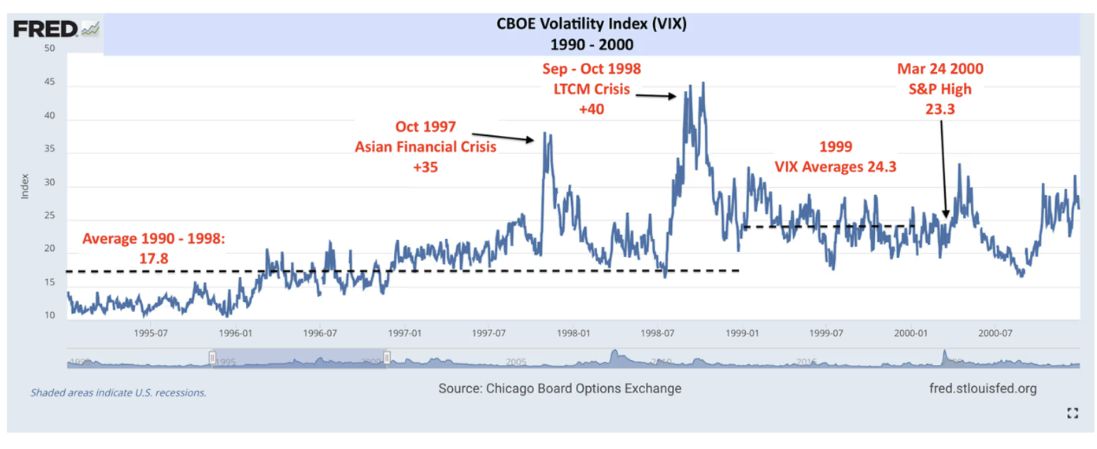

“Antes de que el S&P 500 alcanzara su pico máximo en marzo de 2000 durante la burbuja puntocom de los años 1990, el VIX había estado funcionando por encima de su promedio de mayor duración durante todo 1999”, dijo Colas.

Según la nota de DataTrek, el promedio actual de largo plazo del VIX es de aproximadamente 19,5. “Incluso con dos crisis notables en la década de 1990, el cierre promedio del VIX entre 1990 y 1998 fue relativamente bajo, de 17,8”, dijo Colas.

Según Colas, el máximo de cierre del S&P 500 durante la burbuja puntocom fue el 24 de marzo de 2000, cuando el VIX cerró ese día en 23,3. “Si bien eso por sí solo no fue [terriblemente] inusual en el contexto de los últimos 15 meses, sí resultó ser el máximo del S&P 500 hasta 2007”, afirmó.

El reciente repunte de las acciones estadounidenses se detuvo el martes, y los principales índices de referencia cerraron a la baja. El S&P 500 cayó un 0,3%, mientras que el Promedio Industrial Dow Jones cayó un 0,9% y el Nasdaq Composite cayó un 0,1%, según datos de FactSet.

“El VIX suele tocar fondo en noviembre y diciembre”, dijo Colas. “Si tiende a subir durante el resto del año a medida que las acciones siguen avanzando, sería una señal problemática, ya que recuerda a 1999”.