El rendimiento de los bonos a 10 años cruza una "línea en la arena" que comienza a presagiar problemas para las acciones

Fuertes caídas hoy al cierre de las bolsas europeas, en una sesión de multitud de referencias macro y microeconómicas, pero en la que los inversores han fijado el foco de atención en otro punto: El mercado de bonos.

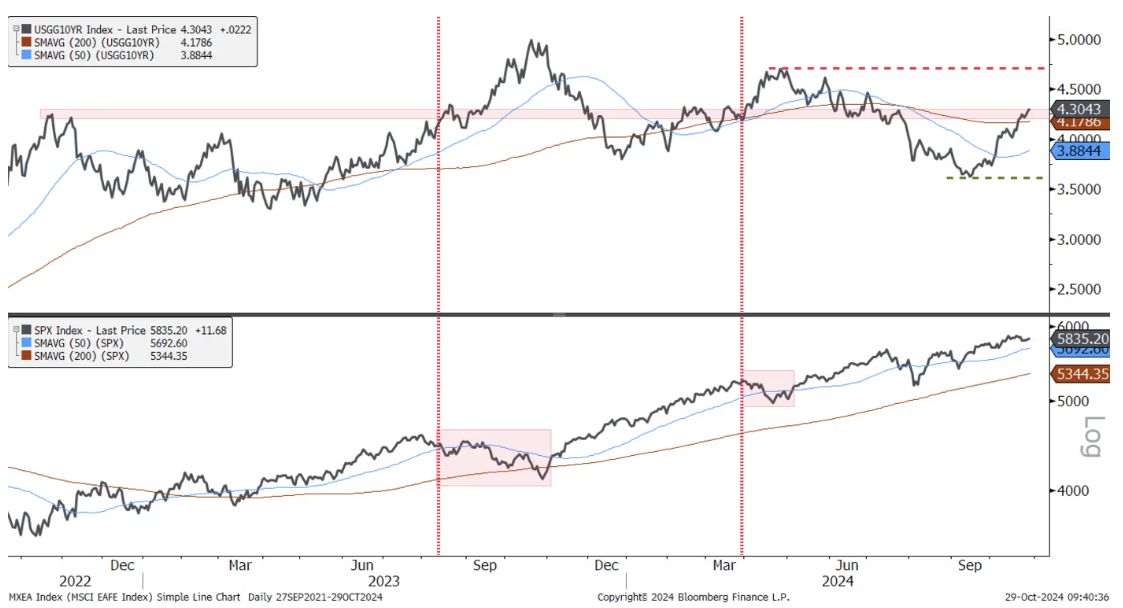

Una liquidación temprana en el mercado de bonos empujó el rendimiento de los bonos del Tesoro de EE.UU. a 10 años de referencia a poco más del 4,3% durante gran parte de la sesión de ayer martes, un nivel al que las acciones han tenido dificultades para ajustarse durante el año pasado.

Según Adam Turnquist, estratega técnico jefe de LPL Financial, con sede en San Diego, California, un nivel del 4,3% en la tasa a 10 años es “una línea divisoria para las acciones” y un nivel de resistencia que se remonta a octubre de 2022. Una subida por encima de este nivel “parece ser bastante problemática de absorber para los mercados de valores”.

| Más suben Ibex 35 | |||

|---|---|---|---|

| PUIG BRANDS B | 21,27€ | 1,81 | 9,27% |

| Unicaja Banco | 1,13€ | 0,04 | 3,39% |

| Laboratorios Ro... | 79,75€ | 1,45 | 1,85% |

| Grifols-A | 10,13€ | 0,16 | 1,60% |

| Acciona Energí... | 19,75€ | 0,20 | 1,02% |

| Más bajan Ibex 35 | |||

| Mapfre | 2,63€ | -0,06 | -2,23% |

| Ferrovial SE | 37,26€ | -0,58 | -1,53% |

| Amadeus-A | 66,96€ | -0,88 | -1,30% |

| Aena | 203,40€ | -2,60 | -1,26% |

| Arcelormittal | 22,62€ | -0,28 | -1,22% |

A principios de septiembre de 2023, por ejemplo, el rendimiento comenzó a subir por encima del 4,3%, impulsado por una lectura del sector servicios más fuerte de lo esperado para agosto , y la subida sirvió como punto de inflexión para lo que vendría el mes siguiente. La tasa atravesó brevemente la marca del 5% el 23 de octubre por primera vez en 16 años. Ese mismo día, el S&P 500 terminó con lo que entonces fue su racha perdedora más larga de 2023.

Luego, en abril de 2024, el rendimiento aprovechó otra ola por encima del 4,3% en medio de crecientes riesgos de inflación después de los sólidos datos relacionados con la manufactura del Institute for Supply Management.

El 25 de abril, alcanzó su nivel de cierre más alto de 2024 en 4,706% después de una lectura de inflación PCE básica anualizada más alta de lo esperado para el primer trimestre.

El S&P 500 volvió a retroceder y cerró ese mismo mes con su mayor caída desde septiembre de 2023. El Promedio Industrial Dow Jones también terminó con su peor desempeño mensual desde septiembre de 2022.

El siguiente gráfico muestra cómo el aumento del rendimiento de los bonos del Tesoro a 10 años durante ambos períodos se tradujo en una caída correspondiente de las acciones. Las caídas del S&P 500 están representadas por las áreas ligeramente sombreadas en la mitad inferior del gráfico.

Rendimiento de los bonos del Tesoro a diez años frente al S&P 500.Foto: Bloomberg, LPL Financial

El rendimiento de los bonos del Tesoro estadounidense alcanzó un máximo intradiario de casi el 4,34% en medio de una ola de ventas de deuda del gobierno estadounidense que comenzó durante el horario comercial europeo. Los datos estadounidenses mostraron que la confianza del consumidor aumentó en octubre hasta su nivel más alto en nueve meses, manteniendo intacto el impulso de venta durante parte de las operaciones de la tarde en Nueva York. Pero al final de la sesión del martes, el rendimiento terminó ligeramente más bajo en el 4,272%, o por debajo de la marca del 4,3%.

El rendimiento a 10 años ahora está firmemente por encima de su promedio móvil de 200 días de casi 4,18%, lo que sugiere que los riesgos se inclinan hacia más movimientos alcistas. "La pregunta es, ¿cuánto más alto podemos llegar? Tal vez podamos volver a visitar los máximos de abril de 4,7% y esa será la última línea de defensa antes de hacer una carrera al 5%", dijo Turnquist por teléfono el lunes.

Noticia relacionada

La razón de los problemas posteriores en las acciones se reduce a la velocidad con la que aumenta el rendimiento a 10 años y tiene menos que ver con su nivel absoluto.

De hecho, la tasa se mantuvo por encima del 5% durante décadas antes de 2000. Si bien algunos podrían decir que un regreso al máximo de abril del 4,7% es lo que se necesita para desencadenar problemas mayores para las acciones, la tasa a 10 años ya ha subido 65 puntos básicos desde mediados de septiembre, impulsada en parte por las expectativas en torno a las implicaciones inflacionarias de una posible victoria del republicano Donald Trump el 5 de noviembre y el control total del gobierno por parte de su partido.

"Hemos tenido un movimiento muy brusco en los rendimientos y el factor decisivo más importante para las acciones será la tasa de cambio", dijo Turnquist. Los rendimientos están subiendo debido a una variedad de factores, el más importante de los cuales es la mejora de las expectativas de crecimiento para Estados Unidos, dijo, y agregó que las perspectivas de mayores déficits estadounidenses también estaban jugando un papel.

Aun así, las señales continuas de fortaleza económica de Estados Unidos también pueden ayudar a limitar parte del riesgo a la baja para las acciones, dijo el estratega.